Resumen ejecutivo

Este policy paper analiza las transformaciones en las relaciones gasistas entre la Unión Europea (UE) y Rusia después de la invasión de Ucrania de febrero de 2022. El análisis comienza exponiendo cómo las importaciones por gasoducto se han reducido en un 80% debido a la exigencia del pago de gas en rublos, la suspensión de muchos de los contratos vigentes y el sabotaje de los gasoductos Nord Stream. Las consecuencias de esta reducción tienen un efecto significativo en la influencia sobre la UE de Gazprom, compañía estatal con el monopolio de las exportaciones por tubería, que ha perdido su principal y más lucrativo mercado, afrontando una multitud de arbitrajes internacionales.[1]

En contraste, y pese a las sanciones, la empresa privada rusa Novatek ha logrado desarrollar con éxito el segmento del gas natural licuado (GNL), ganando cuota de mercado en la UE y manteniendo sus entregas después de la invasión. Existen dudas sobre la capacidad de Novatek para continuar con sus proyectos en un contexto de mayor presión internacional y salida de importantes socios comerciales y tecnológicos occidentales, por lo que se concluye que difícilmente podrá sustituir en volúmenes e ingresos a Gazprom y por tanto no constituiría un riesgo geopolítico para la UE.

Las principales conclusiones de este análisis son que, si bien la UE ha sufrido una profunda crisis energética, Rusia no logró el principal objetivo de su estrangulamiento gasista: doblegar el apoyo europeo a Ucrania. La UE ha descubierto que puede asegurar su suministro energético sin depender de Moscú y ahora debe definir una estrategia que determine el futuro papel del gas natural ruso en el mix energético europeo.

Dada la arquitectura política de la UE, es probable que la imposibilidad de alcanzar la unanimidad entre los Estados miembros lastre el desarrollo de una política común y la consecución del objetivo establecido en REPowerEU de terminar con las importaciones de hidrocarburos rusos para 2027. Ante un escenario de bloqueo en el Consejo de la UE, los Estados miembros deberán diseñar y ejecutar sus propias políticas de diversificación y desacoplamiento energético de Rusia, incentivando la fragmentación y limitando en la práctica una ruptura estricta de las relaciones gasistas. Previsiblemente, el gas ruso continuará llegando por gasoducto o en forma de GNL a muchos Estados miembros de la UE que decidan no imponer medidas estrictas, incluso después de 2027. Sin embargo, estos volúmenes serán muy inferiores a los que Rusia exportaba a la UE antes de la invasión, debiendo competir con otros suministradores (principalmente el GNL norteamericano y qatarí) en un contexto de descarbonización y previsible descenso de la demanda en Europa.

Conclusiones

La UE ha logrado superar una reducción del 80% de los envíos de gas natural ruso por gasoducto sin recurrir al racionamiento energético ni renunciar al apoyo político, económico y militar a Ucrania. Si Rusia en 2021 representó el 42% de las importaciones europeas de gas natural, este porcentaje descendió en 2023 hasta el 14% (5,3% GNL y 8,7% gasoductos). Gracias al desarrollo de capacidades para importar GNL y la construcción de interconexiones, la UE ha entrado en una nueva fase en su desacoplamiento gasista de Rusia dejando atrás los temores al desabastecimiento. El objetivo ahora es desarrollar una estrategia que determine el futuro del gas natural ruso hasta 2027, fecha establecida en el REPowerEU para poner fin a las compras de hidrocarburos a Rusia.

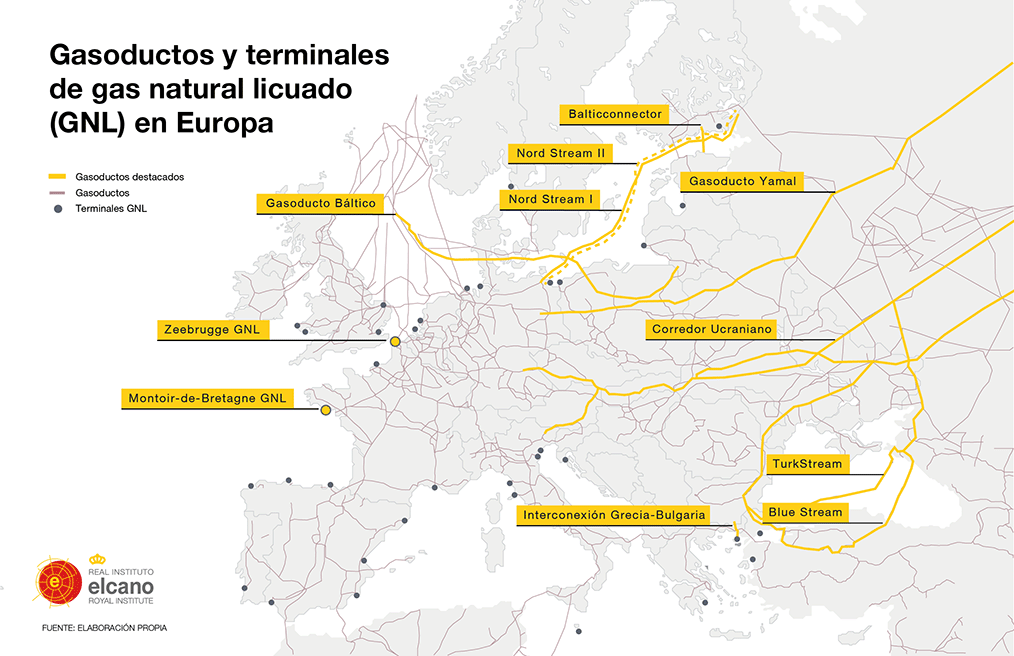

En el caso de las importaciones por gasoducto, es descartable un retorno operativo de Nord Stream, mientras que por razones políticas también parece improbable una reanudación de los flujos a través de Polonia (gasoducto Yamal). El contrato de tránsito por Ucrania expirará el 31 de diciembre de 2024 y Kyiv ha anunciado su intención de no negociar un acuerdo de renovación con Gazprom. Aunque en los últimos meses, y como parte de sus conversaciones con Hungría y Eslovaquia, Ucrania ha abierto la puerta a que continúen envíos puntuales de gas ruso después de 2024, parece claro que estos flujos serán menores que los actuales y tendrán un carácter coyuntural. Esta situación dejaría únicamente operativo el TurkStream para el envío de gas natural a los pocos clientes que mantiene Gazprom en la UE. Se espera que el TurkStream pueda absorber una parte marginal de los volúmenes desviados desde Ucrania a partir de 2025, principalmente para el suministro de Eslovaquia y Hungría, provocando la suspensión de los contratos a largo plazo restantes no atendidos por Gazprom, como los de Austria e Italia. Mientras los países europeos se encuentran implementando planes de diversificación y se mantienen alineados con el objetivo de 2027, Hungría ha demostrado su intención de seguir importando gas ruso con la firma de nuevos contratos a largo plazo incluso después de la invasión. Aunque la posición del gobierno de Viktor Orbán con Moscú continúa siendo una excepción en la UE, sienta un precedente que podría quebrar la voluntad de aquellos Estados miembros que tienen la posibilidad de continuar recibiendo gas ruso a través de TurkStream.

En el caso del GNL proveniente de Yamal, las empresas de la UE continúan cumpliendo sus contratos a largo plazo mientras las sanciones asfixian tecnológicamente a Novatek en sus nuevos proyectos (Arctic y Murmansk) y en la adquisición de capacidades logísticas y tecnológicas. Si se limitan la compra de rompehielos y los servicios de transbordo en puertos europeos, buena parte de la producción de Yamal destinada a Asia afrontaría dificultades logísticas durante el invierno, mientras que restringir el acceso a la tecnología occidental retrasará o incluso podría llegar paralizar los nuevos proyectos en el Ártico. Dada la creciente liquidez y flexibilidad del mercado mundial del GNL, los importadores de gas de la UE no deberían tener problemas para encontrar suministradores alternativos a Rusia, pudiendo ahora beneficiarse de la nueva plataforma de compras conjuntas de gas para negociar esos volúmenes adicionales de forma agregada. Parece más difícil reconciliar los intereses comerciales de la UE en los proyectos de Novatek (como la participación de TotalEnergies, los proveedores de ingeniería y servicios o las utilities con contratos a largo plazo) con la eliminación de las importaciones de gas ruso y la implementación de sanciones sobre el GNL y su cadena de valor.

La decisión de imponer sanciones requiere de la unanimidad de los Estados miembros en el Consejo de la UE. La capacidad para alcanzar grandes consensos en Bruselas con relación a las sanciones sobre Rusia ha demostrado sufrir de una cierta fatiga en los últimos meses, en particular por el bloqueo ejercido por Hungría, pero también por el estancamiento del conflicto. Este bloqueo da paso a una nueva fase en la política energética europea para con Rusia en la que las decisiones vinculantes dependerán de la voluntad de cada uno de los Estados miembros. En este escenario de “normas blandas” es probable que Gazprom y Novatek traten de explotar las posibles divisiones europeas, ofreciendo condiciones beneficiosas para aquellos compradores que abandonen las posiciones de ruptura comercial de la Comisión, limitando en la práctica la consecución de un cese total de las relaciones gasistas para 2027.

Pese a este escenario de fragmentación en la política europea, el gas ruso en Europa pasaría a tener un papel marginal, debiendo competir con otros suministradores (principalmente el GNL de EUU y Qatar) en un contexto de descarbonización y esperable descenso de la demanda. Por ello, se puede concluir que Rusia ha fracaso en su estrangulamiento gasista al no lograr doblegar el apoyo europeo a Ucrania, sacrificando en vano su mercado energético más lucrativo.

[1] El autor quiere agradecer las valiosas aportaciones de Gonzalo Escribano y Luis María González Sánchez.

Imagen: Planta de producción de gas natural cerca de la ciudad de Novi Urengói, Rusia. Foto: Vostok / Getty Images.