Parte de una serie editada por Yana Zabanova y Rainer Quitzow

Abril de 2023

Este Documento de Trabajo forma parte de una serie de estudios de casos sobre las estrategias del hidrógeno en países europeos y mundiales punteros desarrollado por RIFS Potsdam. Esta serie de Documentos ha sido editada por Yana Zabanova y Rainer Quitzow como parte del proyecto “Geopolítica de la Transformación Energética: implicaciones para una economía internacional del hidrógeno” (GET Hydrogen). En el contexto de este proyecto en el que participa el Real Instituto Elcano, el documento se ha beneficiado del apoyo financiero del Ministerio Federal de Asuntos Exteriores alemán.

Los autores desean expresar su agradecimiento a la Secretaría General de Hidrocarburos y Nuevos Combustibles del Ministerio para la Transición Ecológica y el Reto Demográfico (MITECO), así como a Cepsa, Enagás, Iberdrola, Naturgy y Repsol por responder a preguntas técnicas clave. Este documento recoge las reflexiones del Grupo de Trabajo del Programa de Energía y Clima del Real Instituto Elcano, aunque sus autores son los únicos responsables de su contenido.

Resumen

Este Documento de Trabajo examina la evolución reciente de la dimensión doméstica y externa del hidrógeno en España. Toma como punto de partida la publicación en 2020 de la Hoja de Ruta del Hidrógeno española y analiza su desarrollo y cómo se ha visto influida por las circunstancias geopolíticas, económicas y regulatorias más relevantes.

Claves:

- Cuando se publicó la Hoja de Ruta del Hidrógeno española en 2020, el desarrollo del hidrógeno se percibía eminentemente como una herramienta para el desarrollo industrial y la diversificación económica. La estrategia se centraba en la creación de valles de hidrógeno renovable que pudieran concentrar la producción y el consumo, atrayendo la actividad económica asociada a la molécula. Por esta razón, la dimensión exterior de la estrategia española del hidrógeno fue relativamente modesta en su diseño inicial.

- La invasión rusa de Ucrania y el llamamiento de la Comisión Europea en el REPowerEU para aumentar el nivel de ambición en materia de hidrógeno renovable reorientaron la política española del hidrógeno, reforzando su dimensión exterior.

- Este cambio estratégico expone una disyuntiva entre la producción de hidrógeno para consumo interno como motor de una industrialización verde de sectores clave (refino de última generación, fertilizantes, metanol y acero) frente a un modelo de exportación que mejore la integración energética de la Península Ibérica con Europa.

- A largo plazo, el hidrógeno también se presenta como un impulsor de la integración y la cooperación energética en el espacio energético euromediterráneo pese a las barreras existentes, principalmente la creciente polarización geopolítica en el Magreb, aunque España todavía no ha firmado acuerdos significativos en materia de hidrógeno con su Vecindad Sur.

- El desarrollo de infraestructuras será decisivo para definir el modelo predominante, al igual que la normativa europea sobre la definición del hidrógeno bajo en carbono y la política industrial europea y española.

Introducción

En España, el hidrógeno renovable ha sido acogido con entusiasmo por el gobierno, las comunidades autónomas, el sector privado y, en cierta medida, la sociedad civil. Cuando se publicó la Hoja de Ruta del Hidrógeno en 2020, en plena crisis económica y social causada por el COVID-19, el desarrollo del hidrógeno se percibía como una herramienta para el desarrollo industrial y la diversificación económica. La estrategia se centraba en la creación de valles o clústeres del hidrógeno que pudieran concentrar su producción y el consumo, atrayendo la actividad económica asociada a la molécula. Por esta razón, la dimensión exterior de la estrategia española del hidrógeno fue relativamente modesta en su diseño inicial.

La invasión rusa de Ucrania y el llamamiento de la Comisión Europea en el REPowerEU para aumentar el nivel de ambición en materia de hidrógeno renovable han provocado un cambio en la política española del hidrógeno, reforzando su dimensión exterior. Este cambio estratégico expone una disyuntiva entre la producción de hidrógeno para consumo interno como motor de reindustrialización verde, frente a un modelo de exportación que mejore la integración energética de la Península Ibérica con Europa.

Tanto la Hoja de Ruta española como el sector privado han mostrado una clara preferencia por el hidrógeno renovable frente a otras alternativas bajas en carbono, lo que ha dotado de cierta continuidad estratégica a su desarrollo doméstico frente a otros actores europeos con preferencias tecnológicas más ambiguas. Por ello, en su dimensión exterior, España es un actor activo en el desarrollo de criterios de sostenibilidad a nivel europeo que permitan al hidrógeno renovable español beneficiarse de sus ventajas competitivas.

A España le preocupa que los obstáculos a las interconexiones ibéricas de gas y electricidad con los mercados europeos planteados históricamente por Francia se repliquen para el hidrógeno, más si cabe teniendo en cuenta la senda de autosuficiencia basada en el hidrógeno de origen nuclear seguida por Francia. Hasta ahora, España ha centrado su diplomacia del hidrógeno en aliados europeos clave (Portugal, Francia, Italia, Alemania y Países Bajos), con una dimensión extraeuropea todavía por desarrollar.

El hidrógeno es un vector de integración y cooperación energética en el espacio energético euro-mediterráneo a largo plazo, así como de cooperación empresarial y de inversión en América Latina.

Los principales documentos que definen la estrategia española del hidrógeno son la Hoja de Ruta del Hidrógeno publicada en 2020, el Plan Nacional Integrado de Energía y Clima (PNIEC) 2021-2030, la Ley de Cambio Climático y Transición Energética aprobada en 2021, la Estrategia de Descarbonización a Largo Plazo 2050, la Estrategia de Transición Justa y la Estrategia de Almacenamiento Energético. España se ha fijado el objetivo de alcanzar entre 400MW y 600MW de capacidad de electrólisis para 2024 y 4GW para 2030. Estos objetivos se publicaron en octubre de 2020 y tendrán que ser actualizados al alza en línea con los paquetes Fit-for-55 y REPowerEU en la próxima revisión del PNIEC y la Hoja de Ruta del Hidrógeno de España.

La dimensión doméstica del desarrollo del hidrógeno en España

España ha centrado su estrategia en el hidrógeno renovable, priorizándolo sobre otras formas de producir hidrógeno descarbonizado en la Hoja de Ruta del Hidrógeno de 2020. Salvo algunos proyectos específicos asociados a la producción de hidrógeno azul en refinerías, los planes del sector privado se alinean con esta preferencia. La ausencia de actividades de extracción de petróleo y gas han dejado fuera de la ecuación al hidrógeno azul (con captura de carbono), mientras que el programa de abandono de la energía nuclear previsto para 2027-2035 excluye su uso para la producción de hidrógeno. Según la Estrategia española del hidrógeno, el desarrollo inicial se centrará en usos industriales, en torno a clústeres o valles del hidrógeno. Se espera que los sectores que ya utilizan el hidrógeno como materia prima, principalmente el refino y los fertilizantes, sean los primeros en incorporar su producción y consumo, añadiendo progresivamente nuevos sectores como el metanol o el acero. En la actualidad, España consume aproximadamente 500.000 toneladas de hidrógeno fósil al año, casi exclusivamente para usos industriales (70% en refinerías y 25% en industrias químicas) con producción cautiva de hidrógeno in situ.

El desarrollo del hidrógeno renovable ha contado con dos grandes impulsores en su desarrollo inicial. En 2020, la crisis del COVID-19 mostró la importancia de contar con una economía diversificada y cadenas de suministro resilientes. La apuesta de la Comisión Europea por una política económica expansiva como respuesta a la crisis se materializó con los fondos Next Generation EU, especialmente generosos con España. El Plan de Recuperación y Resiliencia español otorgó 1.555 millones de euros al desarrollo del hidrógeno, percibido como una palanca para la reindustrialización y la diversificación económica en un momento de incertidumbre sobre la recuperación de un sector clave para España como el turismo.

A continuación, la invasión rusa de Ucrania en marzo de 2022 expuso la dependencia europea de los combustibles fósiles y de las importaciones desde Rusia. En un contexto de precios del gas natural inusualmente altos y sin expectativas de bajada a corto (e incluso medio) plazo (IEA, 2022), los esfuerzos de reducir el consumo de gas natural se sumaron al imperativo climático de reducir las emisiones industriales. En este contexto, se revalorizó la preferencia española por el hidrógeno renovable frente a otras alternativas tecnológicas de otros socios europeos por el hidrógeno azul.

En España, el desarrollo de hidrógeno verde relativamente barato se ha considerado una oportunidad única para atraer inversiones en la descarbonización de los sectores metalúrgico, químico y petroquímico, en los que la materia prima del hidrógeno representa una parte importante de los costes finales (Van der Graaf et al., 2020). La invasión rusa de Ucrania ha acelerado la relevancia estratégica de estos bienes industriales, tradicionalmente importados en grandes volúmenes de Rusia y Bielorrusia. La probada conexión de la oligarquía rusa con las principales empresas exportadoras de estos productos los ha colocado en la diana de las sanciones impuestas por la Comisión Europea como método de presión a las élites económicas cercanas al Kremlin. El deterioro irreversible de las relaciones Unión Europea (UE)-Rusia exigen un plan de diversificación de suministro que pase preferiblemente por nuevas líneas de producción descarbonizadas en suelo europeo.

El hidrógeno renovable también se percibe como una herramienta de respaldo para el sistema eléctrico ibérico en ausencia de nuevas interconexiones, permitiendo una mejor gestión de los excedentes y posibles cuellos de botella en la red. A medida que avance la penetración de las renovables, se esperan excedentes de generación durante el otoño y la primavera frente a déficits en muchos días de invierno y verano. Aunque todavía en un estado temprano, el hidrógeno renovable se identifica como una de las tecnologías claves para el almacenamiento estacional de los sistemas descarbonizados (Guerra et al., 2020).

Finalmente, el hidrógeno también es un elemento de la Estrategia de Transición Justa (MITECO, 2022) y se espera que sirva de palanca para un desarrollo industrial que vertebre el territorio. El hidrógeno renovable ha sido incorporado en los Acuerdos de Transición Justa y está siendo protagonista en las subastas de los puntos de acceso a la red disponibles tras el cierre de las centrales de carbón (y en el futuro la energía nuclear), incorporando elementos de empleo local, reindustrialización y cohesión territorial (Cuesta et al., 2022). Existe un creciente optimismo sobre el papel del hidrógeno en la reindustrialización de regiones en declive económico y demográfico tras varias décadas de pérdida de competitividad debida en parte a los altos costes energéticos.

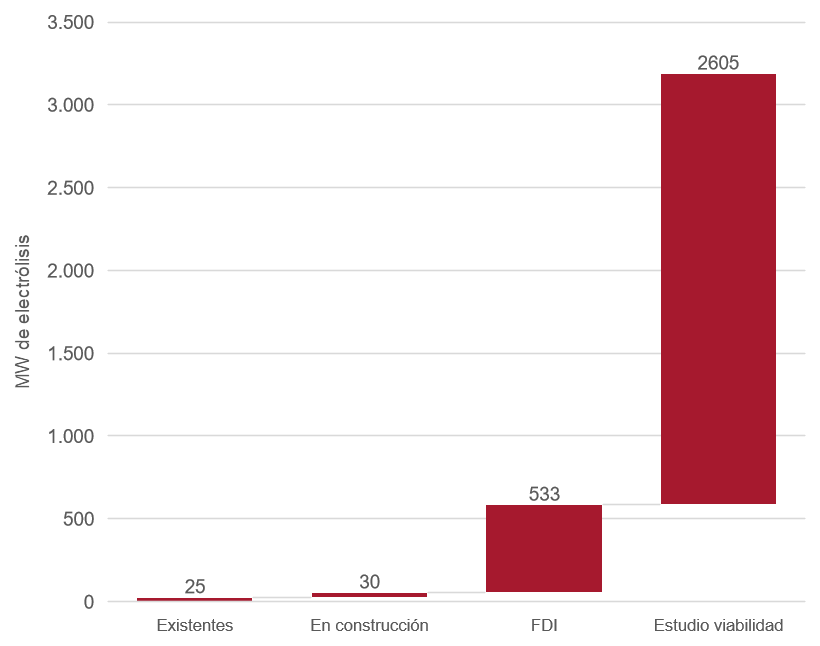

Según la Base de Datos de Proyectos de Hidrógeno 2022 de la Agencia Internacional de la Energía (AIE), en España hay 25MW de electrólisis operativos, con 30MW en construcción y 533MW en fase de Decisión Final de Inversión. Otros 2,6GW están en estudio de viabilidad, lo que supondría un total de 3,2GW para finales de la década, más del 80% del objetivo de la Hoja de Ruta del Hidrógeno en España.

Figura 1. Capacidad de los proyectos de hidrógeno verde anunciados en España por estado en 2022-2030 (MW)

Una estrategia del hidrógeno descentralizada

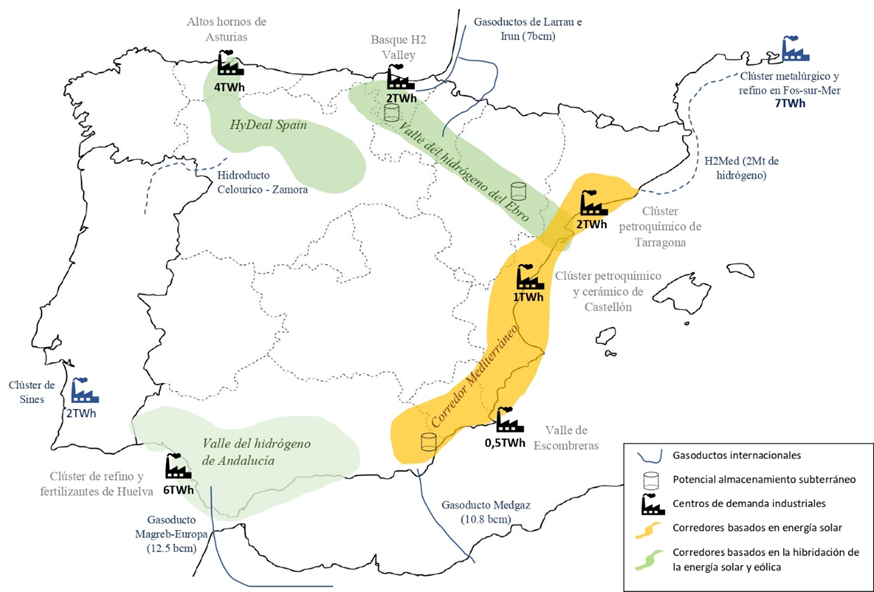

En España, el desarrollo del hidrógeno también está despertando el interés de las administraciones autonómicas. Uno de los elementos clave de este desarrollo regional es la formación de alianzas y asociaciones trans-regionales para la creación de corredores del hidrógeno. Especialmente prometedor resulta el valle del Hidrógeno del Ebro, una iniciativa público-privada con un objetivo de 1,5GW de electrolizadores y 6GW de renovables para 2030 que comprende el País Vasco, Navarra, Aragón y Cataluña y que establecería una cadena de suministro de hidrógeno desde regiones con abundancia de renovables como Aragón hasta los clústeres industriales de Bilbao y Tarragona.

Este tipo de iniciativas son esenciales para evitar la fragmentación normativa y fomentar el desarrollo de un mercado nacional del hidrógeno. También pueden impulsar el desarrollo regional centrándose en sus áreas de mayor ventaja competitiva. Es el caso del País Vasco, que busca fortalecer y revitalizar su industria local con un claro componente de desarrollo tecnológico, mientras que Castilla y León percibe el hidrógeno como una vía para acelerar la inversión en renovables y su cadena de valor asociada. Además, la implicación de las comunidades autónomas en el desarrollo del hidrógeno renovable es clave para garantizar la simplificación de los procesos administrativos.

Este desarrollo regional parece responder a la creciente preocupación en España por el fenómeno de la despoblación rural (Junquera, 2021). Los últimos análisis sugieren que las energías renovables, especialmente la eólica terrestre, no están creando puestos de trabajo a largo plazo a nivel local (Fabra et al., 2022) y se espera que el hidrógeno renovable permita una mayor creación de riqueza en el territorio. Sin embargo, estas iniciativas que implican el aprovechamiento (directa o indirectamente) de los recursos renovables de dichas regiones para su uso en otros lugares ya han generado escepticismo entre las fuerzas políticas regionales (Herrero, 2021).

Comprender este fenómeno y saber cómo abordarlo será un elemento clave para garantizar el apoyo social al desarrollo del hidrógeno verde en España, en particular si existe una ambición de exportación a largo plazo. El desarrollo del hidrógeno deberá llevarse a cabo bajo estrictos criterios de sostenibilidad medioambiental y social. Grandes proyectos e infraestructuras como H2Med ya se enfrentan a la oposición de actores relevantes de la sociedad civil que dudan de sus beneficios ambientales, económicos y sociales (Fundación Renovables, 2023). España no dispone de contratos socio-ambientales para la implantación progresiva de las renovables y el hidrógeno, a diferencia de los Acuerdos de Transición Justa institucionalizados para la eliminación progresiva del carbón y la energía nuclear en las comunidades afectadas. En un escenario de rápido despliegue de las renovables para la producción de hidrógeno, es necesario articular un marco institucional integral que garantice su sostenibilidad ambiental y social a largo plazo. De lo contrario, el amplio apoyo social existente en España a la transición energética (Lázaro y Escribano, 2019) podría verse mermado.

Igualmente, la disponibilidad de agua puede ser un factor limitante para la producción de hidrógeno verde. El patrón irregular de precipitaciones del clima mediterráneo implica que el consumo de agua para proyectos de hidrógeno puede entrar en competencia directa con el consumo agrícola en determinadas regiones de España durante épocas concretas de sequía, que se prevé que se intensifiquen en un escenario de calentamiento global de +2°C (Roudier et al., 2016). Muchas de las regiones con mejores recursos solares son también productoras de agricultura de regadío intensivo, a veces con patrones de consumo de agua poco sostenibles. En las zonas costeras, la desalinización del agua puede ser una solución viable, teniendo en cuenta su bajo impacto en los costes de producción de hidrógeno: 0,02 dólares de hidrógeno por kg (Khan et al., 2021). En el interior, la escasez de recursos hídricos puede convertirse en una barrera para la instalación de electrolizadores en ausencia de una planta de tratamiento de aguas residuales cercana (Simoes et al., 2021).

Sectores de vanguardia: refino, fertilizantes, acero y combustibles sintéticos

En España, las compañías eléctricas y del sector del refino están siguiendo un modelo cooperativo para el desarrollo de proyectos industriales de hidrógeno. Este enfoque cooperativo implica a empresas técnicas con experiencia industrial que actúan como distribuidores de hidrógeno y socios financieros, conectados físicamente a la producción de hidrógeno.

El sector del refino en España se ha posicionado como pionero mundial en la producción y uso de hidrógeno renovable. Para 2030, todos los operadores del sector (Repsol, BP y Cepsa) esperan haber descarbonizado todo su consumo de hidrógeno, actualmente fósil. España cuenta con una de las flotas de refino más modernas de Europa tras las inversiones anticíclicas de 6.500 millones de euros realizadas por los principales actores del sector entre 2012-2015 en un momento crítico para el sector (AOP, 2018). De hecho, España es un exportador neto de productos refinados, que en 2022 alcanzaron un valor conjunto de 29.000 millones de euros, el equivalente al 7,5% de las exportaciones totales (Comex, 2023). La adopción de hidrógeno verde permitiría una reducción significativa de las emisiones de carbono de scope 1[1] a corto plazo, una prioridad para las tres empresas involucradas en la actividad de refino en España que cuentan con ambiciosas estrategias de descarbonización. Tras las inversiones de 2012-2015, las refinerías españolas adoptaron una estrategia de último hombre en pie en Europa, modernizando sus instalaciones para poder procesar más tipos de crudos con una mayor eficiencia.

El uso de hidrógeno verde también se vería favorecido por los altos precios del gas natural, el fin de los derechos gratuitos del EU ETS en 2034 a medida que se vaya introduciendo el arancel al carbono (Carbon Border Adjustment Mechanism, CBAM), las probadas capacidades en el desarrollo de renovables por parte de los operadores de refino españoles y los excelentes resultados financieros de 2021-2022, con márgenes de refino en máximos históricos. Este uso de hidrógeno renovable se centraría inicialmente en sus usos tradicionales en el refino (hidrogenación e hidrocraqueo) y posteriormente en la producción de combustibles sintéticos, especialmente prometedores para descarbonizar el transporte aéreo.

En el sector de los fertilizantes, Fertiberia, líder nacional con una posición de mercado dominante en España y Portugal, avanza rápidamente en la integración del hidrógeno verde para la producción de amonio con una cartera de proyectos de 860MW de capacidad electrolítica. Junto con Iberdrola, Fertiberia está operando la mayor planta verde de hidrógeno-amonio de Europa con un electrolizador de 20MW en su planta de Puertollano y planea construir otra en Huelva de 200MW junto con Cepsa para 2026. La alianza entre Fertiberia, Cepsa e Iberdrola se produce en un momento clave para el sector de los fertilizantes, con la eliminación gradual de los derechos de emisión gratuitos del EU ETS hasta 2034, la entrada en vigor del CBAM[2] en 2023 (en su fase piloto y plenamente en 2026) y los precios de las materias primas en máximos históricos. Además, Fertiberia desinvirtió de su filial argelina (Fertial) por presiones políticas desde Argel en 2019, perdiendo un proveedor clave de amonio competitivo en costes, por lo que la inversión en hidrógeno renovable se presenta también como un amortiguador de riesgos geopolíticos. Fertiberia ha anunciado planes para alcanzar la neutralidad de carbono en 2035, con la esperanza de convertirse en una empresa puntera en la producción de fertilizantes bajos en carbono y competir en el mercado de la UE (Fertiberia, 2019). Aunque no existía producción doméstica de metanol en España, han surgido proyectos de producción de metanol bajo en carbono asociado a hidrógeno renovable en los que participan empresas químicas (tradicionalmente importadoras), y empresas energéticas.[3]

En las últimas décadas, la industria siderúrgica española ha experimentado una profunda reconversión hacia la producción de acero en horno de arco eléctrico (EAF), dejando únicamente a ArcelorMittal como productor integrado de acero en alto horno en su planta de Gijón (Asturias). Esta planta de ArcelorMittal, con una producción de unos cinco millones de toneladas de acero primario, es el núcleo de la Ambición HyDeal, uno de los mayores proyectos integrados de hidrógeno y renovables del mundo. Este proyecto pretende producir electricidad en Castilla y León, aprovechando los recursos renovables y la disponibilidad de suelo, y producir hidrógeno verde que se utilizaría para la reducción directa del hierro (DRI). En febrero de 2023, la Comisión Europea aprobó una subvención de 460 millones de euros para el proyecto HyDeal de la española ArcelorMittal, allanando el camino para la rápida puesta en marcha del proyecto, cuya finalización está prevista para 2025. Este plan pretende integrar otras acerías dedicadas a la producción de acero secundario en España como la de Sestao, concebida como un eslabón clave en la descarbonización del acero para la compañía.

Además, España ocupa el tercer puesto de la UE en consumo industrial de alta temperatura[4] con 33TWh de gas natural en sectores como la cerámica, el vidrio y el cemento (Agora Energiewende, 2021). A pesar de los múltiples retos técnicos, estos sectores están desarrollando iniciativas como el programa Orange.Bat en el que se incluye el uso de hidrógeno bajo en carbono para la producción de cerámicas.

Desarrollo tecnológico, I+D+i y capacidades profesionales

España carecía del know-how asociado al hidrógeno renovable cuando se publicó la Hoja de Ruta del Hidrógeno, teniendo que desarrollar todo su complejo industrial y de innovación desde cero. Esta situación tecnológica contrasta con la iniciativa mostrada por el sector privado para poner en marcha proyectos de hidrógeno verde, que se ha visto obligado a buscar tecnología electrolítica en el extranjero para el desarrollo de los primeros proyectos piloto. Los principales proyectos anunciados utilizan tecnología de Nel, John Cockerill, Siemens y Cummins. La preferencia por electrolizadores de fabricantes occidentales se explica por una mayor fiabilidad y facilidad en la obtención de financiación. No obstante, los electrolizadores alcalinos de origen chino han logrado una curva de reducción de costes con potenciales implicaciones para el ecosistema tecnológico del hidrógeno europeo (Urbasos, 2023b). En el campo de la electrónica de potencia, una parte considerable de los costes de inversión en hardware para plantas de electrólisis a gran escala de las principales empresas españolas sí están extendiendo sus líneas de productos y servicios asociados al hidrógeno renovable con éxito.

En el futuro, se espera que España desarrolle una importante industria local de ensamblaje de electrolizadores para abastecer el mercado nacional sin depender necesariamente de la innovación de empresas españolas.

Esta situación podría reproducir la de la industria automovilística o eólica terrestre, en la que España es uno de los líderes europeos por volumen de producción sin un gran vencedor nacional. El primer gran proyecto en marcha es la planta de Cummins en Guadalajara, que tendrá capacidad para fabricar 500MW de electrolizadores al año en 2024 y una capacidad de producción futura prevista de 1GW al año. El previsible desarrollo del hidrógeno verde en Marruecos, Túnez y Portugal ofrecería un mercado potencial para las empresas españolas líderes mundiales en desarrollo de proyectos técnicos y construcción de infraestructuras.

El presupuesto total asignado al PERTE de hidrógeno en el Plan de Recuperación es de 1.555 millones de euros (Feás y Steinberg, 2021), siendo considerado uno de los 30 componentes clave del Plan de Recuperación y Resiliencia (Lázaro et al., 2022). Dentro del PERTE de Hidrógeno, el MITECO abrió en diciembre de 2021 una línea de apoyo a proyectos de innovación de grandes electrolizadores de 100 millones de euros; a la demostración y validación de vehículos de 80 millones de euros; a la investigación industrial y experimental de 40 millones de euros y a la promoción de capacidades y avances tecnológicos en líneas de ensayo y fabricación de otros 30 millones de euros. El MITECO también ha puesto en marcha el Programa de Incentivos para proyectos pioneros y singulares de hidrógeno renovable (Programa H2 PIONEROS) con una línea de financiación de 150 millones de euros para proyectos innovadores con viabilidad comercial. En otra iniciativa pública, la empresa pública Navantia, especializada en la construcción de buques militares y submarinos, ha anunciado su intención de desarrollar una línea de negocio de energías renovables. Este campo de actuación incluiría la fabricación de electrolizadores con know-how procedente del ensamblaje de submarinos de última generación en colaboración con Repsol.

La estrategia española de innovación relacionada con el hidrógeno también ha seguido un proceso de creciente internacionalización. España se unió al proyecto Mission Innovation 2.0 en septiembre de 2022 y cuatro proyectos españoles fueron seleccionados en la convocatoria de 5.400 millones de euros de la Comisión Hydrogen IPCEI (Proyectos Importantes de Interés Común Europeo) para apoyar el primer despliegue y la innovación en la cadena de valor de la tecnología del hidrógeno en julio de 2022. En la segunda edición del IPCEI, celebrada en septiembre y centrada en el desarrollo de proyectos industriales y de desarrollo de infraestructuras, las empresas españolas obtuvieron el 20% de los proyectos seleccionados, liderando junto a los Países Bajos las adjudicaciones.

España está experimentando dos cuellos de botella asociados a la falta de capital humano cualificado. Por un lado, muchas empresas, en particular pymes, no pueden beneficiarse de los generosos fondos del Mecanismo de Recuperación y Resiliencia debido a la falta de personal cualificado en los sectores público y privado para realizar los trámites administrativos (Olcese, 2022). Esta falta de personal cualificado no sólo afecta al desarrollo de los proyectos a corto plazo, sino que también puede ralentizar el desarrollo de los proyectos en el futuro, cuando la demanda de mano de obra cualificada sea mayor. Por este motivo, el PERTE de hidrógeno incluyó la formación profesional y la recualificación como uno de sus cinco objetivos estratégicos. Incorpora criterios de creación de conocimiento en las diferentes licitaciones de fondos, con énfasis en el desarrollo de clústeres de hidrógeno.

La dimensión externa del hidrógeno en España

La dimensión exterior del hidrógeno en España ha evolucionado desde la publicación de la Hoja de Ruta del Hidrógeno en 2020, pasando de un enfoque centrado en el desarrollo industrial doméstico a uno de mayor integración a través de las exportaciones como respuesta a la invasión rusa de Ucrania. España asumió el mandato establecido en el REPowerEU de diseñar las estrategias del hidrógeno no sólo en términos de descarbonización sino también de seguridad energética (Zabanova, 2022). Por el momento, España ha firmado acuerdos bilaterales de cooperación en materia de hidrógeno con Italia en 2020 y Portugal en 2021, destacando la necesidad de compartir información, explorar oportunidades de inversión privada e integrar las cadenas de suministro. Con Alemania existe un amplio entendimiento sobre la transición energética y la ambición climática que se extiende al hidrógeno. Sin embargo, hay algunos elementos de antagonismo, en particular sobre las importaciones de hidrógeno desde fuera de la UE y posibles conflictos sobre ayudas estatales y política industrial. Con Francia, el anuncio de la construcción del gasoducto H2Med en diciembre de 2022 marcó el inicio de una nueva fase de cooperación, aunque el acercamiento entre Madrid y París en materia de integración energética parece frágil. Para España, es prioritario asegurar el compromiso de Francia con la construcción de nuevas infraestructuras que integren a España en el mercado energético de la UE. La construcción del gasoducto H2Med, que conectará la Península Ibérica con Europa a través de Francia, será crucial para determinar si la estrategia del hidrógeno en España se dirige al consumo interno o también se orienta hacia las exportaciones.

España se ha mantenido al margen del desarrollo de acuerdos bilaterales y multilaterales con actores no europeos en materia de hidrógeno. Llama la atención la ausencia de un acuerdo de cooperación con Marruecos, teniendo en cuenta la importancia que el país norteafricano está dando a la dimensión exterior del hidrógeno verde con la firma de acuerdos con Alemania y Portugal. El sector privado español está participando en el desarrollo de la dimensión exterior del hidrógeno en España. En octubre de 2022, Cepsa y el Puerto de Rotterdam anunciaron el establecimiento del primer corredor marítimo de hidrógeno verde (a base de amonio) de Europa desde el Puerto de Algeciras. El sector privado energético también ha mostrado interés inversor en mercados con gran potencial para el desarrollo del hidrógeno como Chile o Brasil, constituyendo un incipiente vector de diplomacia empresarial y cooperación descarbonizada en América Latina.

El papel de las exportaciones y la Península Ibérica como nodo del comercio de hidrógeno

España y Portugal aspiran a contribuir al desarrollo de un mercado europeo del hidrógeno que genere un corredor de hidrógeno Península Ibérica-Centroeuropa, potencialmente ampliado más adelante para incluir el norte de África. La histórica reticencia francesa a facilitar la integración energética española más allá de los Pirineos hace temer que se reproduzca la actual falta de interconexiones de gas natural y electricidad: España tiene un exceso de capacidad de regasificación de gas natural licuado (GNL) y de generación (tanto de gas como de renovables) que no puede exportar por esta falta de infraestructuras (Escribano, 2021). En ausencia de una red integrada de tuberías de hidrógeno (hidroductos) en Europa Occidental, las exportaciones de España correrían el riesgo de perder la ventaja competitiva generada por sus abundantes recursos renovables, su proximidad geográfica a los mercados europeos de importación y su estabilidad institucional y geopolítica. El hidroducto es considerado la alternativa más eficiente para el transporte de hidrógeno en grandes cantidades y distancias inferiores a 3.000 km, sobre todo si existe infraestructura fósil que pueda ser readaptada.

Otro elemento clave de la dimensión exterior del hidrógeno verde es la posibilidad de integrar los mercados norteafricano y europeo en el corredor mediterráneo de importación ya identificado en el paquete REPowerEU. Las ambiciones de Marruecos de convertirse en exportador de hidrógeno verde se unirían a la acuciante necesidad de Argelia de sustituir sus exportaciones de hidrocarburos y a la existencia de gasoductos. Ambos países, con excelentes condiciones geográficas para el desarrollo del hidrógeno verde (y azul en el caso de Argelia) ofrecerían la posibilidad de establecer un corredor transmediterráneo a través de España. Además, España y Marruecos están experimentando una creciente integración energética en las áreas de la electricidad, el gas natural y el comercio de productos refinados que podría extenderse al sector del hidrógeno verde (Urbasos, 2023a). Aunque los costes de adaptación de las tuberías de hidrógeno serían significativos, el gasoducto Magreb-Europa (GME) que conecta Argelia y España a través de Marruecos tendría unas características favorables para el transporte transmediterráneo de hidrógeno con un recorrido submarino de sólo 45 km, lo que reduciría considerablemente los problemas de compresión que tienen estas infraestructuras en su conversión (Amore-Domenech et al., 2023). El tramo Argelia-Marruecos del GME dejó de funcionar en octubre de 2021 en un contexto de creciente rivalidad entre Argel y Rabat, exponiendo una barrera clave para la futura integración energética mediterránea: la creciente polarización geopolítica del norte de África.

Las exportaciones de hidrógeno del norte de África se enfrentarían a los mismos obstáculos que las de la Península Ibérica para llegar a los mercados del norte de Europa, a menos que se construyan gasoductos de tránsito alternativos, como el propuesto H2Med, o que el transporte por mar llegara a ser competitivo, en este caso evitando la Península como lugar de tránsito (Escribano, 2021). La adaptación de terminales de GNL podría ser una solución a largo plazo si no se desarrolla plenamente una red de conductos de hidrógeno en la UE. El principal operador de plantas de GNL en España, Enagás, está priorizando el desarrollo de la infraestructura de transporte por gasoductos de hidrógeno en el marco de la red troncal europea del hidrógeno (European Hydrogen Backbone), dejando las plantas de GNL operativas para la importación de gas natural y biometano, así como para el abastecimiento de combustible del transporte marítimo y pesado a largo plazo (Enagás, 2022). Dado que las nuevas plantas de regasificación de GNL en Alemania deben estar preparadas para una transición al hidrógeno, ya sea en forma de amonio, metano o hidrógeno líquido, estas infraestructuras podrían ser decisivas en el flujo de hidrógeno renovable desde la Península Ibérica si su reconversión es viable desde el punto de vista tecno-económico.

En un escenario de aislamiento del resto de Europa, España podría centrarse alternativamente en generar un ecosistema de hidrógeno bajo en carbono en el Mediterráneo occidental basado en el consumo de la industria local.

Las actividades industriales de los países mediterráneos se beneficiarían de unos costes de producción de hidrógeno relativamente inferiores a los del resto de la UE, lo que podría ser un motor para la competitividad de la industria asociada. Este desarrollo industrial podría tener un mayor o menor nivel de complejidad y valor añadido: desde la simple producción de amonio, metanol o DRI hasta la producción de acero verde o productos petroquímicos más avanzados. El suministro de hidrógeno verde desde el norte de África permitiría aumentar la escala y la competitividad industrial. También permitiría un mayor grado de integración económica en el Mediterráneo occidental en un momento de rápidas transformaciones, como la entrada en vigor del CBAM y la Net Zero Industry Act, ofreciendo atractivas perspectivas de transición y mayores interconexiones con la Vecindad Sur.

El hidrógeno como impulsor de la integración energética europea

Intensificar las interconexiones con el resto de Europa ha sido una prioridad tradicional de la política energética española desde su adhesión a la UE (Escribano et al., 2019). Dadas las ambiciones de España de ser un país clave en el tránsito de hidrógeno, un elemento estratégico es el desarrollo de infraestructuras que permitan la consecución de un corredor verde de la Península Ibérica a Europa central. Hasta ahora, las infraestructuras de hidrógeno son limitadas debido al uso industrialmente concentrado y poco distribuido del hidrógeno en España. Por este motivo, deben desarrollarse simultáneamente interconexiones a nivel nacional e internacional que conecten los recursos renovables, la producción de hidrógeno y los centros industriales.

España y Portugal han integrado progresivamente los mercados de la electricidad (MIBEL) y, en menor medida, del gas (MIBGAS). Esto ha proporcionado una estructura de mercado bien desarrollada para el comercio de energía que facilitaría una mayor coordinación entre los sectores de la electricidad y el gas en la futura creación de una cadena de valor del hidrógeno a nivel ibérico. La Estrategia del Hidrógeno de Portugal pretende instalar una capacidad de electrólisis de 2GW para 2030 dirigida a los mercados de exportación. El papel de España como destino final del hidrógeno portugués dependerá del consumo industrial ibérico y su nivel de integración en el mercado europeo del hidrógeno. La firma entre España y Portugal en diciembre de 2022 de un acuerdo para la construcción de una interconexión entre Zelorico y Zamora es el primer gran proyecto bilateral en esta materia. Está previsto que este gasoducto candidato a IPCEI y presupuestado en 350 millones de euros comience sus obras en 2025 si logra financiar el 50% del proyecto con fondos de la UE. El gasoducto está diseñado para suministrar hidrógeno producido en Portugal al nuevo clúster industrial verde de Asturias, funcionando como un elemento de integración e industrialización ibérica, más que como un proyecto orientado a la exportación.

En el caso de Italia, España firmó un acuerdo de cooperación orientado al intercambio tecnológico y al aprovechamiento de las vastas redes diplomático-empresariales italianas en la región mediterránea y el continente africano (Giulli, 2022). Este acuerdo se produjo en un contexto de entendimiento energético bilateral de alto nivel con la creación de un gasoducto virtual de GNL entre Barcelona y Livorno, y de intereses compartidos en presionar a Francia en las conversaciones sobre nuevas interconexiones energéticas. Después de la victoria de Giorgia Meloni, y el cambio de gobierno en Italia, se han reducido sustancialmente las iniciativas bilaterales en materia de energía, incluidas aquellas relacionadas con el hidrógeno, pese a la sintonía en política europea mostrada en la última visita de Pedro Sánchez a Italia en abril de 2023.

Francia representa un caso un tanto paradójico. Aunque existen claras sinergias bilaterales en materia de energía, y en particular de hidrógeno, la falta de colaboración para el desarrollo de infraestructuras en las últimas décadas ha generado cierto recelo al sur de los Pirineos. En España, tanto el Valle Vasco del Hidrógeno como el Corredor del Hidrógeno del Ebro son iniciativas cercanas a la frontera francesa y con interconexiones de gas natural ya existentes (Irún y Larrau) que podrían integrarse en la red de gas y los centros de consumo franceses si fueran readaptadas. Sin embargo, el corredor mediterráneo tiene un mayor potencial para extenderse al polo del hidrógeno que Francia pretende desarrollar en la región de Provenza-Alpes-Costa Azul, con una demanda prevista de más de 7TWh de hidrógeno para 2030 en el clúster de refino y metalurgia de Fos-sur-Mer (Agora Energiewende, 2021).

La construcción del gasoducto marino H2Med ofrecería un mayor incentivo para la cooperación entre Portugal, España y Francia. El H2Med uniría los corredores de hidrógeno Ebro-Mediterráneo con una capacidad de intercambio potencial de dos millones de toneladas, equivalente al 20% del objetivo REPowerEU de producción nacional en la UE para 2030 (Urbasos, 2022). Sin embargo, Francia se ha mostrado incoherente en su postura sobre el futuro hidroducto. En primer lugar, las preferencias nacionales francesas por una ruta submarina hacen que el proyecto sea sustancialmente más caro y técnicamente más difícil. En segundo lugar, Francia ha mostrado una actitud transaccional al presionar a España con el H2Med para conseguir el apoyo de Madrid en las negociaciones europeas sobre la inclusión del hidrógeno de origen nuclear como renovable o bajo en carbono. Mientras tanto, la otra gran infraestructura energética bilateral, la interconexión eléctrica hispano-francesa en el golfo de Vizcaya, acumula retrasos debido a los sobrecostes provocados por la inflación en los materiales y el diseño del trazado (también submarino por imposición francesa).

Figura 2. Desarrollo regional del hidrógeno en España y sus implicaciones internacionales

Mientras las interconexiones eléctricas con Francia avanzan lentamente y es improbable que cumplan los objetivos establecidos en el PNIEC español de alcanzar los 8.000MW de interconexión en 2030, el hidrógeno renovable podría ser una opción complementaria para conectar los recursos renovables de la Península con el resto de Europa continental. Esta doble conexión de electricidad e hidrógeno aumentaría la robustez y resiliencia de los sistemas energéticos descarbonizados europeo e ibérico, a la vez que proporcionaría a España la oportunidad de capitalizar sus recursos renovables y la disponibilidad de suelo. Sin embargo, es conveniente repensar la compatibilidad del H2Med con la narrativa de reindustrialización y vertebración del territorio empleada en la Hoja de Ruta del Hidrógeno de 2020.

Diplomacia regulatoria

España aspira a contribuir al desarrollo de un mercado europeo común del hidrógeno con preferencia por aquel producido con electricidad renovable y en la UE. Los esfuerzos en materia regulatoria del gobierno español se dirigen a garantizar la existencia de estrictas normas de sostenibilidad que garanticen las bajas emisiones del hidrógeno producido e importado en la UE. España acogió con satisfacción el Reglamento 2022/869 de la UE sobre mercados interiores de gases renovables e hidrógeno, ya que considera que la medida permitirá el comercio transfronterizo de hidrógeno en toda la UE y el desarrollo de un mercado del gas bajo en carbono. Durante la revisión del reglamento sobre las infraestructuras energéticas transeuropeas (RTE-E), España se posicionó en contra del apoyo financiero de la UE a las infraestructuras de gas fósil y a la mezcla de hidrógeno en la red de gas natural, favoreciendo un criterio de sostenibilidad más estricto para evitar activos fósiles varados (Taylor, 2021). El gobierno español ha sido un firme partidario de separar el hidrógeno nuclear, etiquetado como bajo en carbono, del hidrógeno renovable. A pesar de las presiones de París para que cambie de postura, España ha dejado clara su preferencia por favorecer el hidrógeno renovable tanto a nivel nacional como europeo frente a otras alternativas bajas en carbono (nuclear y reformado de metano con captura de carbono).

En cuanto a los Actos Delegados de Hidrógeno de febrero de 2023, el gobierno de España celebró sus principales resultados. España apoya un periodo transitorio en el que la correlación temporal y la adicionalidad se amplíen hacia un periodo mensual en lugar de una aplicación inmediata de la correlación horaria más estricta. Se espera que esta flexibilidad permita el desarrollo de los primeros proyectos a un coste competitivo, permitiendo su integración en procesos industriales, fertilizantes y refinerías, que necesitan un suministro continuado de hidrógeno. Durante el proceso de redacción, España abogó por el establecimiento de criterios de igualdad para el hidrógeno importado frente a la preferencia alemana por la laxitud, así como por la correlación geográfica entre la electricidad de origen y la ubicación del electrolizador.

Las garantías de origen (GO) de producción de electricidad renovable han sido un caso de éxito en España, que ha alcanzado un volumen considerable de más de 100GWh al año.

El desarrollo de un mercado europeo estable de garantías de origen de hidrógeno verde permitiría a España obtener financiación adicional de otros mercados europeos. Lo más probable es que estas garantías de origen españolas coticen con prima en los mercados europeos, como ocurre con las GO fotovoltaicas españolas, exportándose el 42% de las mismas en 2020 (CNMC, 2021). Sin embargo, el desarrollo tardío de los gases bajos en carbono en España contrasta con el desarrollo de los mercados de garantías de origen en otras geografías europeas para el biogás y el biometano (Gas for Climate, 2021). En mayo de 2022, España puso en marcha un sistema de GO para los gases renovables, incluidos el biogás, el biometano y el hidrógeno verde. Se espera que esto ayude a aumentar su producción y permita a España alcanzar otros mercados de la UE. Como medida de transición, y debido a la falta de recursos humanos y técnicos en la administración pública, el gestor de la red gasista española, Enagás, supervisará la aplicación y el seguimiento de este mecanismo, señal de los retos administrativos y técnicos que podría generar el hidrógeno verde.

Por último, España participó en el desarrollo del proyecto CertifHy como posible herramienta internacional para garantizar un límite máximo de la huella de carbono del hidrógeno verde. Además, las empresas privadas españolas han abogado por la creación de productos premium bajos en carbono y la aplicación de garantías de origen a escala europea para los productos industriales relacionados con el hidrógeno verde. Estos mecanismos permitirían la puesta en marcha de proyectos de fertilizantes bajos en carbono, acero, aluminio y cerámica que se están estudiando en España.

Aliados y competidores en la economía del hidrógeno

Como señalan Eicke y De Blasio (2022), pueden surgir nuevas tensiones entre los países industrializados con necesidades de importar hidrógeno y aquellos potenciales productores con recurso renovable y mano de obra cualificada. A los exportadores potenciales, como España, les interesaría atraer las actividades industriales con un uso intensivo en hidrógeno verde en lugar de exportar directamente el hidrógeno. La ubicación de instalaciones industriales cerca de la producción de hidrógeno renovable crearía un mayor nivel de valor añadido en el territorio, incentivando políticas industriales asociadas al hidrógeno que aprovechasen esta ventaja competitiva. Estos intereses contrapuestos pueden dar lugar a conflictos; los importadores de la UE protegerían los mercados nacionales mediante ayudas estatales e importaciones de hidrógeno subvencionadas, como en el caso de H2Global o del régimen de apoyo a los contratos de carbono por diferencias propuesto por Alemania, mientras que los productores de hidrógeno intentarían atraer esas industrias relacionadas con el hidrógeno.

Esta situación podría provocar tensiones en el seno de la UE en un momento en que las políticas industriales, especialmente las asociadas a las tecnologías clave de la transición energética, han recuperado su valor geoestratégico (Maihold, 2022). La relajación propuesta de los criterios de asignación de ayudas estatales en la UE en respuesta a la Inflation Reduction Act (IRA) de EEUU podría dar lugar a una carrera de subvenciones que beneficiaría a los países con mayores recursos y margen de maniobra fiscal (Meester, 2022). Paralelamente, los recursos renovables parecen estar cada vez más integrados en las narrativas del nacionalismo de recursos naturales tradicionalmente limitado a las materias primas, como es el caso de las exportaciones de energía hidroeléctrica de los países escandinavos (Hansen, y Moe, 2022), con posibles ramificaciones para otros exportadores de energía con bajas emisiones de carbono.

Este proceso de divergencia de intereses entre los productores e importadores de hidrógeno de la UE debe tenerse en cuenta a la hora de analizar el futuro de la estrategia española del hidrógeno y sus posibles competidores y socios. Mientras que los proyectos actuales se centran en sustituir la demanda existente de hidrógeno de origen fósil, la narrativa española de reindustrialización asociada al hidrógeno implica atraer nuevas actividades intensivas en energía baja en carbono. Estas nuevas industrias podrían proceder de otros Estados miembros afectados por la crisis del gas natural y el desacoplamiento energético de la UE con Rusia, cuyos efectos a largo plazo sobre las industrias de uso intensivo de energía de Europa central y del este aún se desconocen. España podría desarrollar una diplomacia del hidrógeno destinada a garantizar la igualdad de condiciones en la política industrial europea, reuniendo a los principales productores de electricidad y (futuros) productores competitivos de hidrógeno, para contrarrestar posibles políticas proteccionistas dentro de la UE durante el proceso de reconfiguración de las cadenas de valor resultado de la descarbonización industrial. En ausencia de una infraestructura de exportación de hidrógeno, España y Portugal favorecerían una estrategia de atracción industrial que capitalizara sus ventajas competitivas asociadas a la energía renovable. Este escenario parece más conflictivo en términos políticos, sobre todo a nivel de la UE, que un modelo interconectado y abierto orientado a los flujos de hidrógeno.

Conclusiones

El hidrógeno renovable representa una doble oportunidad para España. A nivel doméstico se presenta como un vector de reindustrialización descarbonizada, mientras que a nivel internacional la construcción de nuevas interconexiones tiene el potencial de reconfigurar la posición periférica y de relativo aislamiento de la Península Ibérica dentro del espacio energético europeo.

Además de contribuir a la Unión de la Energía con un suministro diversificado de GNL y electricidad, España puede proporcionar una cantidad significativa de hidrógeno renovable obtenido de manera económica, social, política y medioambientalmente sostenible. Para ello, los esfuerzos regulatorios de España en Bruselas se han dirigido a establecer un marco normativo que valorice el hidrógeno renovable aplicando estrictos criterios de sostenibilidad frente a otras opciones bajas en carbono de menores credenciales medioambientales y de seguridad energética y humanas.

El hidroducto submarino H2Med entre Barcelona y Marsella es un proyecto estratégico para incrementar las interconexiones energéticas entre Francia y la Península Ibérica. Su desarrollo exitoso exige la colaboración de otros socios europeos como Portugal, Alemania o los Países Bajos para ampliar su recorrido incorporando productores y consumidores para construir un verdadero mercado europeo del hidrógeno en el que España puede desempeñar un papel destacado. A largo plazo, este mercado podría posteriormente incorporar futuros productores de hidrógeno y sus derivados del norte de África, sirviendo como elemento renovador del espacio energético euro-mediterráneo. El hidrógeno también se presenta como otra palanca de diplomacia empresarial para el sector privado español, con especial potencial como inversor clave en América Latina.

A nivel doméstico, la estrategia española se ha centrado en el desarrollo de clústeres y valles industriales basados en una narrativa de industrialización, transición justa y vertebración territorial que ha generado grandes expectativas. Esta estrategia pasa por dedicar una parte sustancial de la producción nacional e importada de hidrógeno al consumo en estas nuevas industrias. Por ello, la dimensión doméstica, diseñada en la Hoja de Ruta del Hidrógeno de 2020, y la dimensión externa, actualizada tras la invasión rusa de Ucrania en 2022, deben reconciliarse, asumiendo que el hidrógeno renovable será un recurso limitado, al menos a medio plazo. España todavía debe definir el desarrollo del hidrógeno renovable entre dos modelos: uno interconectado con preferencias por las exportaciones frente a otro con vocación por el desarrollo industrial doméstico. Urge construir una estrategia de país que alinee la dimensión nacional e internacional del desarrollo del hidrógeno en España, mandando un mensaje coherente a la sociedad civil, el sector privado y las instituciones.

[1] Emisiones scope 1 incluye todas las emisiones directas, es decir, aquellas que provienen de fuentes que son propiedad de la empresa o controladas por ésta. Las emisiones scope 2 y 3 incluyen las indirectas a lo largo de la vida útil de los productos vendidos.

[2] El Carbon Border Adjustment Mechanism (CBAM) es un mecanismo de impuestos aduaneros sobre el carbono para productos exportados a la UE. Para más información: F. Steinberg, E. Feás y L. Lázaro (2023), “El arancel al carbono (CBAM): ¿proteccionismo verde o liderazgo global contra el cambio climático?”, ARI, nº 15, Real Instituto Elcano.

[3] Maersk, Triskelion, Foresa, Viridi Energías Renovables España y Green Enesys Group desarrollan proyectos junto a empresas de servicios públicos como Iberdrola y Repsol.

[4]>500ºC.

Bibliografía:

Agora Energiewende (2021), “No-regret hydrogen: charting early steps for H2 infrastructure in Europe”.

Agora Energiewende (2021b), “12 insights on hydrogen”.

Amore-Domenech, R., V.L. Meca, B.G. Pollet y T.J. Leo (2023), “On the bulk transport of green hydrogen at sea: comparison between submarine pipeline and compressed and liquefied transport by ship”, Energy, vol. 267, p. 126621.

Ansari, D., J. Grinschgl y J.M. Pepe (2022), “Electrolysers for the hydrogen revolution: Challenges, dependencies, and solutions”, SWP Comment, nº 57, SWP.

AOP (2018), Agenda Sectorial de la Industria Química y del Refino en España, Spanish Ministry of Industry, Tourism and Trade.

CNMC (2021), “Acuerdo por el que se ordena la publicación de la información estadística del sistema de garantías de origen relativa a la energía producida en el año 2021”, Comisión Nacional del Mercado y la Competencia.

Comex (2023), “Informe mensual de Comercio Exterior. Diciembre 2022”, Informe mensual, Ministerio de Industria Comercio y Turismo, diciembre.

Cuesta, H.Á. (2022), “Transición energética y políticas de empleo verde”, LABOS Revista de Derecho del Trabajo y Protección Social, nº 3, pp. 154-179.

Enagás (2022), “Financial results 2021”.

Escribano, Gonzalo (2021), “H2 Med: hydrogen’s geo-economic and geopolitical drivers and barriers in the Mediterranean”, Policy Paper, nº 4/2021, Elcano Royal Institute.

Escribano, G., L. Lázaro y E. Lledó (2019), “La influencia de España en el ecosistema europeo de energía y clima”, ARI, nº 87/2019, Real Instituto Elcano.

Fabra, Natalia, E. Gutiérrez, A. Lacuesta y R. Ramos (2022), “Do renewables create local jobs?”, CEPR Press Discussion Paper, nº 17206.

Feás, E., y F. Steinberg (2021), “The climate and energy transition component of the Spanish National Recovery and Resilience Plan”, ARI, nº 64/2021, Elcano Royal Institute.

Fertiberia Group (2019), “Annual Report”.

Fundación Renovables (2023), “Dismantling hydrogen H2med excuse for a false energy transition”, Documento.

Gas For Climate (2021), “Market state and trends in renewable and low carbon gases in Europe”, Working Paper, December.

Giuli, Marco (2022), “The geopolitics of clean hydrogen –Opportunities and challenges for Italy”, IAI Paper, nº 22/27, IAI.

Guerra, O.J., J. Zhang, J. Eichman, P. Denholm, J. Kurtz y B.M. Hodge (2020), “The value of seasonal energy storage technologies for the integration of wind and solar power”, Energy & Environmental Science, vol. 13, nº 7, pp. 1909-1922.

Hansen, S.T., y E. Moe (2022), “Renewable energy expansion or the preservation of national energy sovereignty? Norwegian renewable energy policy meets resource nationalism”, Political Geography”, vol. 99.

Howarth, R.W., y M.Z. Jacobson (2021), “How green is blue hydrogen?”, Energy Science & Engineering, vol. 9, nº 10, pp. 1676-1687.

IEA (2022), «Gas Market Report, Q4-2022, including Global Gas Security Review«.

IRENA (2022), «Geopolitics of the energy transformation: the hydrogen factor«, International Renewable Energy Agency.

Junquera, Natalia, Kiko Llaneras y Borja Andrino (2021), “How depopulation of rural areas is fueling political protest against ‘emptied Spain’”, El País, 25/XI/2021.

Khan, M.A., T.A. Al-Attas, S. Roy, M.M. Rahman, N. Ghaffour, V. Thangadurai, S. Larter, J. Hu, P. Ajayan y M.G. Kibria (2021), “Seawater electrolysis for hydrogen production: a solution looking for a problem?”, Energy, Environment and Science, nº 9, pp. 1-16.

Lambert, M., y S. Schulte (2021), “Contrasting European hydrogen pathways: an analysis of differing approaches in key markets”, OIES Paper, nº 166, NG.

Lázaro, L., A. Averchenkova y G. Escribano (2022), “High-impact green recovery in the EU’s ‘big five’ (emitters): key elements and caveats”, Policy Paper, nº 5/2022, Elcano Royal Institute.

Lázaro L., y G. Escribano (2019), “Spanish citizens and climate change”, Blog Elcano, Elcano Royal Institute, 30/X/2019.

Lema, Marcos (2022) “Los requisitos de Ribera para Midcat: hidrógeno, conexión con Francia y financiación europea”, El Confidencial, 8/III/2022.

Maihold, Günther (2022), “A new geopolitics of supply chains: the rise of friend-shoring”, SWP Comment, nº 45, SWP.

Meester, Wouter (2022), “Subsidies, competition and trade”, Directorate for Financial and Enterprise Affairs Competition Committee at OECD.

MITERD (2022), “Spain, towards a just energy transition”, Just Transition Institute.

Núñez-Jiménez, A., y N. De Blasio (2022), “The future of renewable hydrogen in the European Union”, Report, Belfer Center.

Olcese, A. (2022), “La falta de funcionarios cualificados atasca la ejecución de los fondos europeos”, El Mundo, 29/VIII/2022.

Pflugmann, Fridolin, y Nicola De Blasio (2020), “Geopolitical and market implications of renewable hydrogen new dependencies in a low carbon energy world”, Report, Belfer Center.

PNIEC de España (2020), MITECO, p. 244., PNIEC, Madrid.

Roudier, P., J. Andersson, C. Donnelly, L. Feyen, W. Gruell y F. Ludwig (2016), “Projections of future floods and hydrological droughts in Europe under a +2°C global warming”, Climatic Change, vol. 135, nº 2, pp. 341-355.

Sánchez Herrero, Guillermo (2021), “Del ‘not in my backyard’ al ‘sí, pero así no’”, Agenda Pública, 14/X/2021.

Taylor, Kaylor (2021), “Infrastructure dispute reveals deep divisions in Europe over gas”, Euractiv, 15/VI/2021.

Urbasos, Ignacio (2022), “España aprovecha la crisis energética para redoblar su apuesta europea por el hidrógeno verde”, Blog Elcano, Real Instituto Elcano, 21/X/2022.

Urbasos, Ignacio (2023a), “25 años de cooperación energética entre España y Marruecos”, Blog Elcano, Real Instituto Elcano, 14/II/2023.

Urbasos, Ignacio (2023b), “La geopolítica de la tecnología del hidrógeno: un nuevo foco de rivalidad UE-China”, Blog Elcano, Real Instituto Elcano, 29/III/2023.

Van de Graaf, T., I. Overland, D. Scholten y K. Westphal (2020), “The new oil? The geopolitics and international governance of hydrogen”, Energy Research and Social Science, 70:101667.

Van de Graaf, T., H. Blanco, E. Bianco, W. Tsang, R. Ferroukhi y D. Gielen (2022), “Geopolitics of the energy transformation: the hydrogen factor”, IRENA.

Zabanova, Yana (2022), “The EU’s hydrogen vision is ambitious. Are member states on board?”, IASS-Blogpost, IASS, 24/X/2022.

Paneles solares y aerogeneradores sobre el fondo del cielo. Foto: Vanitjan.