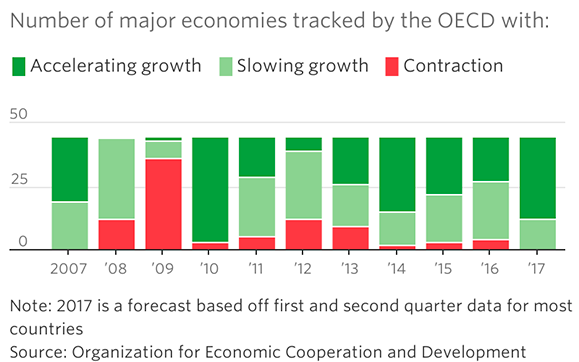

Tras varios años en los que la economía global crecía cada vez menos, desde mediados de 2016 y, sobre todo, durante 2017, se está produciendo un fuerte crecimiento sincronizado de la mayoría de los países, tanto avanzados como emergentes y en desarrollo (véase el siguiente gráfico).

Fuente: The Wall Street Journal.

De confirmarse esta tendencia, podríamos estar dejando atrás (por fin) los últimos coletazos de la Gran Recesión que siguió a la crisis financiera global de 2007/8. Cada vez hay más indicadores que apuntan en esta dirección: según la Organización Mundial del Comercio (OMC) los intercambios internacionales, que llevaban años estancados, crecerán en 2017 un 3,6%, un tercio más de lo que la propia OMC pronosticaba hace unos meses. El precio del barril de petróleo, que también es un buen indicador de la fuerza de la demanda global, está repuntando y se acerca a los niveles de principios de 2015 (en el entorno de los 60 dólares), cuando comenzó su descalabro, que lo llevó a estar por debajo de los 35 dólares. Asimismo, tanto la economía europea como la japonesa están creciendo por encima de lo previsto, EEUU mantiene su velocidad de crucero y ya está en pleno empleo, cada vez preocupa menos una desaceleración abrupta de la economía China, la India ha logrado acelerar su crecimiento todavía más, Rusia y Brasil han salido de las intensas recesiones que sufrieron en los últimos años, y México, el país más expuesto a las bravuconadas de Trump, debería volver a acelerar su crecimiento.

“Si el crecimiento se consolida, podríamos estar ante la constatación de que la hipótesis del “estancamiento secular” (…) ha sido tan solo un mal sueño.”

Los riesgos geopolíticos, que a lo largo de 2016 aumentaron y cristalizaron en el Brexit y en la elección de Trump, también se han reducido notablemente (a excepción de Cataluña). La salida del Reino Unido de la UE no supondrá el principio del fin del proyecto comunitario y Trump parece que no llevará a cabo casi ninguna de las políticas económicas que prometió (no sacará a EEUU de la OMC, no derogará el NAFTA, no iniciará guerras comerciales con China o Alemania, no hará un gran estímulo fiscal y ni siquiera revocará el Obamacare). Su retórica seguirá siendo incendiaria, pero cada vez es menos probable que desde la Casa Blanca se trabaje activamente para destruir el orden económico liberal y abierto sobre el que se ha sostenido el crecimiento y el desarrollo en la economía mundial en las últimas décadas. Tema distinto es que la Administración Trump ya no liderará iniciativas en el campo de la gobernanza de la globalización, y que la tensión entre EEUU y Corea del Norte seguramente seguirá creciendo. Sin embargo, la probabilidad de que se produzcan acontecimientos realmente desestabilizadores de carácter sistémico es baja. Para la UE, paradójicamente, la combinación de Brexit y Trump, junto con la elección de Macron en Francia y la reelección de Merkel en Alemania pueden suponer un revulsivo para el proceso de integración. Brexit y Trump podrían actuar como federalizadores externos y la reactivación del eje franco-alemán (muy menguado durante los últimos años por la debilidad de Francia) podría dar lugar a avances en la gobernanza de la zona euro.

Si el crecimiento se consolida, podríamos estar ante la constatación de que la hipótesis del “estancamiento secular”, que ha dominado los debates sobre la coyuntura macroeconómica desde que Larry Summers recuperara este viejo término en 2014, ha sido tan solo un mal sueño. Quienes defendían este planteamiento sostenían que los países avanzados estaban condenados a tener un crecimiento lento debido a factores estructurales como el envejecimiento de la población, el aumento de la desigualdad (que deprime el consumo agregado) o los altos niveles de deuda. Afirmaban que sólo habría crecimiento si los tipos de interés se mantenían indefinidamente bajos (con el consiguiente riesgo de aparición de burbujas) y si se aceleraban los estímulos fiscales (para lo que era necesaria más deuda), y subrayaban que la ausencia de inflación confirmaba que tenían razón.

Al otro lado se ubicaban quienes sostenían que la debilidad de la recuperación era consecuencia de la severidad de la crisis financiera y de la lentitud con la que tanto el sistema financiero como las empresas y los hogares estaban limpiando sus balances. Aunque ambos campos compartían su preocupación por el bajo crecimiento de la productividad, los más pesimistas abogaban por políticas de demanda (aunque llegaban a ser escépticos sobre su efectividad) mientras que los segundos se inclinaban por tener paciencia y hacer reformas por el lado de la oferta para aumentar el potencial del crecimiento.

El problema con la hipótesis del “estancamiento secular” es que no era falsable, pero, como hemos subrayado, tal vez pueda ir quedando en segundo plano. Si bien es cierto que la inflación todavía no se ha acelerado (ni siquiera en los países que están operando en pleno empleo), y que esto supone un quebradero de cabeza para los bancos centrales –que querrían normalizar la política monetaria subiendo lentamente los tipos de interés lo antes posible para tener margen para bajarlos cuando llegue la próxima crisis–, los datos muestran que el riesgo de deflación ha quedado definitivamente atrás y que la confianza de los consumidores está aumentando.

En definitiva, sin menospreciar los enormes retos estructurales a los que se enfrenta la economía mundial, es posible que el riesgo de continuar con un crecimiento lento e insuficiente para mejorar las expectativas de una población cada vez más frustrada, esté quedando atrás.