Tema

Las elecciones presidenciales en Estados Unidos tendrán profundas implicaciones para la economía mundial. Tanto Kamala Harris como Donald Trump presentan propuestas que, aunque divergentes en sus enfoques, parecen condenadas a continuar con la tendencia de crecientes déficit de deuda pública y creciente proteccionismo.

Resumen

El artículo analiza las implicaciones económicas de las próximas elecciones presidenciales en Estados Unidos (EEUU), en las que Kamala Harris y Donald Trump se disputan la presidencia. A pesar de que la economía estadounidense ha mostrado fortaleza tras la pandemia, con un crecimiento sólido y bajos niveles de desempleo, persisten desafíos como la inflación y el alto coste de la vida, lo que ha generado críticas a la gestión de Joe Biden. Tanto Harris como Trump proponen políticas que podrían tener un impacto global significativo, con Trump abogando por un proteccionismo agresivo y aranceles, mientras Harris promueve una estrategia más moderada pero igualmente enfocada en la protección de la economía nacional. Ambos programas presentan riesgos para la estabilidad fiscal de EEUU y podrían influir en las relaciones comerciales internacionales, especialmente con China y Europa.

Análisis

1. Introducción

La demócrata Kamala Harris y el republicano Donald Trump se disputarán el 5 de noviembre una de las elecciones más trascendentales de la historia de EEUU. Como suele ser habitual, la economía ocupa un lugar central en las preocupaciones de los votantes. Aunque los números macroeconómicos son envidiables (crecimiento en torno al 3%, inflación de 2,5% y desempleo del 4,2%), las rápidas subidas de precios de los últimos dos años y el alto coste de la vivienda, las hipotecas, la sanidad, las guarderías y lo que en España llamamos “dependencia” ha vuelto a los votantes críticos con la gestión económica de Biden. Además, la reciente escalada en los precios del petróleo causada por la guerra en Oriente Medio amenaza con traducirse en nuevas subidas en el precio de la gasolina, que es el indicador económico al que más atención prestan los estadounidenses.

En este análisis, se aporta una visión de la situación actual de la economía estadounidense, con sus principales fortalezas y retos, para posteriormente presentar las principales similitudes y diferencias entre los programas económicos de Trump y Harris, incidiendo en el impacto que las diferentes medidas pueden llegar a tener sobre el resto del mundo.

2. Situación actual de la economía de Estados Unidos

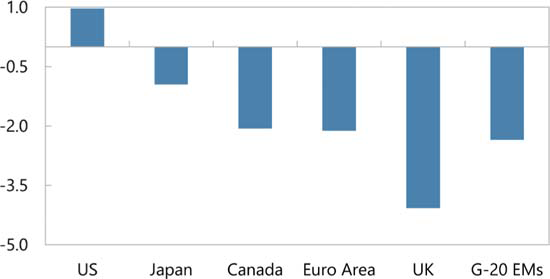

La economía de EEUU ha mostrado marcada fortaleza en los últimos años. No se han registrado cicatrices permanentes en el tejido económico tras la pandemia y tanto la actividad como el empleo están por encima de las expectativas previas al COVID-19. De hecho, según el Fondo Monetario Internacional (FMI), la economía estadounidense es la única de todo el G20 que estaría operando en niveles de actividad y empleo superiores a los esperados antes de la pandemia, tal y como se deduce de la Figura 1. Aunque los ingresos reales se redujeron en 2022 como consecuencia del shock inflacionista, ahora vuelven a estar por encima de los niveles anteriores a la pandemia y los salarios continúan creciendo por encima de la inflación, sobre todo entre los trabajadores menos cualificados. El mercado de trabajo se ha comportado de manera excepcional, destacando la creación de más de 16 millones de empleos desde finales de 2020. Esto ha sido posible, en parte, por los elevados flujos migratorios, con llegadas de 2,7 millones y 3,3 millones de inmigrantes, respectivamente, en 2022 y 2023. Gracias a su aportación a la población activa, la inmigración ha favorecido también una relajación de los desequilibrios de oferta y demanda en el mercado de trabajo, con la consiguiente moderación de las presiones inflacionistas. A pesar de ello, las ganancias de renta y riqueza se han distribuido de manera desigual, con un fuerte aumento de la pobreza desde la expiración de las medidas de apoyo contra la pandemia. Y tampoco se debe olvidar que la política fiscal ha sido muy expansiva, con un déficit público por encima del 6% y una deuda creciente, lo que también ha contribuido al crecimiento.

Figura 1. Porcentaje de desviación del PIB real con respecto a la tendencia previa a la pandemia, en 2023

La política monetaria estadounidense, como la de muchos otros países avanzados, ha sido excepcional. Ante el shock inflacionista, entre marzo de 2022 y julio de 2023, la Reserva Federal elevó el tipo oficial de interés en 525 puntos básicos (5,25%) a lo largo de 11 subidas consecutivas, tal y como se muestra en la Figura 2, lo que supone hasta la fecha el ciclo más contractivo de la política monetaria estadounidense de los últimos 40 años. Aunque en septiembre de 2024 se produjo ya la primera rebaja de tipos por 50 puntos básicos, la política monetaria contractiva por el lado de los tipos se ha visto apoyada, además, por una reducción del balance de la Reserva Federal que, tras años de fuerte expansión, llegó a un máximo de casi nueve billones de dólares en abril de 2022.

A pesar de estas fuertes subidas de tipos de interés, la economía estadounidense se ha mostrado resiliente. La recesión que muchos predijeron no se ha materializado y tanto los hogares como las empresas han permanecido relativamente aislados del efecto de la subida de tipos. Para finales de 2021, más del 95% de las hipotecas estaban denominadas a tipos de interés fijos y reducidos. Además, el vencimiento de los bonos corporativos con grado de inversión aumentó durante 2020 y 2021, con la contratación de nueva deuda a tipos de interés reducidos. Lograr un aterrizaje suave, o más bien, muy suave, ha sido tanto una sorpresa como un enorme éxito de política económica.

Desde el punto de vista de la innovación, la economía estadounidense es sin duda la principal potencia mundial. Cinco de los 10 mayores ecosistemas mundiales de empresas emergentes se hallan en EEUU: siguiendo el Índice de Economía y Sociedad Digital de la Comisión Europea, se trata de Silicon Valley (primera posición), Nueva York (segunda), Boston (cuarta), Los Ángeles (quinta) y Seattle (décima). Pero EEUU no sólo es líder mundial en ecosistemas de empresas emergentes, sino que también destaca en términos de gigantes empresariales, pues ocho de las 10 mayores empresas por capitalización bursátil del mundo son estadounidenses (Apple, Microsoft, Alphabet-Google, Amazon, Nvidia, Berkshire Hathaway, Tesla y Meta) y, por cierto, la gran mayoría son empresas tecnológicas. Además, EEUU se ha propuesto impulsar con fuerza la transición ecológica de la mano del liderazgo en tecnologías limpias, como ponen de manifiesto los 369.000 millones de dólares destinados al efecto bajo la Inflation Reduction Act (IRA).

Como se ha señalado, las cuentas públicas de EEUU han continuado deteriorándose y el nivel de deuda sobre el PIB es alrededor de 40 puntos superior al de la media de la eurozona. Se estima que tanto la deuda pública como el déficit público sobre el PIB estarán a medio plazo en niveles claramente superiores a las estimaciones previas a la pandemia. En particular, bajo las políticas actuales, las estimaciones son que la deuda pública sobre el PIB excederá el 140% del PIB en 2032 y que el déficit público se mantendrá en el entorno del 6% del PIB todos los años hasta 2032. Con el fin de devolver la ratio de deuda pública sobre el PIB a una senda claramente descendente, el FMI estima que el gobierno debería registrar un superávit primario en el entorno del 1% del PIB, lo que equivaldría a un ajuste de cuatro puntos porcentuales del PIB sobre el escenario base actual. Como se verá más abajo, este ajuste no está en los programas electorales de los candidatos y las élites estadounidenses parecen confiadas, tal vez excesivamente, con que el papel del dólar como moneda de reserva global les permitirá financiando los desequilibrios públicos sin problemas.

Como ha venido siendo habitual en las últimas décadas, dado el modelo de crecimiento de EEUU, las cuentas exteriores del país están desequilibradas (véase la evolución del saldo por cuenta corriente sobre el PIB en la Figura 3). La balanza comercial es la parte más relevante de la balanza por cuenta corriente y mide las exportaciones e importaciones de bienes y servicios de un país. Un déficit comercial significa que el valor de las importaciones de un país supera al de las exportaciones, es decir, un país consume más de lo que produce. Durante décadas, la balanza comercial de EEUU estuvo en equilibrio, pero hacia finales del siglo pasado, los déficits comenzaron a aumentar, alcanzando un nivel récord de 945.000 millones de dólares en 2022, que disminuyó significativamente a 784.000 millones en 2023. En términos nominales, el déficit comercial de EEUU es el más grande del mundo. Sin embargo, hay una gran diferencia entre bienes y servicios: mientras que la balanza de bienes de EEUU registra un déficit (1,06 billones en 2023), la balanza de servicios está en superávit (279.000 millones de dólares en 2023). Por lo tanto, el desequilibrio se encuentra en los bienes. Por país, el mayor déficit comercial de EEUU es con China, de ahí la retórica que ha surgido en el lado estadounidense: en 2022, el déficit comercial de EEUU con China representó más de 367.000 millones de dólares, antes de pasar a 287.000 millones en 2023. La disminución del déficit comercial estadounidense con China en 2023 vino acompañada de un déficit comercial récord con México (152.000 millones de dólares en 2023), lo que demuestra la estrategia de nearshoring estadounidense. Los déficits comerciales de EEUU también alcanzaron niveles récord anuales con Alemania (83.000 millones de dólares), Corea del Sur (51.000 millones de dólares), Taiwán (48.000 millones de dólares), Italia (44.000 millones de dólares) y la India (43.600 millones de dólares).

La orientación fuertemente contractiva de la política monetaria, unida a una serie de deficiencias de gestión, regulación y supervisión bancarias, generaron fuertes turbulencias financieras a principios de 2023 en EEUU. En concreto, los tres bancos regionales que quebraron entre marzo y mayo de 2023 tenían activos por 532.000 millones de dólares, por encima de los 526.000 millones de dólares en activos actualizados por inflación de las 25 entidades estadounidenses quebradas en 2008, en los peores momentos de la crisis financiera global. Asimismo, en agosto de 2024, hubo un conato de crisis financiera en EEUU derivada de las subidas de tipos de interés en Japón y la fuerte caída de su mercado de valores, así como de unos malos datos coyunturales de empleo. Pero todo quedó en un susto.

En definitiva, la economía estadounidense ha capeado con plena solvencia la crisis del COVID-19 y el shock inflacionista y presenta unas sólidas tasas de crecimiento económico y empleo. La innovación y la productividad son también puntos fuertes de esta economía. Pero presenta importantes desequilibrios en cuentas públicas, cuentas exteriores y determinadas partes del sistema financiero. Esto, unido a la posible adopción de políticas económicas inadecuadas, podrían generar consecuencias negativas tanto para la economía estadounidense como para la global.

3. Los programas económicos de Harris y Trump

Trump y Harris comparten algunos diagnósticos acerca de los desafíos económicos que tiene el país, pero las medidas que proponen difieren.

En primer lugar, comparten una visión muy similar en materia de seguridad económica, con fuertes reticencias en relación con China. Ambos candidatos insisten en la importancia de desacoplar su economía con respecto a la del gigante asiático en las áreas vinculadas a la tecnología y la seguridad. Además, la Administración Biden ha mantenido el enfoque de Trump en materia comercial, manteniendo los aranceles a los productos chinos (e imponiendo algunos nuevos, así como controles a la exportación y a las inversiones de empresas estadounidenses en China), no permitiendo la renovación del órgano de apelaciones de la Organización Mundial del Comercio (OMC) y no llegando a ningún nuevo acuerdo comercial bilateral en el sentido tradicional. Recientemente, en un acto en Washington, Katherine Tie, representante de Comercio Internacional de EEUU (USTR por sus siglas en inglés), dijo que coincidía con Robert Lighthizer (USTR durante la presidencia de Trump y uno de los candidatos a ser ministro de Economía si éste gana en noviembre) en el diagnóstico sobre la estrategia comercial de EEUU, pero no en las formas.

No hay que olvidar tampoco que los enormes programas de política industrial y tecnológica de la Administración Biden, como la IRA o la Chips Act, han incluido cláusulas proteccionistas e incompatibles con la regulación de la OMC que, salvo excepciones específicas, impedirían el acceso a los beneficios fiscales a jurisdicciones con las que no tuviera un acuerdo de libre comercio, como la Unión Europea (UE). No obstante, Trump parece favorecer una política comercial mucho más agresiva, basada en aranceles generalizados (60% para China –aún más para determinados productos, como los vehículos eléctricos–, 20% para el resto del mundo y 100% para los países que se nieguen a emplear el dólar para el comercio), frente a Harris, que emplearía aranceles con determinadas economías consideradas enemigas (China, Rusia, Irán y Corea del Norte), así como una fuerte política de subsidios discriminatorios para el fomento de inversiones verdes, pero trataría de mantener un enfoque más constructivo con otras potencias aliadas al tiempo que aceleraría el friendshoring.

Todo lo anterior apunta a que la guerra comercial parece una certeza con Trump y una posibilidad con Harris. Quizás, la principal esperanza de que Harris adopte una actitud más proclive al libre comercio es que decida adherirse al Acuerdo Amplio y Progresista de Asociación Transpacífico (CPTPP, por sus siglas en inglés), heredero del Acuerdo Transpacífico de Cooperación Económica (TPP, por sus siglas en inglés) que Obama impulsó y Trump no quiso ratificar, y ya integrado por 11 países, entre los que se encuentran Australia, Japón, Chile, México, Perú, Nueva Zelanda y Singapur, y al que China ha solicitado adherirse, aunque todavía no cumple los requisitos. Lo interesante del CPTPP es que no sólo busca expandir el comercio entre sus integrantes, sino que introduce requisitos institucionales sobre conducta de empresas públicas, licitaciones y subsidios públicos. Sería una especie de OMC regional que devolvería a EEUU al orden de las relaciones comerciales. Pero aún está por ver si Harris recuperará el interés de Obama por este proyecto.

En segundo lugar, los planes de ambos candidatos en materia de política fiscal están profundamente alejados de un más que necesario plan de consolidación fiscal a medio plazo, a pesar de unos crecientes niveles de deuda pública, déficit público e intereses de la deuda. En efecto, ambos candidatos proponen una suerte de utopía fiscal, aunque sobre bases diferentes: Trump apoyándose en recortes impositivos (pretende dejar el tipo del Impuesto de Sociedades en el 15%, eximir las propinas y bonificar la Seguridad Social) y Harris en un mayor gasto público, aumentando subsidios para vivienda, sanidad y cuidados infantiles. Aunque totalmente desligados de cualquier noción de disciplina fiscal, los planes de Harris parecen menos gravosos que los de Trump para las cuentas públicas. Según el Committee for a Responsible Federal Budget, en el escenario central los planes de Harris incrementarían la deuda pública en 3,5 billones de dólares entre 2026 y 2035, frente a 7,5 billones de dólares en los planes de Trump. La Figura 4 recoge el efecto estimado de los planes fiscales de cada candidato en cada uno de los tres escenarios. Como se puede observar, se trata de estimaciones sujetas a un elevado grado de incertidumbre, tanto por la falta de concreción de las políticas fiscales como por la posible evolución diferencial del ciclo económico. En cualquier caso, la idea principal de falta de disciplina fiscal, especialmente en el caso de Trump, queda claramente reflejada.

Figura 4. Posible efecto sobre la deuda pública de los planes fiscales de Harris y Trump

| Candidato | Escenario | Efecto en deuda pública entre 2026 y 2025 (en billones de US$) |

|---|---|---|

| Kamala Harris | Alto | 8,1 |

| Central | 3,5 | |

| Bajo | 0 | |

| Donald Trump | Alto | 15,15 |

| Central | 7,5 | |

| Bajo | 1,45 |

En tercer lugar, ninguno de los dos candidatos se ha expresado de manera clara en relación con el sector financiero estadounidense. Esto resulta sorprendente teniendo en cuenta la crisis de la banca regional estadounidense en la primavera de 2023, que además de explicada por una gestión deficiente de las entidades y fallos supervisores, muchos achacaron a la relajación regulatoria operada durante la Administración Trump. Según la agencia de calificación crediticia Moody’s, Trump seguramente optaría por la vía de aligerar requisitos de capital y liquidez para entidades de tamaño mediano y pequeño, lo que resultaría negativo para el rating de los bancos y Harris, probablemente, por todo lo contrario. Pero son más presunciones que certezas.

En cuarto lugar, Trump defiende una fuerte agenda de desregulación, prometiendo que por cada nueva ley que se apruebe, otras 10 serán derogadas. Antes de llegar a la Casa Blanca en 2016, hizo una promesa similar, pero mucho menos ambiciosa (dos leyes derogadas por cada nueva aprobada), que según el think tank Brookings ya incumplió entonces. En línea con la menor presencia del Estado en la economía, Trump quiere fomentar el papel de las criptomonedas y convertir EEUU en una súper potencia bitcoin. Resulta hasta cierto punto contradictorio con otros elementos de su programa económico, en los que promete mayores aranceles para los países que se nieguen a emplear el dólar. Estos enfoques regulatorios distintos también pueden llegar a afectar a las bigtech, con Harris favoreciendo un enfoque más intervencionista, preocupada por la protección de datos y la inclusión, y Trump uno más basado en el libre mercado. De hecho, Trump ha señalado que, si llega a la Casa Blanca, derogará la Orden Ejecutiva sobre inteligencia artificial de Biden, que planteaba ciertas regulaciones similares a las adoptadas por la UE.

En quinto lugar, en política energética, la retórica de ambos candidatos es muy diferente, pero las políticas no están demasiado alejadas. Bajo la Administración Biden-Harris la producción de petróleo y gas ha alcanzado máximos históricos y seguramente lo seguirá haciendo durante los próximos años. Trump apoya retóricamente el sector de hidrocarburos, pero hay consenso en que no retirará las enormes subvenciones verdes de la IRA de 2022 una vez que muchos estados republicanos las están recibiendo.

Por último, un abismo separa a los dos candidatos en su visión sobre la política monetaria, la inflación, el nivel de precios y el desempleo. A pesar de los buenos datos macroeconómicos, Trump considera que la situación económica es de crisis. Harris quiere prohibir la especulación de precios en bienes de primera necesidad y reducir la posición monopólica que algunas empresas tienen en sectores clave. Por su parte, a pesar de que Trump favorece el liberalismo para el sector privado, no tiene para nada el mismo enfoque en relación con la Reserva Federal, cuya independencia tendría intención de recortar.

4. Efecto de las posibles medidas de política económica

Si bien las medidas propuestas en el ámbito fiscal difieren, el resultado en términos fiscales es peligroso: una falta de disciplina fiscal con una deuda pública que ronda ya el 100% del PIB y un déficit público anual estimado del 6% del PIB de aquí a 2034. Y todo esto de la mano de una mala gobernanza fiscal, que llevó a Fitch a retirar la máxima calificación crediticia a EEUU en agosto de 2023. No ha habido ni una sola mención por ninguno de los dos candidatos a la adopción de un plan de consolidación fiscal a medio plazo o la eliminación del incordiante techo de la deuda, que cada pocos años, deja el país al borde del precipicio fiscal. Y aunque los mercados financieros siguen relativamente en calma, si EEUU continúa por esta senda de desequilibrios fiscales, a medio plazo se podría llegar a una crisis fiscal que tendría importantes implicaciones sobre el sistema financiero internacional.

Es razonable pensar que el principal damnificado de una fuerte ofensiva comercial contra China sería este mismo país asiático, pero las ramificaciones irían mucho más allá. En concreto, otros países asiáticos y en teoría aliados de EEUU, como Japón y Corea del Sur, exportan componentes a China, que se acaban ensamblando allí en productos finales que luego se reexportan. Así, el castigo comercial directo a China afectaría indirectamente a sus principales proveedores de bienes intermedios. Y todo esto sin tener en cuenta la más que probable adopción de medidas de represalia por los países afectados por aranceles. Para la UE, tan dependiente del comercio internacional, un recrudecimiento de las tensiones comerciales sería un escenario negativo. De hecho, el FMI, en su último World Economic Outlook, cuantifica el efecto negativo en 0,4 puntos porcentuales menos de crecimiento del PIB en 2025 y 0,6 puntos porcentuales en 2026. En cualquier caso, el caos comercial es una certeza con Trump y sólo una posibilidad con Harris. Y un conflicto comercial abierto entre China y EEUU, aunque sería negativo para el crecimiento mundial y la cooperación, podría dar ventajas a algunos países europeos debido a la desviación de comercio.

Según y cómo se concreten, los planes pro-cripto de Trump pueden llegar a generar problemas de inestabilidad financiera más allá de EEUU. Además, la posible derogación de la Orden Ejecutiva de inteligencia artificial por Trump hará que cualquier posibilidad de convergencia regulatoria con la UE se desvanezca. Además, Trump ha prometido adoptar una posición firme con respecto a la UE, en referencia a las multas que se están imponiendo a las bigtech estadounidenses por las autoridades europeas.

Limitar la independencia de la Reserva Federal sería algo potencialmente muy dañino, sobre todo para el papel del dólar como moneda mundial, como se ha demostrado sobradamente por la literatura económica. Por ello, las declaraciones de Trump en este sentido resultan especialmente preocupantes.

Por último, esta batería de medidas proteccionistas en lo comercial y expansivas en lo fiscal, unidas a la deportación de inmigrantes, probablemente elevarían la inflación. Y mayores precios podrían llevar a la Reserva Federal a tener que subir los tipos de interés en 2025, lo que no sería bueno para el crecimiento económico mundial.

Conclusiones

En resumen, la próxima elección presidencial en EEUU tiene profundas implicaciones para la economía mundial, especialmente en un contexto de tensiones comerciales y cambios en las políticas fiscales y monetarias. Tanto Harris como Trump presentan propuestas que, aunque divergentes en sus enfoques, parecen condenadas a continuar con la tendencia de crecientes déficit de deuda pública y creciente proteccionismo. Mientras Trump apuesta por un aislacionismo más agresivo, Harris se inclina hacia una política más moderada, pero ambas opciones suponen riesgos considerables para la estabilidad económica internacional, especialmente para países aliados de EEUU, como los de la UE.

Aunque las propuestas de los dos candidatos son opuestas, es muy posible que en la práctica las políticas económicas de los próximos años no sean tan diferentes, ni tampoco tan radicales. Dado el sistema de pesos y contrapesos estadounidense, a lo hora de aprobar legislación es clave quién controla tanto el Senado como la Cámara de Representantes. El 5 de noviembre, además de elegir la candidatura presidente/vicepresidente, los estadounidenses escogerán a los 435 escaños de la Cámara de Representantes y a 34 de los 100 senadores. Un “gobierno dividido” (Casa Blanca de un color y una o dos de las cámaras de otro) requiere una compleja gestión, pero no es necesariamente sinónimo de parálisis. De hecho, el mandato de Biden-Harris ha tenido una considerable producción legislativa con apoyo de ambos partidos. Y el resultado de esta negociación ha llevado a medidas menos extremistas.

A corto plazo, la política económica de cualquiera de los dos candidatos seguiría dopando el crecimiento con un agresivo apoyo fiscal. A largo plazo, el proteccionismo comercial podría generar una mayor fragmentación económica global, lo que afectaría negativamente tanto a EEUU como a sus principales socios comerciales. En este sentido, las elecciones de 2024 definirán no sólo el rumbo económico de EEUU, sino también el equilibrio global en un periodo de creciente incertidumbre y polarización.

El panorama es poco alentador para Europa y para España. Aunque Trump sería más divisivo y peligroso para la UE –especialmente por su desinterés en seguir apoyando a Ucrania y su intención de imponer aranceles a las importaciones europeas–, parece cada vez más evidente que Biden será el último presidente estadounidense genuinamente preocupado por la relación transatlántica.