Tema[1]

El relato extendido dice que las empresas españolas aprovecharon la apertura externa y la estructuración económica de América Latina tras la Década Perdida para expandirse a la región, pero que las crisis recurrentes, la volatilidad macroeconómica y baja rentabilidad de las inversiones iniciales, junto a la inseguridad jurídica y el pobre crecimiento económico, disuadieron a los empresarios de seguir aumentando su exposición en una región en donde es difícil generar valor para los accionistas.

Los datos no corroboran la hipótesis de la retirada de la inversión española en América Latina.

Resumen

Ocurrió lo contrario: entre 2007 y 2020, por cada 100 euros invertidos, 30 fueron a América Latina y 55 a Estados Unidos (EEUU) y otros países desarrollados no comunitarios. La Unión Europea (UE) sólo captó un 4% de la inversión extranjera directa (IED) neta española.

La evidencia tampoco corrobora la creencia de que en los países que crecen poco y sufren intensos y frecuentes desequilibrios macro-financieros se destruye sistemáticamente valor para los accionistas de las empresas inversoras. La comparación entre la rentabilidad bruta sobre la inversión y el coste de capital apunta a que la inversión española en América Latina ha creado en promedio valor –un 4,8% sobre el capital invertido– frente al 3,5% que ha conseguido con sus inversiones en los países desarrollados.

El equívoco sobre la secuencia del proceso de internacionalización –primero América Latina, luego los desarrollados– y el énfasis en la perdida de interés de las empresas españolas en la región –algo que no ha ocurrido– probablemente tiene que ver con uno de los más interesantes rasgos de la segunda fase de la internacionalización de la inversión española: si la primera fase estuvo basada en grandes adquisiciones y participaciones en subastas en las que se privatizaron las empresas públicas de la región, la segunda ha estado basada en la reinversión de las utilidades generadas por las primeras adquisiciones.

Es decir, los empresarios españoles han honrado su palabra de ser “inversores a largo plazo” y han destinado a la reinversión buena parte –si no todos– los beneficios obtenidos.

Análisis

En enero de 1992 la inversión directa de las empresas españolas en el exterior apenas era de 43.000 millones de euros. Treinta años después el stock español en el exterior era de 570.000 millones de euros. El aumento de la inversión española en la economía global es uno de los procesos de transformación más intensos y rápidos de los muchos experimentados por la economía española en las últimas cinco décadas. También uno de los que más consecuencias ha tenido. Gracias a él se ha producido una drástica modificación de la naturaleza y la proyección externa de España y de su sector corporativo.

El relato habitual es que las empresas españolas aprovecharon la apertura externa y la reestructuración económica de América Latina tras la Década Perdida para, apalancándose en las estrechas relaciones culturales e históricas y el acceso a la financiación internacional abundante y barata que trajo la entrada de España a la Comunidad Económica Europea, internacionalizarse e insertarse en las cadenas globales de valor.

Una vez asentadas en América Latina, las empresas españolas comenzaron a diversificar sus inversiones exteriores, entrando a otros mercados, principalmente europeos y de EEUU. Esta segunda fase de la internacionalización española supuso una pérdida del protagonismo de América Latina, acelerada cuando la crisis de la convertibilidad argentina recordó a los empresarios que invertir en países emergentes conllevaba riesgos significativos.

Como toda simplificación, el anterior relato tiene elementos de verdad y de fantasía.

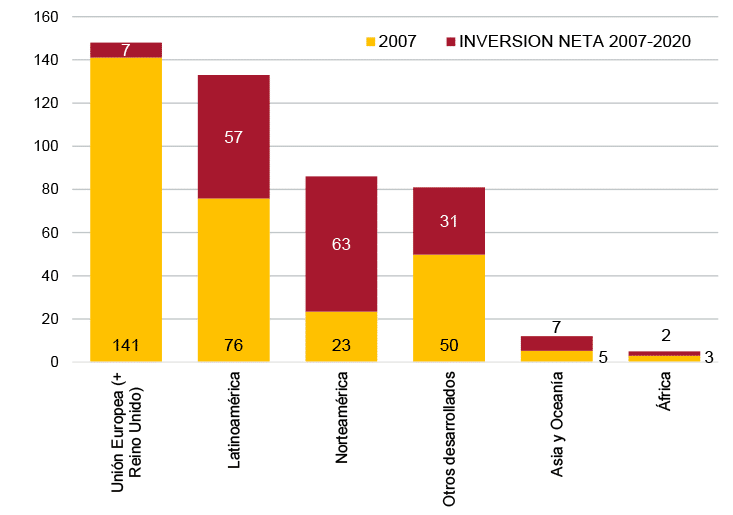

La Figura 1 muestra el proceso de inversión de las empresas españolas en dos periodos:

- Desde los años 90 hasta 2007, antes de la Gran Recesión de 2008.

- La inversión neta entre 2008 y 2020, el último para el que se dispone de datos.

Los stocks se desagregan en siete áreas geográficas: UE, países desarrollados no comunitarios, total de desarrollados, América Latina, otros emergentes, total de emergentes y total de inversión española en el exterior.[2]

Figura 1. Las dos fases del proceso de inversión de las empresas españolas en el exterior (miles de millones de euros)

La secuencia de inversión exterior que las empresas hicieron hasta 2007 no valida la presunción de que todo empezó en América Latina. En 2007, el stock de inversión en la UE duplicaba las inversiones netas acumuladas en América Latina y, si se añadían los stocks en el resto de los países desarrollados, la proporción era de tres a uno.

Los datos tampoco corroboran la hipótesis del sudden stop de la inversión española en América Latina tras las crisis de 2001-2003. Ocurrió lo contrario: la inversión se ralentizó en la UE y creció en América Latina, alentada por los años dorados de la región entre 2003 y 2014 que generó el súper ciclo de commodities inducido por la integración de China en la económía mundial. Entre 2007 y 2020, por cada 100 euros invertidos, 30 fueron a América Latina y 55 a EEUU y el resto de los países desarrollados. La UE sólo captó un 4% de la IED neta española.

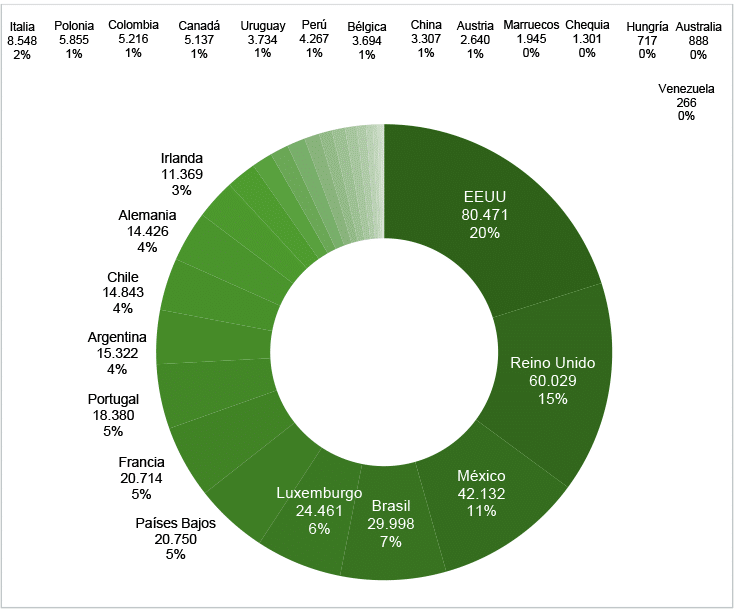

En mapa del stock de la inversión neta española en el exterior pone de manifiesto dos rasgos del proceso inversor: el primero, que las empresas españolas se han posicionado preferentemente en los mercados desarrollados; dos terceras partes del patrimonio neto de sus filiales están en ellos. El segundo, que para las empresas españolas los emergentes son los países de América Latina. África y Asia emergente apenas suponen un 3% de la IED española.

Un análisis más detallado muestra que, aunque las empresas españolas tienen posiciones inversoras en 82 economías, el 95% de la inversión está concentrada en 26 países: 12 desarrollados, nueve latinoamericanos y cinco emergentes europeos, africanos y asiáticos.

Figura 2. Stock capital de España, año 2020 (miles de millones de euros)

El primer destino de las inversiones es EEUU, seguido por el Reino Unido. La UE es el tercer destino y después viene América Latina con un 27%. China y Marruecos tienen participaciones marginales. Dentro de la UE, los Países Bajos, Luxemburgo e Irlanda representan la mitad de la inversión comunitaria, lo que probablemente apunta a que las filiales españolas allí radicadas son instrumentales para invertir en otras economías.

Las filiales españolas en estas 26 economías han generado entre 2007 y 2020 resultados de 500.000 millones de euros: 259.000 millones en países desarrollados y 226.000 millones en países emergentes. La contribución de América Latina son 218.000 millones de euros, el 45% del total.

La tasa de rentabilidad global del periodo es el 9,3%. En los países desarrollados se sitúa en el 7,3% y en los emergentes, que es equivalente a decir en América Latina, es del 13,6%.

Este diferencial de más de cuatro puntos porcentuales refleja los niveles de riesgo macro y político de invertir en economías maduras frente a economías en desarrollo.

Estos datos también chocan con las razones que suelen aducirse para explicar el repliegue de la inversión española en América Latina, que nunca ocurrió.

El argumento central es que la volatilidad y baja rentabilidad de las inversiones iniciales, junto a la inseguridad jurídica y el pobre crecimiento económico, disuadieron a los empresarios a seguir aumentando su exposición.

Un análisis riguroso de la rentabilidad de las decisiones de inversión de miles de empresas durante tres décadas es complejo. Quizás por eso son escasos los estudios que hayan planteado si estas inversiones crearon o destruyeron valor para los accionistas.

La naturaleza agregada del presente análisis requiere explicar algunas limitaciones.

La primera es obvia: evaluar la creación de valor para los accionistas de una empresa que invierte en el exterior es un análisis individualizado. Aunque el país en el que se crea la filial es importante, se puede crear valor en un país anfitrión con un pobre y volátil balance macroeconómico, porque el sector en el que éstas se posicionan y la capacidad gestora de la empresa también importan. A menudo es lo más importante. La rentabilidad estimada que aquí se presenta, agregadas por país, es una mera construcción simplificadora del escenario central al que se enfrentaron las empresas en sus países de destino.

La segunda precisión es que la tasa de rentabilidad promedio, si hay datos del patrimonio invertido y de los resultados obtenidos, es inmediata, pero no es indicativa de que se haya producido creación –o destrucción– de valor ni para el accionista de la empresa matriz ni siquiera para el de la filial.

Para aproximar la creación de valor hay que deducir a la rentabilidad nominal el coste del capital, es decir los recursos financieros necesarios para llevar a cabo la inversión. El coste de capital también es empresa-específico. Depende tanto de su estructura financiera –combinación de deuda y recursos propios con los que la empresa financia su inversión–, de su posición de mercado, del sector en el que opera, de la prima de riesgo idiosincrática, del rating y del impuesto de sociedades.

Es una variable compleja de calcular y no disponible automáticamente para la mayoría de los países emergentes. Para estimar el coste de capital es necesario realizar supuestos, no siempre compartidos, con impacto material en el resultado final.

Nuestros principales supuestos son tres:

- El primero, que toda la IED española se ha financiado en un 20% con capital y un 80% con deuda, apalancada con una ratio 5:1. Hemos sensibilizado los resultados a supuestos alternativos de estructura financiera y las conclusiones fundamentales no varían significativamente.[3]

- El segundo, que el coste de la deuda es el resultado de añadir a los valores promedios anuales del bono a 10 años del Tesoro de EEUU la prima de riesgo país de cada economía, más un componente idiosincrático que aproxima el riesgo de impago corporativo y una prima de riesgo en función del rating del país.

- El tercero, que el coste de capital del equity se estima como la suma al coste del bono de cada país de una prima fija de 600 puntos básicos.

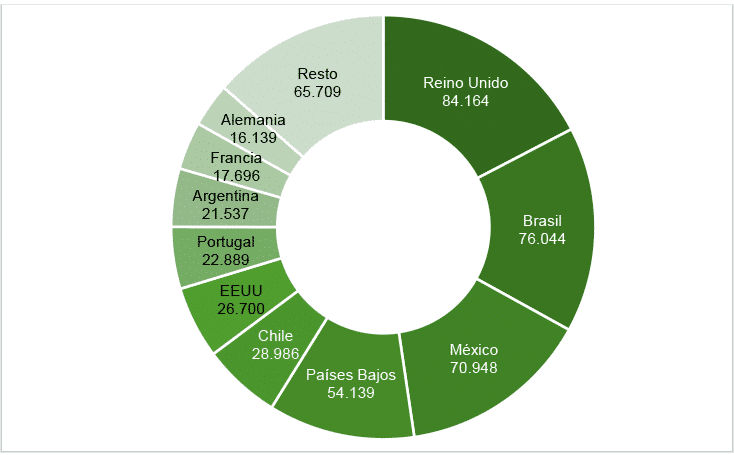

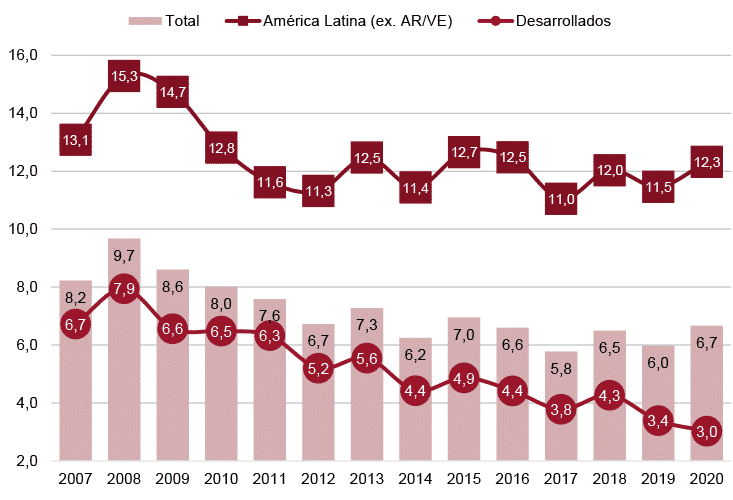

La aplicación de estos supuestos ha permitido estimar el coste de capital agregado (Figura 3). Los agregados regionales se han obtenido ponderando los resultados de los países de cada bloque por el peso de la inversión española en cada economía.

El spread promedio del coste de capital entre una inversión en un país desarrollado promedio y un país de América Latina está en torno a los 500 puntos básicos y se ha ido gradualmente ampliando: de estar en 200 puntos básicos antes de la Gran Recesión ha pasado a más de 1.000 en 2020, fundamentalmente por las crisis argentina y venezolana. Si se excluyen ambos países, el spread en 2020 se reduce a 850 puntos básicos.

Figura 3. Resultados acumulados, 2007-2020 (millones de euros)

La comparación entre la rentabilidad bruta del patrimonio y el coste de capital permite avanzar que la inversión española en el exterior, en promedio, ha creado valor: 3,3% en los desarrollados (3,4% en la UE), 2,1% en América Latina y un 2,1% en total.

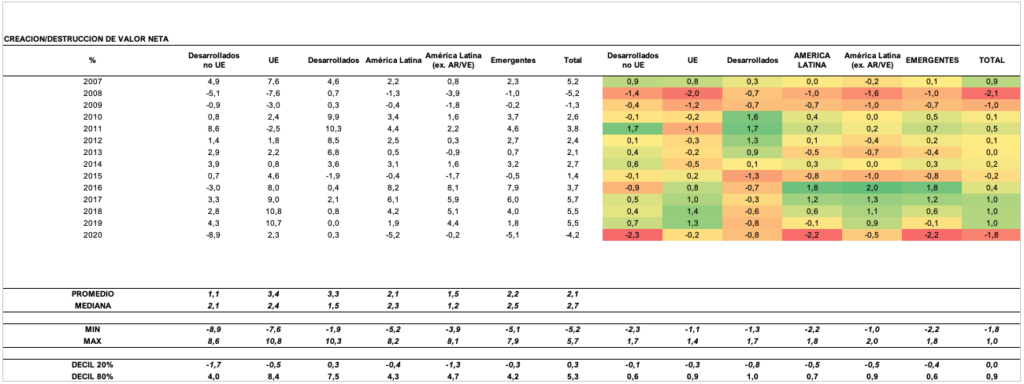

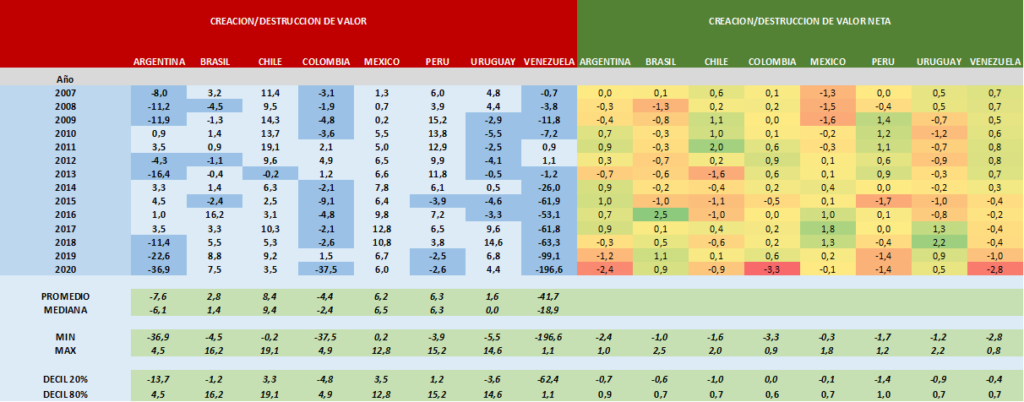

Como muestra la Figura 4, que recoge la diferencia entre las tasas anuales de creación de valor y el promedio de cada país, la volatilidad de las tasas de creación de valor ha sido considerable y ha habido años en los que se ha registrado destrucción de valor.

Figura 4. Estimación de la creación y destrucción de valor para el accionista de la inversión exterior española, 2007-2020

En los países desarrollados hay tres episodios de destrucción de valor –2008, 2009 y 2020– y en América Latina uno sólo –2020, el año del COVID-19– pero muy virulento. En volatilidad, los resultados anuales de América Latina en siete ocasiones han estado más de media desviación típica en negativo.

Para ver los países de América Latina que más han contribuido al resultado y a la volatilidad regional se ha construido la Figura 6, que reproduce los cálculos hechos para los bloques económicos considerados.

Las noticias más positivas provienen de Chile y Perú, donde la mediana de creación de valor de las inversiones españolas duplica las obtenidas en los países desarrollados. Brasil está en línea con las tasas de los desarrollados, pero el resto de los países registran resultados por debajo de la mediana: Uruguay una tasa del 2,6%, Colombia 0,5%, Argentina 0% (con una elevada volatilidad) y Venezuela ha destruido más del 90% del valor de las inversiones realizadas.

Para entender los dos paneles de la Figura 5 hay que considerar que la parte izquierda recoge los valores absolutos de la creación de valor y la derecha la volatilidad de esas tasas respecto a su valor promedio del periodo. Es decir, el panel izquierdo ordena el comportamiento relativo de los países y el derecho la prevalencia de las crisis y las fases de bonanza.

Figura 5. Niveles y de las tasas de creación de valor de la inversión española en el exterior

En el panel se observa que cuando las cosas van bien en Brasil se producen resultados que pueden estar 2,5 desviaciones estándar por encima de la media lo que es, incluso estadísticamente, extraordinario. En el polo opuesto está Colombia, donde la destrucción de valor de 2020 está sobre las tres desviaciones típicas, algo todavía más extraordinario, si bien hay que tener en cuenta que se trata de un stock de capital muy pequeño: apenas 5.000 millones de euros México y Chile son ejemplos de tasas de creación de valor elevadas y estables.

En ninguno se ha producido destrucción de valor, algo que vemos muy relacionado con la estabilidad macro de ambos países y su reputación en los mercados, factores que les han ayudado a acotar las derivas al alza de su coste de capital. En Chile, salvo en cinco años (2010, 2013, 2015, 2018 y 2020) la tasa ha estado siempre en dos dígitos.

Perú presentaba un perfil similar al de Chile, pero a partir de 2015 rompió esa tendencia y comenzó a destruir valor. En los últimos seis años, lo ha hecho la mitad de las veces. Uruguay se parece a Perú (cuatro años de destrucción de valor), pero con fases de bonanza más moderadas. Sólo en dos ocasiones se han situado en dos dígitos.

Argentina se ha pasado la mitad del periodo destruyendo el valor creado en la otra mitad. El neto (la mediana) es ni destrucción, ni creación. Argentina y Venezuela registran el récord de destrucción de valor en un año: un -33% en 2020. Venezuela destruye sistemáticamente valor para el accionista desde 2014.

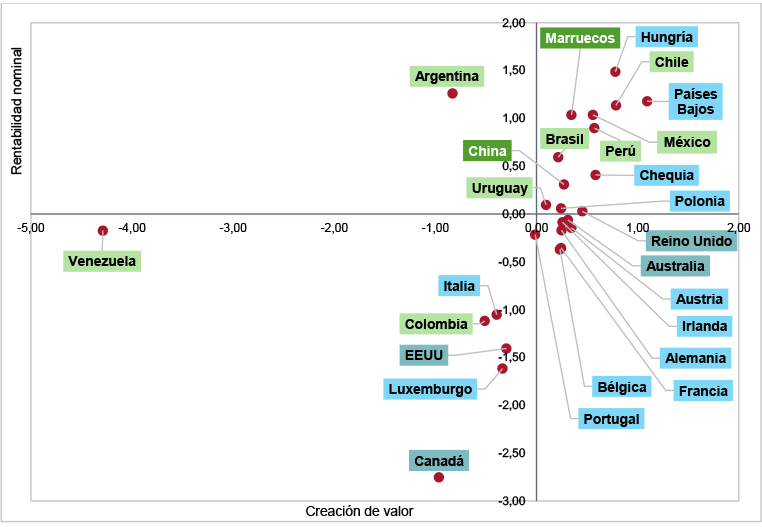

Como puede comprobarse, los buenos resultados de la inversión española en el exterior se explican porque los “errores” de inversión a este nivel de agregación han sido pocos (Figura 6).

Figura 6. Rentabilidad y creación de valor de la inversión española en el exterior, 2007-2020 (datos normalizados respecto a media)

El cuadrante I –donde están los países con elevadas tasas de rentabilidad bruta y creación de valor positiva, es decir el buen cuadrante– está muy poblado. Entre ellos están cinco de los ocho países latinoamericanos que estamos considerando. En el cuadrante dudoso –el III en el sentido de las agujas del reloj– hay seis países, pero de ellos cinco están tan cerca de la frontera del cuadrante II –el que permite crear valor con tasas nominales de rentabilidad bruta moderadas, siempre que el coste de capital sea también moderado– que muy posiblemente si el periodo no hubiera incluido la Gran Recesión de 2008-2009, la crisis europea de 2012-2015 –causante en gran medida de la situación en el gráfico de Portugal y, sobre todo, de Italia– y el COVID-19, la mayoría de los países se hubieran movido al cuadrante II. La excepción nítida es Venezuela, un país que no lo hubiera conseguido porque el origen de sus problemas no es la macro global.

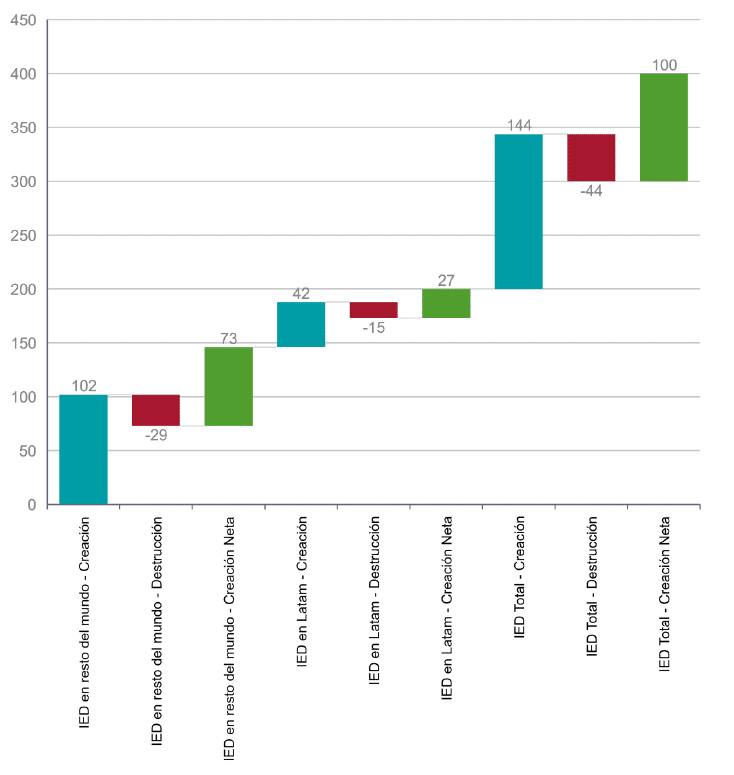

La Figura 7 finalmente pone, tentativamente, en euros la creación de valor que ha supuesto el proceso iniciado a finales de los 90: 100.000 millones de euros.

Figura 7. Creación y destrucción de valor de la inversión española en el exterior (miles de millones de euros, 2007-2020)

América Latina ha contribuido con 25% a esa creación de valor –27.000 millones netos– una cifra ligeramente inferior a la que le correspondería por su peso en el stock total de inversión. La razón de ello es que en el continente se ha generado un tercio de la destrucción total de valor, como consecuencia de Argentina y, sobre todo, de Venezuela: más de 15.000 millones de euros, unas pérdidas que cabe atribuir a proyectos de inversión erróneos sino a la volatilidad macro y regulatoria que ambos países han padecido en las últimas dos décadas.

Brasil y México suponen el 73% de la creación bruta de valor y, si se añade Chile, se llega al 93%. Estos tres países son el núcleo del éxito de la inversión española en el exterior en el periodo 2007-2020.

Es necesario advertir que los datos agregados de todo el periodo están afectados por el shock de la pandemia de 2020, el último año para el que por el momento se disponen de datos. Si en EEUU se excluyera este último año, la tasa de creación de valor sería positiva y cercana al 2%.

Figura 8. Coste de capital ponderado por regiones de la inversión española en el exterior

Conclusiones

Hasta que no concluyamos el análisis desagregado por sectores y por tamaño de las empresas filiales no podemos aventurar ninguna hipótesis sólida y rigurosa. Puede que la distribución de esa creación de valor esté concentrada en unos pocos sectores o en las empresas de mayor tamaño. Pero sin datos es temerario avanzar esa probabilidad.

El equívoco sobre la secuencia del proceso de internacionalización –primero América Latina, luego los desarrollados– y el énfasis en la pérdida de interés de las empresas españolas en la región –algo que no ha ocurrido– probablemente tiene que ver con uno de los más interesantes rasgos de la segunda fase de la internacionalización de la inversión española: si la primera fase estuvo basada en grandes adquisiciones y participaciones en subastas en las que se privatizaron las empresas públicas de la región, la segunda ha estado basada en la reinversión de las utilidades generadas por las primeras adquisiciones.

Es decir, los empresarios españoles han honrado su palabra de ser “inversores a largo plazo” y han destinado a reinversión buena parte –si no todos– los beneficios obtenidos.

Respecto al equívoco sobre la pretendida mediocre rentabilidad ajustada por coste de capital de las inversiones latinoamericanas es casi enteramente atribuible a Argentina y a Venezuela. Sus crisis han acaparado la atención tanto de la comunidad empresarial, como de la sociedad española y europea.

Pero la evidencia del resto de emergentes tiene notables ejemplos de lo contrario. Los países pueden crecer poco y a trompicones –haciendo parecer que crecen cuando en realidad lo que están haciendo es recuperar el terreno perdido en la crisis anterior– pero aún tener un impacto menos agudo –al menos temporalmente– sobre los resultados de aquellas empresas que operan en mercados amplios y profundos.

Es, por ejemplo, el caso de Brasil y México, dos países en los que algunas de las grandes empresas españolas están fuertemente posicionadas, en sectores como los servicios bancarios, la telefonía, la generación y distribución de electricidad, etc.

Una presencia continuada en esos mercados –en los buenos y en los malos tiempos– posiblemente haya creado bases de clientes profundas y leales que permiten a los gestores seguir creciendo basándose en ellos, sin necesidad de tener que aventurase a la búsqueda de nuevos y desconocidos clientes cuando la macro se tuerce y los riesgos crecen. Ese aspecto, atribuible enteramente a los empresarios que han puesto el foco en los clientes, genera buena parte de la creación de valor que las filiales españolas en América Latina han conseguido.

[1] Este análisis forma parte del Informe Elcano 32 “¿Por qué importa América Latina?”, publicado el 5 de julio de 2023.

[2] Los datos de stocks, resultados, volumen de negocio y empleo aquí utilizados provienen de las dos bases de datos de la Subdirección General de Inversiones Exteriores de la Secretaría de Estado de Comercio del Ministerio de Industria, Comercio y Turismo: Datainvex y Globalinvex. Datainvex tiene datos de flujos y stocks de la IED española y de la inversión extranjera en España desde 1993. Globalinvex contiene datos de flujos y stocks de ambas desde 2007 y los desagrega por países, sectores y comunidades autónomas, completando esa información con datos sobre el patrimonio, el volumen de negocio, los resultados y el empleo de las filiales en el exterior. Agradecemos la ayuda del equipo encargado de la generación y gestión de estos datos, en particular a su subdirector, Ignacio Mezquita Pérez-Andújar, Fernando Carballada Díaz y Eduardo Pietro Kessler.

[3] Aunque el coste del equity es superior al coste de la deuda corporativa, normalmente a este nivel de agregación se estima sumando al tipo del activo libre de riesgo –el Treasury americano a 10 años– una prima fija de 600 puntos básicos. En nuestras estimaciones, para extremar la prudencia, hemos sustituido el activo libre de riesgo por el bono a largo plazo de cada país que, para el caso de América Latina, es significativamente mayor. Sin embargo, la reducción de las primas de riesgo en América Latina –y también en los países desarrollados–, como consecuencia de las especiales condiciones monetarias de la última década y la mejora macro han llevado en promedio a que el peso de esa prima fija en el coste total de la financiación haya ido moderándose con el paso del tiempo. Nuestras estimaciones apuntan a que el equity premium ha supuesto, en promedio, un 18% del coste total. La sensibilización de la estructura de financiación hace que el coste total de un proyecto financiado con un 20% y un 80% de equity en la región aumente hasta el 12% frente al 11,9% de un proyecto financiado con 80% de deuda y 20% de capital, una variación que no cambia las conclusiones que avanzaremos sobre la creación de valor de la inversión española en la región.