Tema: Se analiza el comportamiento de las exportaciones y las inversiones españolas en el Sudeste Asiático desde una perspectiva sectorial y territorial.

Resumen: Las empresas españolas durante la década 2003-2012 han experimentado un importante crecimiento de sus exportaciones y de sus flujos de inversión hacia los países del Sudeste Asiático. A pesar de ello, los principales países europeos presentan una importante ventaja en estos ámbitos respecto a España, tanto en valores absolutos como relativos, y en los últimos años ese diferencial ha ido aumentando. Las perspectivas de crecimiento económico y social de las economías del Sudeste Asiático, unidas al futuro establecimiento del mercado único en el seno del ASEAN, abren un amplio abanico de posibilidades de negocio para las empresas españolas en sectores tan diversos como infraestructuras, bienes de consumo, energético, distribución comercial, sanitario, alimenticio, gestión medioambiental y servicios financieros entre otros. La tendencia a importar manufacturas con una alta intensidad tecnológica y especialización por parte de los países de esta zona de Asia supone un importante reto para las empresas españolas, pues muchas de ellas deberán realizar un considerable esfuerzo inversor en I+D+i para adaptarse a la demanda de estos mercados.

Análisis: Una gran parte de los países de Asia Oriental sufrieron devastadoras consecuencias a causa de la crisis asiática de finales de los años 90 del siglo pasado. De aquella crisis, algunos países aprendieron importantes lecciones y pusieron en práctica políticas económicas que han hecho de Asia Oriental la región más dinámica en las últimas dos décadas, incluyendo el actual contexto de crisis financiera y económica mundial.

Dentro de Asia, una región que está atrayendo un creciente interés de los inversores internacionales es el Sudeste Asiático. Las perspectivas de crecimiento económico para esta región son muy halagüeñas. El FMI prevé un crecimiento del PIB real en el año 2014 del 5,4% para los países de la Asociación de Naciones del Sudeste Asiático (ASEAN)-5, que son Indonesia, Malasia, Filipinas, Tailandia y Vietnam. Las perspectivas a medio plazo son todavía mejores debido a una serie de procesos que están afectando positivamente a esta región. El eventual establecimiento en 2015 de la Comunidad Económica de la ASEAN permitirá a las empresas abordar con menos barreras y obstáculos un mercado de 10 países y alrededor de 600 millones de consumidores. Las posibilidades de negocio serán muy atractivas debido a una mayor liberalización e integración de los mercados, motivadas por la libre circulación de personas, mercancías, factor trabajo y capital. Además, la proximidad a China y la India ofrece a las empresas extranjeras la posibilidad de explotar importantes economías de escala. Asimismo es muy probable que el mayor desarrollo económico de estos países conlleve un notable crecimiento de las clases medias. Se prevé que en 2020 la población de clase media en Tailandia, Filipinas e Indonesia alcance los 196 millones de personas, lo que supondrá importantes cambios en la demanda de bienes alimenticios y de consumo, y también un aumento de la demanda de bienes de equipo, manufacturas y semimanufacturas. También hay que tener en cuenta que estas sociedades tienen poblaciones muy jóvenes, como ejemplo podemos citar a Indonesia y Vietnam con un 50% de su población menor de 30 años, lo que les confiere un potencial de mercado todavía mayor. Otro proceso de cambio social significativo es la emigración del campo a la ciudad, que se intensificará notablemente en los próximos años. Según las previsiones de Naciones Unidas para el año 2020 dos tercios de la población urbana de la ASEAN vivirán en cinco regiones mega-urbanas: la de Bangkok con 30 millones de habitantes, la de Kuala Lumpur-Klang con 6 millones, el Triángulo de Singapur con 10 millones, la de Java con 100 millones y la de Manila con 30 millones. Los gobiernos del ASEAN han manifestado la necesidad de que esta transformación se realice de forma ordenada, para ello será necesario un importante esfuerzo en construcción de infraestructuras e ingeniería civil.

Además, países como Vietnam, Filipinas e Indonesia están consiguiendo atraer un volumen de inversiones ascendente gracias a su riqueza en recursos naturales y su abundante mano de obra barata. Según las estadísticas de la UNCTAD, en la última década los flujos de inversión directa extranjera (IDE) hacia Indonesia se han multiplicado por 10, en el caso de Filipinas por cuatro y en el caso de Vietnam por cinco. Empresas multinacionales occidentales y asiáticas han comenzado a deslocalizar parte de sus actividades desde China hacia estos nuevos destinos de inversión motivados por múltiples factores, como la evolución alcista de los costes de producción en el gigante asiático. Otros países como Singapur, cuarto centro financiero más importante del mundo, y Malasia ofrecen la posibilidad de acceder a esta región en condiciones ventajosas debido a la seguridad jurídica que ofrecen, a sus notables infraestructuras logísticas y, en el caso de Singapur, haber firmado un acuerdo de libre comercio con la UE.

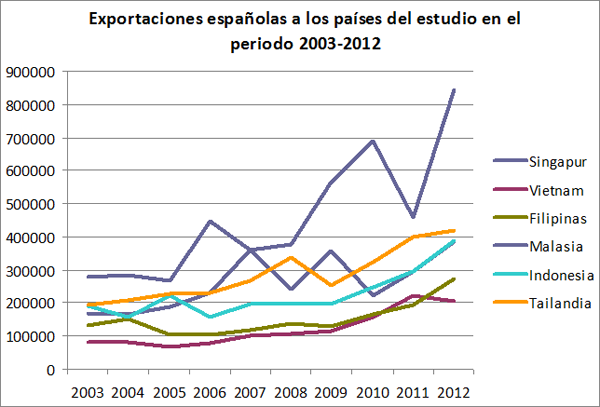

Como podemos apreciar se abre un importante proceso de transformación socio-económica en la región, y las empresas españolas podrán jugar un importante papel en el mismo. Las relaciones económicas españolas con el Sudeste Asiático son modestas, tanto en el ámbito de las exportaciones como de las inversiones. Aunque la UE sea uno de los principales socios comerciales de muchos de los países de ASEAN, a nivel individual los países europeos no destacan como sus mayores socios. Si comparamos las exportaciones de las empresas españolas a la ASEAN con las de las principales economías de la UE, observamos que estas últimas en valor absoluto superan de forma sustancial a las españolas, pero en términos relativos esa diferencia no es siempre tan importante. Las exportaciones españolas a Indonesia, Malasia, Filipinas, Singapur, Tailandia y Vietnam en 2012 supusieron el 1,2% del total de las exportaciones españolas, esta tasa fue del 1,6% para Italia, el 1,8% para Alemania y el 3% para el Reino Unido. Si ampliamos el estudio al período 2003-2012 observamos que esta tasa es del 1% para España, el 1,2% para Italia, el 0,8% para Alemania y el 2% para el Reino Unido.

Tabla 1. Exportaciones españolas al Sudeste Asiático en 2012 (en euros)

Fuente: Secretaria de Estado de Comercio.

Del análisis de los flujos comerciales observamos que el patrón de exportaciones e importaciones españolas a la zona presenta cierto parecido. Es probable que dicho patrón se encuadre dentro del comercio intraindustrial y más concretamente del tráfico de perfeccionamiento. Un caso que puede ser ilustrativo es Malasia, ya que en 2011 el sector de las semimanufacturas de hierro y acero supuso el 20% del total exportaciones españolas a este país, el 5% de lo que importamos, y casi el total de la IDE hacia Malasia. En otros países del estudio observamos este mismo proceso en diferentes sectores económicos.

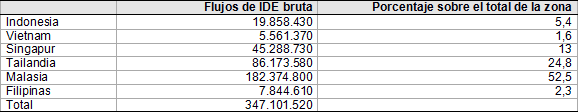

Al analizar la IDE española a la región, podemos establecer que en líneas generales presenta un patrón de inconsistencia y escasez para países como Indonesia, Vietnam, Tailandia y Filipinas. Estas características también están presentes en la IDE que los principales países de la UE emiten a estos Estados.

Gráfico 1. Exportaciones españolas a los países del estudio en el período 2003-2012

Fuente: Secretaria de Estado de Comercio.

Tabla 2. Total de flujos de IDE bruta española al Sudeste Asiático en el período 2003-2012 (en euros)

Fuente Secretaria de Estado de Comercio.

En cualquier caso, debe subrayarse que las economías del Sudeste Asiático son bastante heterogéneas, pues hablamos de países con distinto nivel de desarrollo económico, social, diferentes sistemas políticos, variados grados de apertura y acceso a sus mercados, liberalización de capitales, etc. De ahí que sea necesario hacer un análisis singularizado de las características principales del comercio de mercancías y de los flujos de inversión españoles en los principales países de la región. Se han escogido Filipinas, Indonesia, Malasia, Singapur, Tailandia y Vietnam debido a que son las principales economías de la zona, las que tienen mayor potencial de crecimiento y en las que hay más presencia empresarial española.

Indonesia

Del análisis de los flujos comerciales podemos observar que las importaciones indonesias presentan el siguiente patrón según la intensidad tecnológica de sus manufacturas: el 40% de sus manufacturas importadas presentan una intensidad tecnológica y especialización media, el 36% una alta intensidad tecnológica y especialización, mientras que un 15% son de baja intensidad tecnológica y un 9% intensivas en trabajo y recursos. Por otra parte, el modelo de intensidad tecnológica de las manufacturas españolas destinadas a la exportación es: un 12% de baja intensidad tecnológica y especialización, un 45% de media intensidad tecnológica, un 27% de alta intensidad tecnológica y un 16% las intensivas en trabajo y recursos. Del análisis de ambos patrones y de los flujos comerciales observamos cierta correlación a lo largo de la última década. Esta correlación permitiría a las empresas españolas ampliar las posibilidades de negocio existentes y encontrar nuevos nichos de mercado en el país.

Entre los principales productos importados por Indonesia se encuentran maquinaria y aparatos eléctricos, vehículos, equipos de generación de electricidad, productos energéticos, hierro y acero, todos ellos productos que las empresas españolas han exportado tradicionalmente. En la última década el 17% de las exportaciones españolas fueron del sector automovilístico, el 4% productos eléctricos y el 4% hierro y acero. En un estudio pormenorizado de las importaciones indonesias, podemos apreciar que apenas un 10% de las mismas son bienes de consumo, por lo que debido al esperado avance de las clases medias es muy previsible que este porcentaje se incremente en los próximos años, pudiendo suponer un importante nicho de mercado para las empresas españolas.

En cuanto a los flujos comerciales de España con Indonesia, el número de empresas españolas que exportaron a este país en 2012 fue de 1.717, en torno a un 70% más que en 2010. Este notable ascenso pone de manifiesto el interés y la necesidad de las empresas españolas por ampliar sus mercados exteriores ante el deprimido mercado interno español. En el origen de este auge se encuentran asimismo las políticas de promoción de las exportaciones llevadas a cabo por organismos como el ICEX, las negociaciones entre la UE y los países del ASEAN para eliminar ciertas barreras al comercio, y los avances en este campo dentro de la Organización Mundial del Comercio, a la cual pertenece Indonesia. Otros países de nuestro entorno también incrementaron sustancialmente sus exportaciones a Indonesia en este período, como es el caso del Reino Unido cuyo aumento fue del 48%. El saldo de la balanza comercial de mercancías española con Indonesia ha sido tradicionalmente negativo. Si observamos la serie temporal 1995-2012, todos los años arrojan saldo negativo, aunque es reseñable que las exportaciones españolas a este país han crecido una media del 10% anual. Las exportaciones españolas a la zona superaron en 2012 los 388 millones de euros, representando el 0,17% del total de las exportaciones españolas, porcentaje superior al 0,13% que supusieron en 2003, apreciándose un ligero ascenso. En 2012 esa misma tasa fue del 0,28% en Alemania, el 0,31% en Francia, el 0,21% en Reino Unido y el 0,32% en Italia, por lo que observamos que nuestros socios europeos nos llevan cierta ventaja en términos absolutos[1] y relativos. Las exportaciones españolas al país se concentran en productos químicos orgánicos, taninos, materias colorantes, papel, cartón y pasta de madera. Más del 40% de las empresas exportadoras a Indonesia en 2012 fueron empresas cuyo domicilio social radicaba en Cataluña.[2] El sector catalán que más exportó a Indonesia fue el de las semimanufacturas, principalmente productos químicos orgánicos, medicamentos, plásticos, aceites esenciales y perfumes. El sector de los bienes de equipos fue también relevante, exportando principalmente maquinaria industrial y textil. La Comunidad de Madrid destacó como segunda fuente de exportaciones, exportando vehículos, semimanufacturas como productos químicos y dentro de los bienes de equipo destacan los equipos de oficina. En tercer lugar se situó el País Vasco, exportando bienes de equipo, especialmente maquinaria para uso industrial, y en cuarto lugar la Comunidad Valenciana, exportando semimanufacturas, como productos químicos. Las barreras de entrada para los productos extranjeros en Indonesia son múltiples y entre otras podemos citar los altos aranceles en algunas partidas como bebidas alcohólicas, la corrupción y un servicio de despacho aduanero lento e ineficiente. Afortunadamente es previsible que en los próximos años las barreras arancelarias y no arancelarias experimenten una mayor armonización dentro de la estructura del futuro mercado único del ASEAN y se intensifique el proceso de liberalización comercial.

En cuanto a la IDE que recibe Indonesia, es aún baja y más en términos relativos al PIB. Los flujos de IDE[3] española a Indonesia en el período 2003-2012 ascendieron a 19,8 millones de euros. Según el Banco Mundial la IDE que Indonesia recibió del exterior en 2012 fue de 19.618 millones de dólares, casi cuatro veces más que en 2009, reflejando el potencial de desarrollo que ofrece esta economía asiática. La IDE española al país en la última década ha sido bastante constante, presentando inversión en casi todos los años de la serie. Más de la mitad de esta inversión fue realizada por empresas del sector químico, y las empresas de la Comunidad Valenciana fueron las que más invirtieron en Indonesia. Algunas de las principales economías europeas también incrementaron sus flujos de IDE hacia Indonesia: un ejemplo es el Reino Unido, con un incremento del 26% de la IDE hacia Indonesia en 2012 respecto a 2011, según datos de la Agencia de Comercio e Inversiones del Reino Unido.

Según el famoso economista Nouriel Roubini el potencial de la economía indonesia es innegable. Este analista sostiene que será la 10ª economía mundial en el 2020, y la sexta en el 2030. Esta transición conllevará importantes transformaciones, y una de las más relevantes será la muy probable migración hacia las ciudades de parte de la población rural, ya que sólo un 43% de la población indonesia vive en núcleos urbanos. Este proceso también podrá suponer oportunidades de negocio a las empresas constructoras españolas, que tras el estallido de la burbuja inmobiliaria han tenido que internacionalizar aún más sus actividades. En este campo Indonesia ha implementado medidas legislativas para mejorar la accesibilidad de consorcios privados a las obras públicas. Las oportunidades de negocio se focalizan en la construcción y mejora de las infraestructuras aeroportuarias, carreteras, infraestructuras relacionadas con el agua, sanidad, etc. En el proceso de transición de un país de ingresos bajos a medios, otros sectores económicos podrán encontrar un nicho de mercado, como las empresas de gestión medioambiental, turismo y las empresas proveedoras de productos sanitarios. Nótese que el gasto público per cápita en salud ronda los 30 euros, muy bajo comparado con los 151 euros de Malasia. Asimismo, es conocido que Indonesia posee abundantes recursos naturales y reservas de productos energéticos, y hace años que destacadas empresas multinacionales del sector llevan a cabo proyectos encaminados a la extracción, generación, distribución o gestión de los mismos.

Vietnam

En el año 2012 las importaciones de manufacturas vietnamitas presentaron un patrón dominado por una intensidad tecnológica alta y media, con un 36% y un 29% respectivamente, mientras que las manufacturas de baja intensidad tecnológica y especialización supusieron un 16% y las intensivas en trabajo y recursos un 19%. Los principales productos importados por Vietnam son el petróleo, químicos orgánicos, generadores de electricidad, máquinas eléctricas, vehículos, hierro, acero, fertilizantes, productos farmacéuticos y textiles. Como hemos mencionado en el caso de Indonesia, este modelo de especialización de productos importados presenta similitudes con la estructura de especialización de las exportaciones españolas. Los productos europeos importado por Vietnam alcanzaron la cifra de 5.351 millones de euros en 2012, y los más frecuentes fueron maquinaria y equipos de transporte, productos químicos y alimentos.

El número de empresas españolas que exportaron a Vietnam en 2012 fue de 1.509, el doble que en 2007. Como ocurre en el caso de Indonesia el saldo de la balanza comercial de mercancías españolas con Vietnam es deficitario, con una tasa de cobertura del 11% en 2012, ya que las exportaciones fueron de 203 millones de euros, mientras que las importaciones alcanzaron la cifra de 1.830 millones. En términos relativos las exportaciones españolas a Vietnam supusieron casi el 0,10% del total de exportaciones españolas en el año 2012 frente al 0,17% de Alemania, el 0,14% del Reino Unido y el 0,12% de Italia. En el año 2003 estos porcentajes fueron del 0,06% para España, el 0,09% para Alemania, el 0,05% para el Reino Unido y el 0,07% para Italia. Del análisis de los datos anteriores podemos establecer que la brecha con nuestros socios europeos ha ido aumentando. Entre los principales productos exportados por España a Vietnam en los últimos años podemos citar ciertos alimentos, especialmente productos del mar, productos químicos orgánicos como sales, hidróxidos de amonio y antibióticos. Otros productos exportados fueron las pieles, taninos y materias plásticas. Casi la mitad de las empresas españolas exportadoras a Vietnam se localizan en Cataluña, exportando principalmente productos químicos orgánicos, máquinas, aparatos mecánicos y productos farmacéuticos. Las empresas de la Comunidad Valenciana exportaron principalmente taninos, productos cerámicos y cueros. Las empresas andaluzas fueron las terceras en importancia con exportaciones focalizadas en hierro, acero fundido y preparados alimentarios. La Agencia de Comercio e Inversiones de Reino Unido estima que las importaciones vietnamitas se incrementarán un 250% en 2020, el mayor incremento experimentado por una economía emergente. Este dato unido al probable acuerdo de libre comercio que firmarán la UE y Vietnam, cuyas negociaciones están avanzadas, incrementarán las posibilidades de negocio para las empresas europeas y españolas. Sectores como el alimentario, el de productos eléctricos y el automovilístico tendrán asimismo mayores oportunidades para exportar al país asiático. Se prevé que los consumidores vietnamitas incrementarán el consumo de productos con alta elasticidad-renta en los próximos años.

Los flujos de IDE que Vietnam recibió de los inversores extranjeros alcanzaron los 8.368 millones de dólares en 2012, y al igual que el caso de Indonesia han experimentado un importante crecimiento en los últimos años, debido al potencial de la zona para atraer inversión extranjera. En el período 2003-2012 la IDE española a Vietnam ascendió a 5,5 millones de euros, aunque casi el total de la inversión de la serie histórica se llevó a cabo en los años 2004 y 2007, presentando cinco años sin inversión. Por sectores, el más importante es el sector químico y por comunidades autónomas, Cataluña. La presencia de empresas españolas es aún muy limitada en comparación con las empresas de otros países europeos, observándose diferencias en los sectores destino de la inversión. Compañías del Reino Unido del sector energético como Shell, del sector financiero como HSBC, Standard Chartered, Aviva y Prudential, y del sector de productos de consumo como Unilever, han establecido importantes proyectos de inversión en Vietnam. El potencial de inversión de las empresas españolas en Vietnam abarca sectores muy diversos, como los de transportes, telecomunicaciones, turismo, sanitario –debido a las necesidades de mejora del sistema de salud–, consultoría de ingeniería civil, industrial, etc. Aunque Vietnam es el tercer productor de petróleo de Asia Oriental, el gobierno vietnamita trata de diversificar sus fuentes primarias de energía y fuentes como las renovables o la energía nuclear tendrán un mayor peso en la matriz energética nacional. El sector educativo y formativo ha experimentado avances considerables y según datos del gobierno norteamericano Vietnam fue el octavo país que más estudiantes tenía formándose en EEUU en 2012, mientras que en el año 2006 ocupaba en el puesto 20º.

Aunque las reformas económicas pendientes en este país asiático tanto a nivel macroeconómico como microeconómico son muy numerosas –como la necesidad de reformar el sector de las empresas estatales para que cada vez tengan menor peso en la economía, o la reforma pendiente del sector financiero–, es previsible que en los próximos años las empresas extranjeras jueguen un papel importante en este mercado de más de 90 millones de potenciales consumidores. Al igual que ha ocurrido en otras partes de Asia, como es el caso de China, la empresas extranjeras podrán aportar valor añadido a través de mejoras en la gestión de los proyectos de inversión, en la productividad y en la competitividad. La tasa de población que vive en las ciudades es tan sólo del 30%, por lo que es muy probable una importante migración del campo a la ciudad, lo cual conllevará cambios socio-económicos que deberán ser afrontados por parte de las autoridades y de la sociedad en su conjunto.

Singapur

Singapur es una de las principales puertas de entrada a Asia, y es asimismo un centro de reexportaciones y destino intermedio de la inversión extranjera, factor a tener en cuenta al analizar las estadísticas. Según la Heritage Foundation, Singapur es la segunda economía del mundo con mayor grado de libertad económica tras Hong Kong. Uno de los factores determinantes de este grado de libertad económica es el que hace referencia a la apertura de sus mercado y más concretamente la apertura comercial y la liberalización de las inversiones extranjeras.

Singapur es el que presenta un mayor grado de intensidad tecnológica en sus manufacturas importadas de los seis países del estudio, ya que el 62% de las manufacturas presentan una alta intensidad tecnológica, un 25% media intensidad, un 8% baja intensidad y un 5% son intensivas en trabajo y recursos. Aunque este patrón, como hemos visto, se aleja en cierta medida del modelo de especialización de las exportaciones españolas, observamos que los sectores españoles con alto componente tecnológico que más han incrementado sus exportaciones en los últimos años son sectores con demanda creciente en Singapur, como es el caso de la biotecnología. Según la Asociación Española de Bioempresas, el 88% de las empresas de biotecnología españolas realizaron alguna actividad relacionada con la internacionalización de sus procesos en 2011.

A grandes rasgos podemos establecer que Singapur importa maquinaria y equipos de transporte, productos energéticos, químicos y manufacturados. Las empresas españolas que lograron colocar sus productos en Singapur fueron 3.527 en 2012, un incremento del 40% respecto al año 2010. El saldo de la balanza comercial de productos de España con Singapur ha sido tradicionalmente positivo, las exportaciones españolas a Singapur en 2012 alcanzaron los 840 millones de euros y las importaciones los 385 millones. Las empresas españolas exportaron a Singapur en 2012 un 0,4% del total de las mercancías españolas exportadas al exterior; en el caso de Alemania esta tasa alcanzó el 0,6%, en el de Francia el 1,3%, en el del Reino Unido el 1,4% y en de Italia el 0,5%.[4]

Las exportaciones españolas a Singapur en la última década se centraron en los bienes de equipo, semimanufacturas y productos energéticos. Entre los bienes de equipo destacan los equipos de transporte, equipos generadores de fuerza y aparatos eléctricos. Entre las semimanufacturas destacan el hierro, acero, productos químicos como plásticos, aceites esenciales, perfumes y productos químicos orgánicos.

Del análisis territorial observamos que la Comunidad Autónoma que más ha exportado a Singapur ha sido el País Vasco, seguido de Cataluña, Madrid y Valencia. Los sectores vascos más destacados han sido el energético, con petróleo y sus derivados, y las semimanufacturas, principalmente hierro y acero. Las empresas catalanas exportaron semimanufacturas, como productos químicos, y bienes de equipo, como aparatos eléctricos. Las empresas de Madrid y Valencia exportaron principalmente bienes de equipo, las primeras equipos generadores de fuerza y las segundas material de transporte.

En cuanto a los flujos de IDE española a Singapur entre 2003 y 2012, alcanzaron los 45 millones de euros. Más de la mitad de la inversión fue realizada por el sector químico. La comunidad autónoma que más invirtió en Singapur fue Cantabria, centrada en su totalidad en los años 2005 y 2012. El total de IDE que Singapur recibió del exterior en el año 2012 ascendió a 56.651 millones de dólares, siendo el 0,02% IDE española. En los últimos años España ha mantenido sus cifras de IDE neta en niveles positivos, mientras que otros países de nuestro entorno, como es el caso del Reino Unido, han mantenido posiciones de desinversión en Singapur.

Tailandia

Entre los productos que Tailandia importa del resto del mundo destacan el petróleo, fuel, hierro, acero, maquinaria eléctrica y vehículos. Las manufacturas importadas por este país asiático han mantenido en los últimos años una clara estructura de especialización tecnológica, marcada por los productos con una alta y media intensidad tecnológica, con unas tasas del 40% y del 37%, respectivamente, mientras que los de bajo componente tecnológico representaron un 17% y las manufacturas intensivas en trabajo y recursos el 6%.

El número de empresas españolas que han conseguido vender sus productos en Tailandia fueron 2.578 en 2012, frente a 1.570 en 2003. La tasa de exportaciones españolas a Tailandia sobre el total de exportaciones españolas fue del 0,18% en 2003, una tasa baja comparada con el 0,38% de Alemania, el 0,50% de Francia, el 0,68 del Reino Unido y el 0,38 de Italia. En términos absolutos las exportaciones de las principales economías de la UE a Tailandia también fueron mayores que las españolas: Alemania exportó 5.421 millones de dólares, Francia 2.734 millones de dólares, el Reino Unido 3.230 millones e Italia 1.889 millones, frente a los 534 millones de España. Por sectores destacan las semimanufacturas, bienes de equipo, vehículos y alimentos. Las semimanufacturas más relevantes fueron los productos químicos como plásticos y medicamentos, y otras semimanufacturas como hierro y acero. Entre los bienes de equipos destaca principalmente la maquinaria para uso general industrial.

Del análisis territorial observamos que la comunidad autónoma que más ha exportado a Tailandia en la última década ha sido Cataluña, seguida del País Vasco, Andalucía y la Comunidad Valenciana. Los sectores industriales catalanes que en 2012 más exportaron a este país fueron los bienes de equipo, las manufacturas de consumo, el automóvil y las semimanufacturas. El bien de equipo catalán más exportado fue la maquinaria para uso general industrial. Las manufacturas catalanas más exportadas fueron textiles y confección, y entre las semimanufacturas catalanas aparecen los productos químicos, como esencias especiales y perfumes. Las empresas del País Vasco exportaron a Tailandia en 2012 principalmente bienes de equipo, como aparatos eléctricos, y materias primas.

Los flujos de IDE española a Tailandia ascendieron a 86 millones de euros en el período 2003-2012. Las inversiones se concentraron en el sector de fabricación de material y equipo eléctrico, materializándose mayoritariamente en 2008. Por comunidades autónomas destaca el País Vasco, con el 85% del total. La IDE que Tailandia recibió de los inversores extranjeros en 2012 alcanzó los 8.607 millones de dólares, de los cuales 668.000 euros tuvieron como origen España. Los planes de las autoridades tailandesas de mejorar sustancialmente las infraestructuras del país abarcan desde la construcción de líneas ferroviarias de alta velocidad a la construcción de puertos, aeropuertos y otras instalaciones de ingeniería civil y de telecomunicaciones, con una inversión planeada del 17% del PIB tailandés. El desarrollo de la Gran Subregión del Mekong abre importes oportunidades para las empresas extranjeras ya que Tailandia aspira a convertirse en el centro financiero y logístico de esta subregión. Sectores como la distribución comercial, las finanzas, los seguros y la intermediación podrán beneficiarse de este desarrollo. Debido a que unos 17 millones de tailandeses se sumarán a las clases medias en los próximos años, el sector de bienes de consumo presentará considerables oportunidades de negocio a tener en cuenta por las empresas españolas.

Malasia

La situación geográfica en el Sudeste Asiático de Malasia, entre la próspera ciudad-Estado de Singapur al sur y uno de los mercados con mayor potencial de crecimiento en los próximos años como es Indonesia al norte, aporta para muchas empresas extranjeras un importante valor añadido a la hora de elegir Malasia como puerta de entrada a los mercados de la región. Las empresas que internacionalizan sus procesos en Malasia también valoran su grado de libertad económica, ya que es la novena economía asiática que presenta mejores niveles en este ámbito. Malasia ha sido a lo largo de la historia un importante centro de comercio en Asia, y una vez sea una realidad el mercado único del ASEAN su importancia aumentará. Otro incentivo para las empresas extranjeras y españolas radica en las oportunidades que ofrece Malasia como centro de negocios con los países árabes de Oriente Medio, con los cuales mantiene importante lazos comerciales y financieros. Las autoridades malayas apuestan no sólo por convertir al país en un importante centro global de las finanzas islámicas, sino también por consolidar al país como centro de certificación y distribución de productos halal, sector que factura anualmente más de 650 millones de euros en España.

Las importaciones malayas se centran principalmente en la maquinaria y equipos de transportes, manufacturas –como los productos textile– y productos químicos –como los plásticos–. Sus manufacturas importadas con alto componente de intensidad tecnológica representan el 55% del total, por lo que las empresas españolas especializadas en la producción de manufacturas para la exportación deben incrementar su esfuerzo en I+D+i para poder adaptarse a la demanda de países que, como Malasia, requieren una mayor intensidad tecnológica de sus manufacturas importadas.

Las exportaciones de las empresas españolas a Malasia alcanzaron en el año 2012 casi los 385 millones de euros, muy superiores a los 169 millones de euros del año 2003. Tanto en términos absolutos como relativos nuestros principales socios europeos consiguen exportar más a Malasia. En términos relativos, la tasa de exportaciones españolas a Malasia respecto al total de exportaciones se situó en 2012 en el 0,17%, frente al 0,23 de Italia, el 0,45% de Alemania, el 0,7% de Francia y el 0,4% del Reino Unido. En el período 2003-2012 las exportaciones se han concentrado en los sectores de las semimanufacturas y los bienes de equipo, seguidas de las manufacturas de consumo y los productos alimentarios. Entre las semimanufacturas españolas más exportadas a Malasia se encuentran los productos químicos, como los medicamentos, plásticos, productos químicos orgánicos, aceites esenciales y perfumes. El hierro y el acero también figuran entre las manufacturas más exportadas al país en la última década. El bien de equipo español más vendido a Malasia es la maquinaria para uso industrial, y destacan también la maquinaria para obras públicas y la maquinaria agrícola. Aunque casi todos los sectores han experimentado importantes avances, es particularmente reseñable el ascenso de las exportaciones de manufacturas de consumo a Malasia, que en 2012 llegaron a suponer un 300% más que en 2003. Las manufacturas de consumo con mayor peso son los textiles y la confección. Este avance ha sido considerable si tenemos en cuenta que en el período 2003-2012 las exportaciones españolas de manufacturas de consumo al resto del mundo experimentaron un incremento del 30%.

La IDE española en Malasia supuso el 0,11% del total de la IDE española en el exterior en el año 2012, alcanzando la cifra de 17 millones de euros. La evolución ha sido muy positiva si comparamos este dato con el medio millón de euros que fue invertido en el año 2003. En el año 2011 se alcanzó la cifra récord de 70 millones de euros invertidos, casi en su totalidad en el sector de la producción de hierro y acero. La IDE española en Malasia alcanzó la cifra de 182 millones de euros en el período 2003-2013, y el sector financiero acaparó el 70% de esta inversión. Un 80% de la IDE española hacia Malasia tuvo como origen la Comunidad de Madrid.

El gobierno de Kuala Lumpur está implementando medidas para la mejora medioambiental, orientadas en áreas tan diversas como el tratamiento de residuos y la ampliación de la capacidad efectiva instalada de energías renovables, principalmente solar, hidráulica y biodiésel. Este cambio hacia una economía basada en un crecimiento sostenible desde el punto de vista medioambiental puede generar oportunidades para las empresas españolas en los distintos sectores involucrados.

Filipinas

Según las previsiones de los organismos multilaterales, en 2020 las clases medias doblarán su peso en la sociedad filipina, debido principalmente a las buenas expectativas de crecimiento económico que se proyectan para los próximos años. Con un capital humano bien posicionado en relación a algunos otros países de la zona como Indonesia, con bajos costes laborales e interesantes incentivos fiscales, algunas empresas multinacionales han aprovechado este potencial e implementado procesos de subcontratación en servicios financieros, centros de llamadas, servicios logísticos, contables y de desarrollo de software. Según la multinacional IBM, en el año 2013 Filipinas superó a la India como líder mundial en subcontratación de procesos de negocio. El patrón de intensidad tecnológica de sus importaciones está marcado principalmente por aquellas con un componente tecnológico alto y medio, que constituyen respectivamente un 60% y un 30% del total. Podemos observar como en la última década se ha intensificado de forma sustancial el componente tecnológico de las importaciones filipinas.

Las exportaciones de productos españoles a Filipinas alcanzaron la cifra de 274 millones de euros en 2012, exportados por 1.748 empresas. Aunque en términos absolutos las empresas de las principales economías europeas exportan a Filipinas más que las empresas españolas, en términos relativos las exportaciones españolas están bien posicionadas, ya que supusieron en 2012 el 0,12% del total de exportaciones.Esta tasa fue del 0,10% en el caso del Reino Unido, para Alemania el 0,14%, para Italia el 0,09% y el 0,22% para Francia. Los sectores españoles que más exportan al país son el alimentario, las semimanufacturas y los bienes de equipo. Entre los productos más exportados destacan bebidas –con un 33% del total de las exportaciones–, tubos, accesorios de tuberías, máquinas, aparatos mecánicos, productos farmacéuticos y carne. Las empresas de Cataluña y Andalucía fueron las que más exportaron a este país asiático. La evolución de las exportaciones españolas a Filipinas ha sido significativa en los últimos años ya que se ha multiplicado por dos en el período 2008-2012, con un 300% de incremento en venta de productos alimentarios. Según datos de Eurostat, España fue el séptimo país de la UE que más exportó a Filipinas durante el año 2012, estando en primer lugar Alemania, seguida de los Países Bajos, el Reino Unido, Francia, Italia y Bélgica.

La IDE de España a Filipinas es un claro ejemplo de inconsistencia, con varios años sin registrar inversión en la última década. En el período 2003-2012 el importe total de la inversión fue de 7,5 millones de euros, y en el período 2008-2012 la IDE española a Filipinas apenas superó ligeramente el millón de euros.

Aunque la economía filipina debe afrontar aún profundas reformas encaminadas a una mejora en la asignación de recursos, el país ha materializado en los últimos años significativos cambios focalizados en la liberalización de algunos sectores de red, como el de las telecomunicaciones, tradicionalmente muy intervenidos.

Conclusiones: El importante desarrollo económico y social de muchos de los países del Sudeste Asiático y sus buenas perspectivas de crecimiento han atraído la atención de empresas e inversores de todo el mundo. Aunque las empresas españolas han experimentado en la última década importantes avances en términos absolutos, aún persisten diferencias con las principales economías europeas. Hace una década estas diferencias en términos relativos no eran tan importantes, pudiéndose apreciar que en los últimos años se ha profundizado la brecha con las principales economías europeas, que han aprovechado mejor las posibilidades de negocio en la zona. Singapur fue el país de la región donde más han exportado las empresas españolas en la última década, seguido por Tailandia, Malasia, Indonesia, Filipinas y Vietnam. Los principales sectores exportadores fueron manufacturas y bienes de equipo hacia Singapur, Indonesia, Tailandia, Filipinas y Vietnam, y semimanufacturas y automóviles en el caso de Malasia. El origen de las exportaciones españolas se concentra fundamentalmente en cuatro comunidades autónomas: Cataluña, Madrid, Comunidad Valenciana y País Vasco. Aunque estos países presentan diferencias en el patrón de intensidad tecnológica de sus manufacturas importadas, observamos una tendencia hacia un alto componente tecnológico. Por tanto, para aumentar las exportaciones a estos mercados las empresas españolas deben realizar un esfuerzo en inversión en I+D+i con el fin de mejorar su actual modelo de intensidad tecnológica. La IDE española a la zona se caracteriza por ser inconsistente y con niveles bajos de inversión. El principal país receptor de la IDE española en la última década fue Malasia, con más del 50% de la inversión. El 70% de la IDE española a Malasia se invirtió en el sector financiero. Los cambios sociales que están experimentando estas sociedades ofrecen a las empresas españolas considerables oportunidades de negocio. Indonesia, Filipinas y Vietnam experimentarán un incremento sustancial de sus clases medias con la consiguiente oportunidad de negocio en el sector de bienes de consumo. Asimismo, existen en estos países planes para mejorar las infraestructuras, la sanidad y la gestión medioambiental y para explotar sus amplios recursos naturales. Otros países, como Singapur, Malasia y Tailandia, ofrecen oportunidades en los sectores financiero, logístico, energías renovables, gestión medioambiental y distribución comercial, entre otros.

Amadeo Navarro Zapata

Economista, licenciado en Estudios de Asia Oriental, máster en Análisis Económico y consultor especializado en las economías de Asia Oriental

[1] Según datos de la UNCTAD las exportaciones de Alemania a Indonesia en 2012 alcanzaron la cifra de 4.038 millones de dólares, las francesas 1.718 millones, las del Reino Unido 1.003 millones y las de Italia 1.578 millones.

[2] El análisis territorial presenta inconvenientes ya que generalmente las cifras de producción final se refieren a la Comunidad Autónoma donde la empresa o grupo tiene su domicilio fiscal y no donde radica la unidad de producción.

[3] A lo largo del estudio nos centraremos en la IDE bruta y sin tener en cuenta las empresas de tenencia de valores extranjeros (ETVE).

[4] Según datos de UNCTAD, en valores absolutos Alemania exportó a Singapur 8.453 millones de dólares, Francia 7.539 millones, el Reino Unido 6.905 millones e Italia 2.445 millones.