Tema: En meses recientes se han dado varios episodios que han despertado cierta preocupación acerca de la seguridad de las inversiones españolas en Latinoamérica. Este ARI propone una aproximación a la cuestión desde la perspectiva de la gestión de riesgos.

Resumen: Las inversiones españolas en Latinoamérica se han reducido tanto en términos absolutos como relativos a lo largo de la última década, en comparación con los años 90 . Es posible que esta caída no se deba únicamente a la existencia de menores oportunidades de inversión en la región, sino también a una percepción por parte de la empresa española de mayores riesgos políticos y de propiedad en algunos países latinoamericanos. El análisis de los indicadores institucionales demuestra que, en efecto, una parte de los países latinoamericanos han mostrado en 2000-2011 una mayor inestabilidad política, mayor mutabilidad del marco legal o menor cumplimiento con la ley que en la década anterior. Sin embargo, también es cierto que muchos países han mejorado su protección de los derechos de propiedad y su marco de inversiones. Por tanto, la empresa española no debería evitar el comprometer capital en la región, sino que puede empezar por identificar aquellos entornos que sean más apropiados para sus inversiones. El marco legal ha mejorado notablemente en países en los que la empresa española tiene aún una presencia escasa, ya que la mayoría del capital español se concentra en México y Brasil. Un análisis del marco legal, un estudio de la economía política del sector en el país de destino, la búsqueda de apoyo de instituciones tanto en el país de origen como en el destino, o contar con garantías contra el riesgo político son algunos de los instrumentos de los que el inversor puede valerse para mitigar riesgos derivados de la implantación en el extranjero.

Análisis

¿Por qué un enfoque de gobernabilidad y gestión de riesgos?

En un anterior ARI se presentó una primera “Aproximación a la seguridad de las inversiones extranjeras españolas”, en la que se discutía la matriz de riesgos de las inversiones españolas, en un análisis motivado por recientes episodios de nacionalización (Escribano, 2012). Allí se observaba que mientras en la década de 1990 la mayoría de las inversiones españolas en el extranjero se concentraron en Latinoamérica, durante el decenio pasado los flujos se dirigieron predominantemente a Europa. Esto puede ser en parte explicado por: (1 ) la puesta en circulación del euro, que contribuyó a una mayor unificación del mercado europeo; (2 ) el intento de las empresas españolas de diversificar su cartera de inversiones, ya relativamente madura y excesivamente concentrada en Latinoamérica durante los 90; y (3 ) que en la década de los 90 hubo numerosas privatizaciones en países latinoamericanos, mientras que en los últimos años no ha habido tantas oportunidades de ese tipo. En 1998-2003 el 14% de las operaciones de privatización a nivel global se concentraron en Latinoamérica, representando el 37% del valor del total de privatizaciones en el mundo; esto da una idea de la envergadura de dicho proceso, en el que las multinacionales españolas tuvieron una presencia muy activa (Kikeri y Kolo, 2003).

Ahora bien, cabría una cuarta explicación: (4 ) los cambios en la política institucional de algunos E stados latinoamericanos pueden estar afectando la percepción de riesgo de las empresas españolas en la región. En el ARI “Aproximación a la seguridad de las inversiones extranjeras españolas” se señaló que e stas son relativamente aversas al riesgo y optan usualmente por adquirir o instalar capital en países con derechos de propiedad mejor protegidos. Cabe también destacar que gran parte de las empresas españolas que invierten a nivel internacional trabajan en sectores regulados, que son más sensibles a riesgos políticos. Este nuevo ARI explora el impacto de los cambios institucionales sobre la inversión extranjera directa (IED) en Latinoamérica, y propone opciones para el inversor español.

La inversión española en Latinoamérica

Las inversiones españolas en Latinoamérica se han reducido en términos absolutos a lo largo de la última década en comparación con los 90 . De un primer análisis de los flujos de inversión española en el extranjero se desprende que las inversiones españolas en Latinoamérica no sólo han perdido peso relativo respecto a aquellas con destino a Europa en la última década, como cabría esperar con la entrada del euro, sino que también han caído en términos absolutos: de casi 86.000 millones de euros en 1993-2001 a 62.000 millones en 2002-2011. Si además tuviésemos en cuenta la inflación experimentada en este período, la contracción sería aún más significativa.

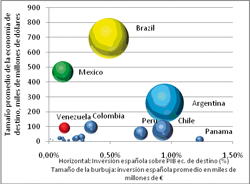

Los flujos brutos de inversión española a Argentina (-72%) y Venezuela (-69%) fueron en 2002-2011 significativamente menores que en los 90 . Dentro de Latinoamérica se observan cambios en los destinos preferidos de las empresas españolas. En los años 90 , Brasil concentraba el 34.7% de los flujos de inversión directa españoles, seguido de Argentina (31,5%), México (9,8%), Chile (9%), Perú (4,2%), Colombia (3,6%) y Venezuela (2,6%). En 2002-2011 México se erigió como destino preferido (34,9%), seguido de Brasil (29,1%), Chile (11,4%), Argentina (9,7%), Colombia (2,9%), Uruguay (2,7%), Perú (2,6%) y la República Dominicana (1,8%).

Las empresas españolas se decantan preferentemente por invertir en las economías de mayor tamaño. Uno de los rasgos distintivos de la inversión española en Latinoamérica es que se observa una relación más que proporcional entre el PIB de la economía de destino y el capital invertido. Una de las posibles explicaciones es que la inversión española en Latinoamérica es de tipo horizontal, u orientada a servir al mercado de destino, por lo que las empresas tienen preferencia por localizarse en mercados de mayor tamaño. Esto contrasta con la inversión española en Marruecos y Turquía, predominantemente de tipo vertical, ya que su objetivo es producir manufacturas a menor coste para luego exportar a otros mercados (como el europeo).

Desde el punto de vista de los países latinoamericanos, España ha perdido peso relativo sobre el total de flujos de inversión extranjera directa que reciben. España es hoy más importante que durante los 90 para Uruguay y la República Dominicana, economías relativamente pequeñas para las que los flujos de inversión extranjera contribuyen significativamente a su balanza de pagos. El peso de la inversión española en la economía mexicana también se ha incrementado notablemente, y se mantuvo en torno al 0,32% del PIB en 2002-2011. Por el contrario, los flujos españoles son hoy en día menos importantes (en términos de su PIB) para Argentina, Venezuela, Chile, Perú, Colombia y la mayoría de países de Centroamérica (excepto Costa Rica). Una menor presencia española en la región no sólo tiene implicaciones de tipo comercial, sino también geoestratégicas y afecta incluso a las relaciones internacionales.

Figura 1. La inversión española directa en Latinoamérica: promedios para 1993-2001 (izquierda) y 2002-2011 (derecha)

Fuente: cálculos de los autores usando datos de DATAINVEX, World Development Indicators y OANDA.

Por sectores, la inversión directa española en Latinoamérica a lo largo de la última década se ha centrado en servicios financieros, suministro de energía, telecomunicaciones y seguros. Tradicionalmente, ésta se ha dirigido a la provisión de servicios, muchos en sectores regulados. No obstante, se ha observado un fuerte incremento en los flujos de capital destinados a actividades de fabricación metalúrgica, que pasaron de representar el 2, 2% del total de inversión española en la región (en promedio, 1993-2001) al 16, 2% (2002-2011). En cambio, las actividades de extracción de crudo y gas en la región recibieron el 21, 6% de los flujos de inversión españoles en los años 90 (en gran medida por la adquisición de YPF), mientras que en la pasada década sólo representaron un 1, 1% del total.

Cambios en los arreglos institucionales y en la gobernabilidad pueden estar detrás de las diferentes trayectorias de Argentina y México como destinos de la inversión española. En Argentina, las grandes inversiones en energía y telecomunicaciones de los años 90 se han visto sustituidas por inversiones de menor tamaño orientadas a los sectores de alimentación y comercio, entre otros. En México, en cambio, han seguido teniendo lugar operaciones sustanciales en los ámbitos de seguros, servicios financieros y telecomunicaciones a lo largo de la última década. Puede argumentarse que la mayor parte de las privatizaciones en Argentina tuvieron lugar en los años 90 , mientras que el proceso se paralizó (y se revirtió en algunos casos) tras la crisis de 2001. En cambio, en México el proceso de privatizaciones ha sido más sostenido y prolongado. No obstante, más allá de las oportunidades de inversión originadas por privatizaciones (fundamentalmente en sectores regulados), la propia idiosincrasia de los distintos regímenes políticos puede condicionar la inversión extranjera en general. En la siguiente sección discutimos los resultados de un estudio reciente sobre los factores determinantes de la inversión extranjera directa en Latinoamérica. Concretamente, se observa que ciertas variables institucionales y de gobernabilidad (cumplimiento de la ley, observación de los derechos de propiedad, etc.) influyen en el comportamiento de los inversores a nivel mundial, y por tanto seguramente estén condicionando al empresariado español.

Gobernabilidad, cambios institucionales e inversión extranjera directa en Latinoamérica

El dinamismo económico y la estabilidad institucional aparecen como principales determinantes de la inversión extranjera en Latinoamérica. El tamaño de la economía, el crecimiento del ingreso per cápita y la presencia de déficit por cuenta corriente en los países latinoamericanos tienden a atraer al inversor internacional (Montero, 2008; Trevino et al., 2010). Por otra parte, al contrario de lo que pudiera pensarse, los procesos de privatización, la liberalización de la cuenta de capital, las reformas impositivas y otras políticas de reestructuración económica no han contribuido significativamente a incrementar los flujos de inversión extranjera (Biglaiser y DeRouen, 2006). En cambio, existe evidencia de que el empresario internacional se anima a invertir en aquellos países de Latinoamérica que cuentan con una mayor libertad económica (Bengoa y Sanchez-Robles, 2002), un marco regulatorio sólido y bien aplicado, y un bajo riesgo de expropiación (Staats y Biglaiser, 2012). Por tanto, se puede decir que el marco institucional y el panorama macroeconómico dominan las decisiones de inversión en Latinoamérica, por encima de las políticas concretas (privatización, vacaciones fiscales) que un país pueda ofrecer.

Los países latinoamericanos con menor estabilidad gubernamental, fragilidad de la ley y el orden, y menor protección al inversor han sido menos propensos a recibir inversión extranjera en la pasada década. De acuerdo a un estudio reciente (Sánchez-Martín, Arce y Escribano, 2012), que corrobora la evidencia de la literatura anterior, las economías latinoamericanas con un alto grado de apertura al comercio exterior, un gran stock de inversión previa (creando economías de aglomeración), largos déficit por cuenta corriente y gobiernos estables fueron más propensas a atraer inversión extranjera entre 1990 y 2010. Desde un enfoque fundamentalmente cuantitativo, y de manera breve, planteamos a continuación cómo las dimensiones de gobernanza e instituciones han evolucionado en Latinoamérica a lo largo de la última década, y cómo esto puede estar afectando al inversor extranjero.

De acuerdo con los Indicadores Mundiales de Gobernanza,[1] durante la última década los países latinoamericanos han mejorado en estabilidad política y ligeramente en control de la corrupción, mientras que el entorno regulatorio parece haberse deteriorado. No hay mejoras sustanciales en otras dimensiones como el imperio de la ley, la efectividad de la administración pública y la rendición de cuentas y control ciudadano. Más allá de esta generalización regional, se observan comportamientos dispares en diferentes grupos de países. El Salvador (varias dimensiones), Paraguay (mejora en la calidad de la regulación), Colombia (cumplimiento de la ley) y Perú (fundamentalmente mayor rendición de cuentas) son ejemplos de E stados que mejoraron su puntuación global en gobernanza durante la última década, de acuerdo a esta metodología.

Tabla 1. Ranking de países latinoamericanos de acuerdo a su puntuación promedio en gobernabilidad

| Cambio relativo (2011-2000) (%) | Promedio ranking 1-100 (2011-2000) | Posición relativa s/media (2000) | Posición relativa s/media (2011) | |

| Argentina | -16 | 43 ,9 | 1 ,2 | 0 ,8 |

| Bolivia | -26 | 35 ,4 | 1 ,0 | 0 ,9 |

| Brasil | 4 | 53 ,0 | 1 ,3 | 1 ,4 |

| Chile | 2 | 83 ,3 | 1 ,9 | 2 ,1 |

| Colombia | 52 | 38 ,9 | 0 ,7 | 0 ,8 |

| Costa Rica | -5 | 69 ,4 | 1 ,7 | 1 ,8 |

| Cuba | 17 | 33 ,1 | 0 ,8 | 0 ,8 |

| Rep. Dominicana | -9 | 39 ,2 | 1 ,0 | 1 ,0 |

| Ecuador | 11 | 25 ,2 | 0 ,6 | 0 ,6 |

| El Salvador | 18 | 44 ,8 | 1 ,0 | 1 ,0 |

| Guatemala | -4 | 31 ,0 | 0 ,7 | 0 ,8 |

| Haití | 21 | 11 ,0 | 0 ,3 | 0 ,2 |

| Honduras | 2 | 30 ,5 | 0 ,7 | 0 ,7 |

| México | -7 | 48 ,4 | 1 ,2 | 1 ,3 |

| Nicaragua | 10 | 32 ,4 | 0 ,7 | 0 ,9 |

| Panamá | -1 | 55 ,0 | 1 ,3 | 1 ,3 |

| Paraguay | 64 | 22 ,6 | 0 ,4 | 0 ,4 |

| Perú | 24 | 41 ,9 | 0 ,9 | 1 ,0 |

| Puerto Rico | -9 | 74 ,5 | 1 ,8 | 1 ,9 |

| Venezuela | -66 | 17 ,6 | 0 ,7 | 0 ,4 |

Fuente: elaboración propia a partir de World Governance Indicators.

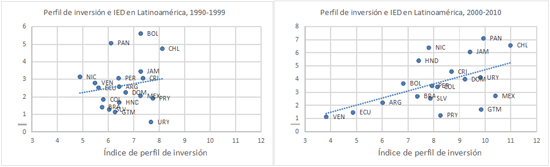

Figura 2. Protección al inversor e inversión extranjera directa en los países latinoamericanos

De acuerdo con el indicador “Perfil de Inversión” de la consultora PRS Group, Venezuela, Ecuador y Argentina ofrecen al inversor internacional menores facilidades que en los años 90. [2] Venezuela, Bolivia, Ecuador, Paraguay y Argentina han recibido en los años 2000 menos inversión extranjera directa que en los 90 (en términos del PIB). Se puede apreciar en la F igura 2 cómo las variables institucionales parecen haber tenido en 2000-2010 una mayor incidencia en las decisiones de inversión que en la década anterior (mayor pendiente de la línea de tendencia). En el otro extremo, las mejoras en el marco de protección de inversiones en la República Dominicana, Jamaica y Colombia les habría ayudado a atraer capital extranjero durante la pasada década.

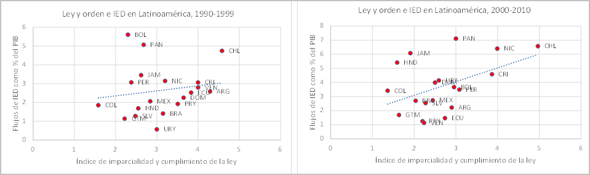

Por otro lado, garantizar la imparcialidad del sistema judicial y el cumplimiento de la ley facilita la atracción de capital extranjero, pero únicamente si va acompañada de un buen entorno de inversión. De acuerdo con el indicador de “Ley y Orden”[3] propuesto por PRS Risk Group, sólo Bolivia, Chile, Nicaragua, Panamá y Perú presentaron durante la pasada década grados de imparcialidad del sistema judicial y cumplimiento de la ley superiores a los de los años 90. Es interesante ver que, mientras Perú y Bolivia no lograron incrementar significativamente sus niveles de inversión extranjera directa como porcentaje del PIB en 2000-2010, Panamá, Nicaragua y Chile se situaron a la cabeza de la región. La imparcialidad del sistema judicial y el cumplimiento de la ley son condiciones necesarias pero no suficientes para incrementar los flujos de capital extranjero, dado que deben ser combinadas con reglas de juego que faciliten la entrada y ser “ amigables” para el inversor extranjero. Si bien Brasil puntúa mejor que Argentina en facilidades para el inversor, obtiene puntuación más baja en cumplimiento de la ley, probablemente por presentar tasas de criminalidad más elevadas. Probablemente Brasil se encuentre por debajo de su nivel potencial de atracción de inversión extranjera por éste y otros motivos.

Figura 3. Imparcialidad y observancia de la ley e inversión extranjera directa en Latinoamérica

Chile y Costa Rica han sido tradicionalmente países con altos niveles de ley y orden, así como estabilidad en los derechos de propiedad, lo que los ha mantenido durante años como destinos favoritos de la inversión extranjera en Latinoamérica. Como decimos, otros países como Panamá y Perú han mejorado sus marcos legales respecto a la década de los 90 , lo que les ha posibilitado una mayor atracción de inversión extranjera.

Conclusión

Conclusiones desde una perspectiva de gestión de riesgos para el inversor español en Latinoamérica

Durante la década pasada la empresa española diversificó inversiones, reduciendo los flujos dirigidos a Latinoamérica en favor de otros destinos. En ello pudo influir el hecho de tener una cartera madura en la región y la existencia de menores oportunidades de inversión que durante la década de la privatización, pe o es probable también que, como argumentamos, también haya una mayor percepción de riesgo institucional por parte de las empresas españolas. La sección anterior puede servir para evitar generalizaciones sobre las instituciones en Latinoamérica, así como para ayudar a identificar los marcos de negocio más favorables para cierto tipo de operaciones de inversión.

Muchas de las economías latinoamericanas han mostrado gran solidez durante la actual etapa de desaceleración en el crecimiento de los países desarrollados. En muchos casos cuentan con espacio fiscal para realizar políticas contra-cíclicas y apoyar el desarrollo productivo en sectores estratégicos. Muchos otros países (incluido China) han tomado ya buena nota de la efervescencia de algunas economías latinoamericanas y están reorientando algunos componentes de su estrategia de inversiones hacia la región. Es muy probable que las oportunidades de inversión en esta ocasión no se definan en términos de grandes privatizaciones en sectores altamente regulados, como sucedió en los años 90 ; persistirán en esta nueva década las inversiones “extractivas” de recursos naturales, pero también habrá oportunidades para inversiones de menor tamaño en servicios e industrias dinámicos. Puede ser esta una buena coyuntura para que la PYME española acceda a la región en mayor medida, ayudando a complementar la cartera de inversiones españolas en Latinoamérica, que ha estado fundamentalmente dominada por grandes grupos.

Del análisis se desprenden una serie de lecciones y recomendaciones de política que podrían ayudar a afrontar este nuevo reto.

Primero, la inversión española en Latinoamérica opta preferiblemente por mercados grandes como Brasil y México. Esto es de esperar, dado el fuerte dinamismo económico y empresarial que presentan ambos países. No obstante, un mayor grado de diversificación geográfica ayudaría tanto a mitigar riesgos como a tomar presencia en países con mayores tasas esperadas de retorno y menor competencia extranjera. Ir a mercados menos conocidos o más pequeños no necesariamente implica mayores riesgos para la inversión; las empresas españolas tienen aún muy poca presencia en algunos países que han mejorado mucho en su marco regulatorio y de derechos de propiedad, como puede ser Costa Rica.

Mientras que los índices de imparcialidad y cumplimiento de la ley parecen haberse deteriorado durante la pasada década, la mayoría de los países latinoamericanos han mejorado su marco de protección al inversor. Esto ayuda a mitigar los riesgos de expropiación. Una empresa española que busque establecerse en Latinoamérica y esté decidiendo dónde radicarse puede como primer paso estudiar el marco jurídico y analizar sus modificaciones en los últimos años, no sólo para obtener información sobre los trámites legales que conlleva su implantación en el país, sino también para tratar de comprender la dirección hacia la que podría evolucionar dicho marco en el futuro y cómo eso podría afectar a la inversión. Para ello, la empresa española puede apoyarse tanto en los cuerpos y servicios de la administración especializados en la promoción económica exterior (como el ICEX), como en consultoras privadas con conocimiento del mercado de destino.

En segundo lugar, la experiencia del servicio exterior y de la cooperación puede servir para complementar la actividad económica y dar a conocer a la empresa española. La nueva Secretaría de Estado de Cooperación Internacional y para Iberoamérica, si bien no especializada en el ámbito económico, puede ayudar a proyectar la imagen de la empresa española en los países latinoamericanos a través de sus actos oficiales y proyectos. También la AECID y el servicio de cooperación de la U E tienen una gran notoriedad en la región, así como experiencia apoyando tanto proyectos de infraestructura a diferente escala (por ejemplo, de tratamiento de aguas) como proyectos de desarrollo institucional y buen gobierno. Este es el caso de la Iniciativa Participativa Anti-Corrupción en la República Dominicana, en la que participaron instituciones gubernamentales, organismos internacionales, el sector privado y la sociedad civil. Estas experiencias pueden ayudar a la empresa española a identificar oportunidades de inversión, a conocer mejor al sector privado en el país de destino, y a establecer relaciones con otros donantes internacionales, lo que indirectamente puede ayudar a garantizar la seguridad de sus inversiones.

Tercero, la UE tiene firmados acuerdos de libre comercio con México y Chile, en el seno de sendos Acuerdos de Asociación. Existen asimismo tratados de libre comercio con Panamá y América Central . También el Acuerdo Comercial Multipartes firmado con Perú y Colombia (abierto a Ecuador y Bolivia, y uno de los más avanzados entre los firmados por la UE) incluye la no discriminación y protección de inversiones (cláusula de tratamiento nacional), junto con la solución de diferencias. Los inversores internacionales pueden sacar partido a estos acuerdos, ya que en algunos casos facilitan la exportación a la UE de los productos que se fabriquen en los países latinoamericanos y, además, porque en ciertos casos contienen cláusulas de protección al inversor extranjero.

Cuarto, las empresas que trabajan en sectores regulados también podrían reducir sus riesgos utilizando la fórmula de joint-venture. Contar con un socio local en el país de destino de la inversión puede ayudar a facilitar el proceso de implantación en entornos sensibles, por ejemplo dando a conocer autoridades locales o proveedores. También puede contribuir a evitar que en ciertos países la inversión extranjera pueda ser percibida como un acto de “ colonización” .

Quinto, en algunos casos los intereses existentes en un sector pueden dificultar una implantación exitosa incluso cuando el marco legal es relativamente transparente y estable. En estas ocasiones, un análisis de economía política para identificar los equilibrios de poder existentes, así como potenciales aliados pro-reforma o en favor de la entrada de capital extranjero se plantea como complemento esencial al estudio del marco jurídico.

Sexto, las empresas españolas que deseen establecerse en Latinoamérica pueden utilizar mecanismos de aseguramiento que les protejan del riesgo soberano. Instituciones como CESCE y MIGA, así como algunos agentes privados, ofrecen garantías que van más allá del riesgo comercial y se extienden a la protección del inversor ante eventuales riesgos políticos o institucionales, dependiendo de la póliza.

Finalmente, en casos de nacionalizaciones que perjudiquen los intereses de empresas españolas, éstas deben tratarse a través de tribunales internacionales de arbitraje, evitando recurrir a la vía política. Como ya se comentó en el ARI anteriormente citado, el margen de maniobra de la administración española ante episodios de expropiación es limitado; estos casos deberían procesarse como disputas comerciales. En el medio y largo plazo el E stado sí podría recurrir a organismos internacionales o a la propia UE para tratar de reforzar posiciones diplomáticas y buscar una mejor gestión del riesgo en entornos problemáticos.

Estas sugerencias podrían ayudar a la empresa española a superar algunas de las limitaciones tradicionales de su estrategia de internacionalización: propensión a invertir en solitario o con posiciones mayoritarias, incapacidad para conformar lobbies cooperativos en el exterior, y aversión a los mercados “ difíciles”. A favor de la inversión española en Latinoamérica están la herencia cultural y lingüística y una nutrida red de acuerdos soberanos y tratados de libre comercio con varios países de la región. Latinoamérica aparece en esta nueva década, al contrario que Europa, como un territorio fértil y joven que, por primera vez, ha capeado bien el temporal y ha mostrado gran dinamismo económico incluso en un contexto de crisis internacional. Las oportunidades de negocio pueden ser muchas para las empresas españolas más experimentadas, y la proximidad cultural y el crecimiento de sus mercados internos pueden ser la tabla de salvación para aquellas PYME que inicien su proceso de internacionalización acuciadas por la crisis económica.

Miguel Eduardo Sánchez Martín

Banco Internacional para la Reconstrucción y Fomento

Gonzalo Escribano

Real Instituto Elcano

Rafael de Arce Borda

Universidad Autónoma de Madrid

Referencias

Bengoa, M., y B. Sanchez-Robles (2003), “ Foreign direct investment, economic freedom and growth: new evidence from Latin America”, European Journal of Political Economy, Elsevier, vol. 19, nº 3 , pp. 529-545, septiembre.

Biglaiser, Glen, y Karl DeRouen ( 2006), “Economic r eforms and infl ows of foreign direct i vestment in Latin America”, Latin American Research Review , vol. 41, nº 1 , pp. 51- 75.

Escribano, G. ( 2012), “Aproximación a la seguridad de las inversiones extranjeras españolas”, ARI nº 75/2012, Real Instituto Elcano, 31/X /2012.

Kikeri, S., y A. Kolo ( 2003), “Privatization trends”, in Public policy for the private sector , note 303, Private Sector Development Vice Presidency, The World Bank.

Sánchez-Martín, M.E., R. de Arce y G. Escribano ( 2012), ”The determinants of FDI inflows in Latin America. How regional integration and institutional variables impact on FDI”, Working paper, mimeo.

Staats, J. L., y G. Biglaiser ( 2012), “Foreign direct investment in Latin America: the importance of judicials trength and rule of law”, International Studies Quarterly, nº 56, pp. 193- 202.

Montero, A. ( 2008), “Macroeconomic deeds, not reform words: T he determinants of foreign direct investment in Latin America ”, Latin American Research Review , vol. 43, nº 1.

Trevino, Len J., John D. Daniels, Harvey Arbeláez y Kamal P. Upadhyaya ( 2002), “Market r eform and foreign direct investment in Latin America: evidence from an error correction model ”, The International Trade Journal , vol. 16, nº 4 , pp.

367–392.

[1] http://info.worldbank.org/governance/wgi/index.asp.

[2] PRS Group elabora el International Country Risk Guide, una fuente de indicadores institucionales y de riesgo- país consultada por investigadores internacionales. El indicador “Perfil de i nversión” de PRS Group se refiere a los factores de riesgo que afectan al capital extranjero, distintos de los riesgos polí ticos, económicos y financieros. Se evalúan los componentes de viabilidad de los contratos y riesgo de expropiación, repatriación de beneficios y retrasos en el pago por parte de organismos públicos.

[3] El indicador de “Ley y Orden” de PRS Group cuenta con dos subcomponentes: imparcialidad del sistema judicial y grado de observancia de la ley en la sociedad.