Tema

La estructura financiera de las pymes españolas ha experimentado una profunda transformación en los últimos años, similar al resto de Europa, que tiende a reducir la financiación ajena en beneficio de los fondos propios, lo cual tiene ventajas, pero también inconvenientes.

Resumen

La estructura financiera de la pyme española ha experimentado un profundo cambio en las últimas décadas. Desde la crisis financiera, las pymes han incrementado el peso de los fondos propios en su balance y reducido el peso de la financiación ajena, especialmente la bancaria, y han dejado de considerar el acceso a la financiación, su principal problema. Aunque una menor vulnerabilidad financiera de las pymes pueda parecer una buena noticia, eso no implica que el acceso a la financiación de las pymes no esté sujeto a serias limitaciones ni que una estructura más basada en fondos propios sea óptima en términos de crecimiento y de productividad.

Análisis

Existe la percepción general de que las pymes europeas y, en particular, las pymes españolas, tienen problemas de acceso a la financiación, y es cierto. Ahora bien, rara vez se especifica qué tipo de financiación reclaman las pymes, y cuál es su estructura financiera óptima. ¿Necesitan todas las pymes más financiación? Si la necesitan, ¿tienen más problemas con la financiación bancaria o con la no bancaria? ¿En qué medida prefieren financiarse con fondos propios, y qué ventajas e inconvenientes supone eso? Aunque responder a todas estas preguntas resulta demasiado complejo, en este artículo analizaremos algunos elementos. En primer lugar, cómo ha cambiado la estructura financiera de las pymes españolas en las últimas décadas (en general y en comparación con otras pymes europeas). En segundo lugar, en qué medida las pymes perciben que la financiación es uno de sus principales problemas. En tercer lugar, y con independencia de lo anterior, cómo las limitaciones a determinados tipos de financiación dificultan una estrategia financiera óptima. Concluiremos con algunas recomendaciones de política económica.

1. Cambios en la estructura financiera de las pymes españolas

La estructura financiera de las pymes españolas ha experimentado una profunda transformación en los últimos años.

Así, antes de la entrada de España en el euro, en 1999, las principales fuentes de financiación ajena de las pymes españolas eran el crédito comercial y los créditos bancarios a corto plazo. Las grandes empresas se financiaban con facilidad a largo plazo a través de las entidades bancarias, pero las pymes se enfrentaban a una mayor restricción crediticia por problemas de asimetría informativa, por tener menos activos disponibles como colateral y, en el caso de las nuevas empresas, por la falta de reputación financiera o historial crediticio. Existía, por tanto, un interés público por fomentar el crédito bancario a largo plazo para las pymes y, con ello, facilitar la financiación de nuevos proyectos de inversión que permitieran el crecimiento empresarial a medio y largo plazo.

Desde finales de los 90 y hasta la crisis financiera, ese deseo se hizo realidad. El exceso de liquidez en los mercados, sobre todo desde la entrada en el euro, facilitó la financiación empresarial tanto bancaria como no bancaria.

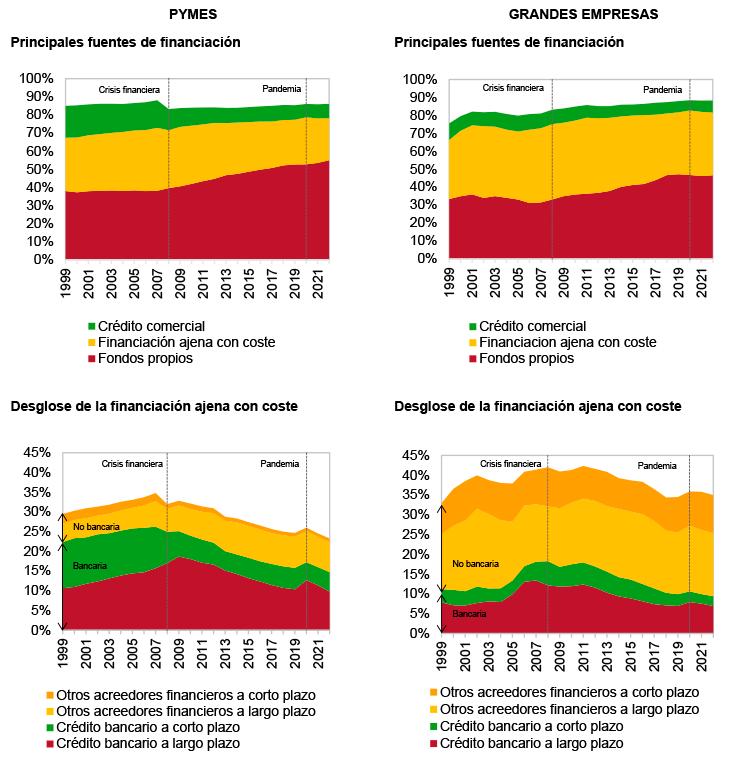

Como se observa en la Figura 1, poco a poco el crédito bancario a largo plazo fue ganando peso dentro de la estructura de financiación de las pequeñas y medianas empresas, gracias al creciente interés y competencia por el segmento de las pymes entre las entidades financieras. También otros acreedores financieros distintos de los bancos aumentaron su presencia en la estructura de financiación del pequeño tejido empresarial, aunque fueron las grandes empresas las mayores beneficiadas del creciente proceso de desintermediación (permitiéndoles ganar poder de negociación frente a las entidades de crédito).

Figura 1. Evolución de la estructura financiera empresarial en España, 1999-2022 (en % sobre el pasivo)

En 2001, la participación de los créditos bancarios a largo plazo superó por primera vez a los créditos a corto plazo en la estructura de capital de las pymes. Desde 2003, los proveedores dejaron de ser la principal fuente de financiación ajena, a favor de los créditos bancarios a largo plazo. Aunque aparentemente este cambio proporcionó a las pymes españolas una estructura financiera más sólida y estable, las hizo más vulnerables al efecto de la crisis iniciada en 2008.

En 2008, en el momento del estallido de la burbuja financiera, dos tercios de la financiación de las pequeñas empresas en España provenían de fondos ajenos, siendo la principal fuente el crédito a largo plazo otorgado por las entidades financieras. Y es que, en plena burbuja inmobiliaria, las fuertes inversiones tanto del sector de la construcción como de los servicios inmobiliarios, actividades que ya de por si van acompañadas de altos niveles de apalancamiento, explicaron la fuerte expansión de los créditos a largo plazo, alentados, además por la vertiginosa subida de los precios de los activos inmobiliarios, usados como garantías crediticias.

Desde entonces, el crédito bancario, tanto de largo plazo (que financia proyectos de inversión) como de corto plazo (destinado principalmente a la financiación del circulante), ha ido perdiendo peso en la estructura de financiación de las pymes a favor de los fondos propios. Estos últimos han pasado de representar algo más de un 40% del pasivo total de las pymes españolas en 2008, a casi un 55% en 2022. Este fenómeno no es exclusivo de España. De hecho, sus principales socios comunitarios también comparten esta tendencia, de modo que en Alemania pasaron de casi un 33% a un 40%, en Francia del 32,5% a algo más de 36% y en Italia de casi un 26,5% a cerca de 37%. No obstante, es necesario recordar que la comparación debe tener en cuenta la posible existencia de diferencias metodológicas en la definición del concepto de fondos propios.

Asimismo, también desde la crisis de 2008, otros acreedores financieros no bancarios han ido progresivamente consolidándose como pieza fundamental de la financiación del pequeño tejido empresarial español.

Varios factores explican estos cambios. En primer lugar, por el efecto composición resultante, por un lado, de la restricción del crédito bancario tras la crisis financiera y de la caída del crédito comercial como consecuencia del deterioro de la confianza interempresarial y, por otro, por la propia evolución de la demografía empresarial desde 2008, que se ha saldado con una pérdida de peso de las actividades de construcción e industriales (tradicionalmente más apalancadas) a favor de las actividades de servicios.

En segundo lugar, por el intencionado proceso de desapalancamiento empresarial como vía para reducir su vulnerabilidad financiera, tras el sufrimiento experimentado en la crisis. Así, la empresa se garantiza una cierta “autonomía estratégica” que, en el terreno de las finanzas micro, se consigue a través del aumento de los fondos propios.

En tercer lugar, a partir de 2012, por el creciente flujo de inversores que optaron por entrar en el capital de las pymes en busca de mayores rentabilidades, dado el entorno de bajos tipos de interés, facilitándoles financiación de medio/largo plazo; hecho que se materializó en instrumentos financieros muy diversos (algunos, por ejemplo, de carácter híbrido que combinan ambos tipos de financiación: ajena y propia, mezzanine finance). Destaca el papel más activo de los fondos de inversión –nacionales y extranjeros– en la financiación de las pymes españolas y, en concreto, en el ecosistema de startups.

En cuarto lugar, los numerosos cambios normativos que tras la crisis de 2008 intentaron evitar el estrangulamiento financiero de las pequeñas empresas españolas. Entre ellos destacan la promoción del Mercado Alternativo Bursátil (MAB) –que había sido creado en 2006 pero no terminaba de despegar– o del capital riesgo, la creación del Mercado Alternativo de Renta Fija (MARF) –creado en 2013– o la irrupción de modelos de financiación genuinamente alternativos, como el crowdfunding, los business angels y el crédito online P2P (peer to peer), basados en las nuevas tecnologías digitales y nuevos modelos relacionales empresariales. Asimismo, la ley concursal fue modificada en varias ocasiones para mejorar la seguridad jurídica de los acreedores, y en 2015, se aprobó una ley específica para promover la financiación empresarial.

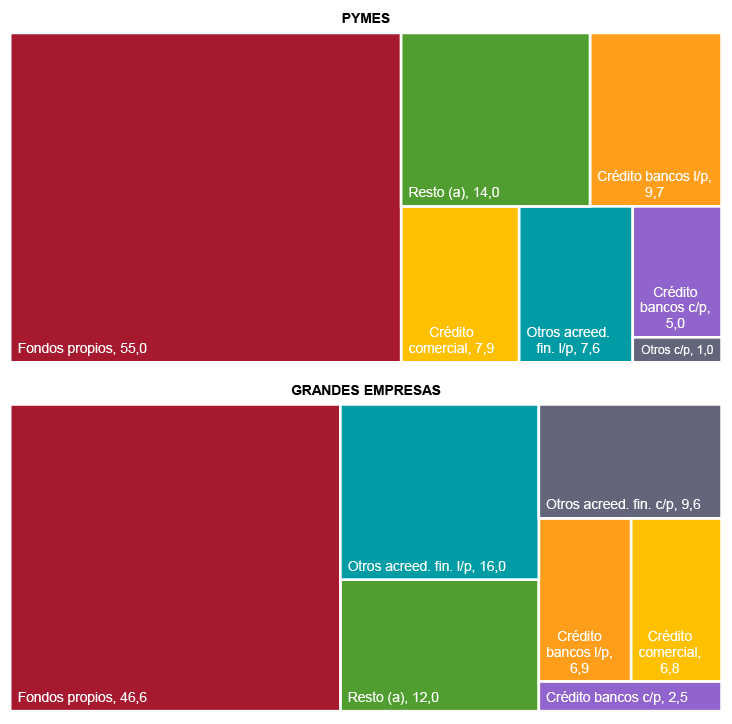

Como resultado, hoy la financiación de las pymes se apoya principalmente en los fondos propios, como queda de manifiesto en la Figura 2. La financiación ajena ha perdido peso como consecuencia de una menor contribución del crédito bancario tanto a largo como a corto plazo y de una menor participación del crédito comercial. No obstante, los acreedores financieros no bancarios han conseguido consolidar su presencia entre las principales fuentes de financiación del pequeño tejido empresarial.

Figura 2. Estructura financiera de las pymes y las grandes empresas en España, 2022 (en % sobre el pasivo)

Nota: “Resto” incluye pasivos como: ajustes cambio valor, reservas y primas emisión, deuda características especiales, pasivos vinculados activos no corrientes mantenidos para venta y provisiones. Fuente: elaboración propia a partir de Banco de España, Central de balances.

2. Aspectos positivos: menor vulnerabilidad financiera

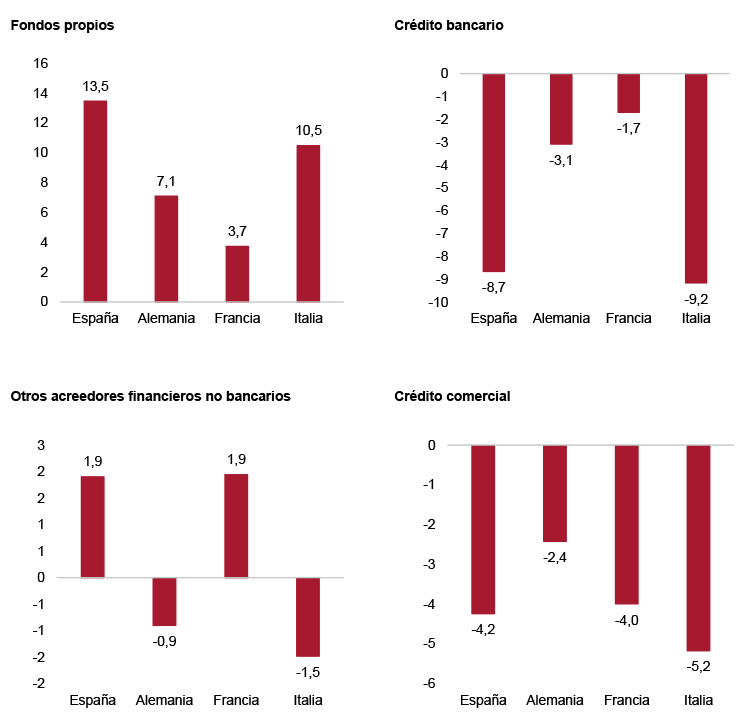

La crisis financiera no sólo ha impactado en la manera en que se financian las pymes españolas, sino también en la de las pymes europeas, como se ve en la Figura 3, que refleja la comparación en la evolución de las estructuras financieras de las pymes de España, Alemania, Francia e Italia entre 2008 y 2022.

Como se observa, todas ellas comparten rasgos comunes, como un fuerte crecimiento del peso de los fondos propios dentro de su pasivo y un descenso del crédito comercial. La contribución del crédito bancario a la estructura financiera de las pymes se reduce, y lo hace con fuerza en el caso de España y de Italia. Y los acreedores financieros no bancarios aumentan su peso en el pasivo de las pymes en España y en Francia.

Figura 3. Variación de la estructura financiera de las pymes europeas, 2008-2022 (en puntos porcentuales)

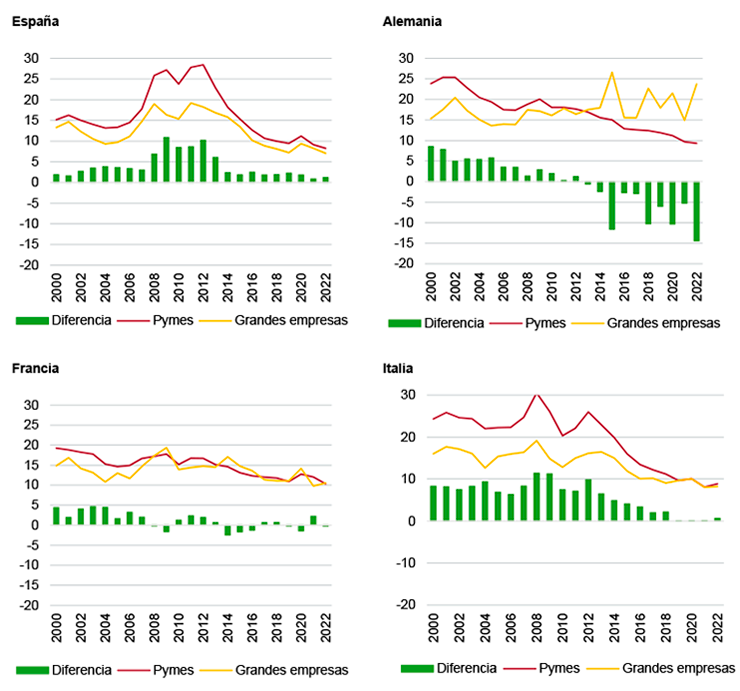

Estos cambios en la estructura financiera, junto a la política ultraexpansiva del Banco Central Europeo (BCE), explican la caída, desde 2012, de la vulnerabilidad financiera de las pymes europeas (medida como la ratio entre la carga financiera y los resultados empresariales), como se observa en la Figura 4. Reducir la exposición financiera resulta crucial puesto que, cuando es alta, afecta a la capacidad competitiva de la pyme a través de unos mayores costes financieros e incrementa el riesgo derivado de cambios en el precio del dinero.

En el caso español, el pequeño tejido empresarial ha logrado una doble convergencia a la baja de su vulnerabilidad financiera, por un lado, con sus homólogas europeas y, por otro, con las grandes empresas españolas, situándose en 2022 en un nivel algo inferior al 10% (Figura 4). Cabe recordar que, tras el estallido de la burbuja inmobiliaria, la carga financiera de las pymes españolas llegó a representar un 28,5% de sus resultados (en 2012).

Figura 4. Vulnerabilidad financiera de la pyme europea, 2000-2022 (peso de los intereses de la deuda financiera sobre EBITDA, en %)

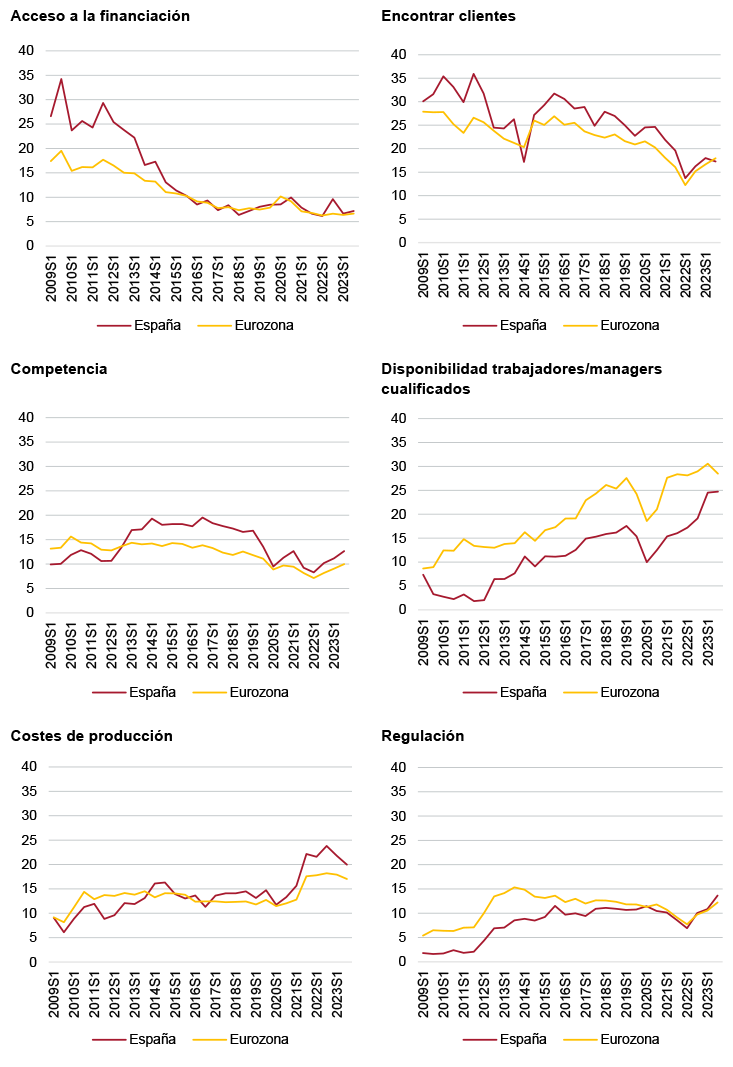

Cabría preguntarse, entonces, si el acceso a la financiación ha dejado de ser uno de los principales problemas para la pyme en España. Según la encuesta Survey on the access to finance of enterprise elaborado por el BCE, en el segundo semestre de 2023, la disponibilidad de mano de obra cualificada, los costes de producción o encontrar clientes preocupaban más (y en este orden) que el acceso a la financiación, que sólo suponía un problema para el 6% de las pymes, como se puede ver en la Figura 5.

Es importante destacar que, en 2009, primer año de publicación de la encuesta, el acceso a la financiación se situaba, junto a la necesidad de encontrar clientes, entre las principales preocupaciones de las pymes españolas (y por encima de la preocupación media de las pymes de la Eurozona); sin embargo, desde 2015 las pymes españolas y europeas comparten un mismo grado de preocupación, y no excesivamente elevado, por la financiación. La disponibilidad de trabajadores cualificados y el crecimiento de los costes de producción han pasado a ser las principales preocupaciones del pequeño tejido empresarial español, seguido de la de encontrar clientes y, en alza desde el segundo semestre de 2022, la de la regulación.

Figura 5. Principales preocupaciones de las pymes españolas y de la Eurozona, 2009-2023 (% de respuestas positivas)

3. Aspectos negativos: la necesidad de una estructura financiera óptima

Que, en general, las pymes españolas y europeas no consideren que el acceso a la financiación es uno de sus principales problemas debería parecer en principio una buena noticia. Y lo es, pero esto no quiere decir que los problemas de acceso a la financiación de las pymes hayan desaparecido, ni que las pymes disfruten de una estructura financiera óptima.

Conseguir que este segmento empresarial alcance una estructura financiera óptima es clave si se tiene en cuenta que, en España, las pequeñas y medianas empresas responden de casi el 60% del valor añadido, de cerca del 68% del empleo y representan el 99,9% del tejido empresarial (valores superiores a la media de la Unión Europea (UE), donde las pymes aportan alrededor del 53% del valor añadido, un 65% del empleo y son el 99,8% del conjunto de empresas).

La preocupación por la financiación del pequeño tejido empresarial y las diferencias con las empresas de mayor dimensión no es nueva y aparece sistemáticamente a la hora de hablar de las restricciones al crecimiento empresarial y, por ende, a la productividad (como bien refleja, entre otros, el Informe Draghi).

Por lo que respecta a la financiación no bancaria, la pyme europea se enfrenta a fuertes restricciones financieras en el caso de las nuevas iniciativas empresariales (startups) y/o de aceleración del nuevo emprendimiento (scaleups). Los retrasos en los pagos en el crédito comercial (sobre todo por parte de las administraciones públicas) sigue siendo un problema, ya que muchas pymes continúan siendo financiadoras netas en sus operaciones comerciales.

En concreto, en España, las subidas de tipos desde julio de 2022 afectaron negativamente a la inversión en startups y scaleups a través de fondos, sobre todo en las rondas internacionales o mixtas y en las grandes rondas lideradas por inversores extranjeros (aparentemente más sensibles a la subida de tipos de interés). Así, en 2023, el ecosistema de startups español sufrió una caída en el volumen y cantidad de rondas de inversión respecto a ejercicios anteriores. Aunque aumentó el volumen de las rondas de inversión con participación de fondos corporativos y en la inversión pública, cayeron en las rondas que involucran fondos de capital de riesgo, Family Offices y Business Angels.

Por otro lado, y por lo que respecta a la financiación bancaria, las pymes siguen teniendo con carácter general un difícil acceso por motivos bien conocidos: la falta de garantías suficientes (inexistencia de activos fijos para usar como colateral o falta de valoración de los activos inmateriales); el déficit de información por parte de las entidades de crédito sobre la situación real de las pymes, por el escaso detalle en las cuentas anuales y menor recurso a auditorías; la escasez de ratings elaborados por entidades terceras o de un historial crediticio suficiente; la carga administrativa impuesta a las pymes para acceder a préstamos (incrementada, a veces, con requisitos adicionales europeos); o, simplemente, la baja rentabilidad para una entidad de préstamos por debajo de un determinado importe (que no le compensa la gestión administrativa o la evaluación del riesgo).

En cualquier caso, actualmente, no parecen detectarse grandes presiones de demanda de financiación bancaria por parte de las pymes (incluso ahora que los tipos de interés evolucionan a la baja), pero eso no tiene por qué ser una buena noticia, todo lo contrario, resulta plenamente coherente con la atonía inversora generalizada entre las empresas que caracterizó al ejercicio 2023. Factores de incertidumbre geopolítica y de transición digital y ecológica suman en esta ecuación, y ello a pesar del impulso del Plan de Recuperación y de la aprobación de leyes específicas para dinamizar el entorno de la pyme, como la Ley crea y crece, la de startups o la nueva modificación de la Ley concursal.

Conclusiones

Se ha constatado que la estructura financiera de la pyme española ha cambiado sustancialmente en lo que llevamos de siglo. Tras el duro golpe que ejerció la crisis de 2008 sobre la salud financiera del tejido empresarial, las pymes han optado por aumentar la participación de los recursos propios en sus balances y reducir la de aquellas fuentes que las hacía más vulnerables, esto es, el crédito bancario y el comercial.

Resulta difícil, en cualquier caso, hacer conjeturas sobre futuros cambios en la estructura de financiación de la pyme española. Quizás el nuevo Observatorio Estatal de Morosidad Privada (creado por la Ley Crea y Crece) y el futuro Reglamento por el que se establecen medidas de lucha contra la morosidad en las operaciones comerciales frenen el descenso de la participación del crédito comercial como fuente de financiación. Lo que sí parece claro es que podría mantenerse la tendencia a recurrir más intensamente a fondos propios, no sólo por la posible continuidad del proceso de desapalancamiento empresarial, sino también por otros aspectos más estructurales como el aumento del peso de las actividades de servicios en el PIB español (que, salvo los servicios inmobiliarios, recurren con menor intensidad a la financiación ajena, sobre todo en el caso de las actividades que más se apoyan en activos intangibles) o si finalmente se aprueba la Directiva Debt Equity Bias Reduction Allowance Directive (DEBRA), que trata de corregir el sesgo fiscal existente en favor del endeudamiento frente a la financiación en forma de capital. Ahora bien, si el coste de no endeudarse es no invertir, entonces las empresas estarán hipotecando sus posibilidades de supervivencia a medio y largo plazo.

En resumen, las pymes han logrado reducir considerablemente su exposición financiera, pero la cuestión es saber cuál es el grado de apalancamiento óptimo que les permita conjugar seguridad y eficiencia. Si para reducir su vulnerabilidad financiera (en principio un objetivo loable) las empresas renuncian a la financiación ajena, será difícil que puedan asumir las necesarias inversiones para adaptarse a los desafíos tecnológicos y medioambientales o para promover la innovación y el crecimiento. Lo importante es que las autoridades se preocupen de corregir los fallos de mercado que impiden una adecuada financiación de las pymes, tanto por la vía de los mercados de capitales (Unión del Mercado de Capitales, promoción del capital riesgo), como de financiación bancaria (Unión Bancaria, mejora de la información, elaboración de ratings para pymes, valoración de intangibles) o la vía regulatoria (legislación concursal, fiscal y laboral) para que la estructura financiera de las pymes responda menos al miedo y más a la optimización de los recursos disponibles y a las necesidades de inversión y búsqueda del crecimiento y la productividad.