Tema: ¿Cuánto valen los grupos de las industrias culturales españolas, qué talla tienen en el contexto de la economía mundial y qué papel tienen en ella las compañías europeas en el nuevo escenario de las industrias culturales?

Resumen: Las noticias en torno a la compra y venta de compañías del área de la cultura en el mundo y en España tiene una presencia constante en el espacio público, como consecuencia de la tendencia a la progresiva integración de los negocios vinculados a la tecnología, la informática y los contenidos, el proceso que conocemos como “convergencia tecnológica”. La presencia de este tipo de noticias hace necesaria una reflexión en torno a cuánto valen los grupos de las industrias culturales españolas, qué talla tienen en el contexto de la economía mundial y qué papel tienen en ella las compañías europeas en el nuevo escenario de las industrias culturales.

Análisis: A finales de febrero de 2014, la noticia de la compra de Whatsapp[1] por parte de Facebook llenó muchos de los espacios informativos en todo el mundo, repitiendo en todos los casos la pregunta en torno a si el precio pagado –19.000 millones de dólares, unos 13.800 millones de euros en total, a través de distintos mecanismos– era o no excesivo. Mientras Facebook conseguía esta vía de entrada a las redes sociales en los dispositivos móviles, en España se desvelaban también algunas operaciones que afectan al campo de la industria cultural en las nuevas redes, con cifras bien distintas: la británica Vodafone compraba el operador español de telecomunicaciones Ono justo antes de su salida a bolsa, valorándolo en alrededor de 7.200 millones de euros; y Telefónica negociaba la posible compra de Canal Plus España a Prisa, valorándola en alrededor de 1.500 millones de euros. La emergencia de todas esas cifras de manera simultánea en el espacio público hacen necesaria una reflexión, que planteamos en este trabajo: ¿cuánto valen los grupos de las industrias culturales españolas? ¿Qué talla tienen en el contexto de la economía mundial? ¿Y qué papel tienen en ella las compañías europeas en el nuevo escenario de las industrias culturales?

La talla económica de las industrias culturales españolas

La elaboración, a partir de la Contabilidad Nacional de España del INE, de una Cuenta Satélite sobre la cultura nos permite desde hace algunos años conocer la contribución de los sectores culturales a la economía española.[2] El último dato disponible, de 2011, muestra una contribución global del campo cultural al PIB del 2,7%, con una ligera reducción respecto a la década pasada –en la que la cultura supuso de media un 3% del producto interno– generados por poco más de 100.000 empresas cuya actividad principal es la cultura, un 3,1% del total, y empleando a 457.600 personas, un 2,6% del total de trabajadores en España.

La consolidación de la economía cultural a lo largo de las últimas décadas ha ido promoviendo la integración de empresas de campos distintos en grupos empresariales multimedia. Todos ellos han tratado de diversificar sus actividades en distintos sectores, explotar tanto la venta directa de contenidos como la comercialización de publicidad y generar sinergias entre sus distintas líneas de actuación.

Los dos más antiguos en el mapa actual de las grandes industrias culturales tienen sus cimientos en el sector editorial. Nacida en el proceso de creación del diario El País, PRISA fue progresivamente fusionada por Jesús de Polanco y Francisco Pérez en la estructura editorial de Santillana, mientras se diversificaba absorbiendo el grupo radiofónico SER con sus cadenas musicales, más Antena 3 y Radio 80 –gracias al acuerdo con La Vanguardia– y obteniendo una licencia de televisión privada en 1990 en alianza con el francés Canal Plus que se convertiría después en una televisión de pago multicanal dominante durante algunos años en el mercado de los derechos audiovisuales del fútbol español. Pese al éxito de parte de su aventura de expansión en Latinoamérica –en particular, la del Grupo Latino de Radio–, su situación es hoy la más complicada de su historia debido a la fuerte deuda contraída en los últimos años que mantiene hoy con 28 bancos y 17 inversores institucionales y que asciende a 4.100 millones de dólares.[3] El grupo es propiedad de varios fondos internacionales de inversión junto a la sociedad Rucandio S.A., en torno a la cual se organizan los herederos de las familias fundadoras del grupo. Su valor de mercado, estimado por Bloomberg a marzo de 2014, es de 553 millones de euros. Su internacionalización ha sido tan intensa que en 2012, de los 733,7 millones de euros que facturó su división editorial, sólo el 21% procedían del mercado español, mientras que Brasil supuso el 28% de las ventas de libros del grupo;[4] en el negocio radiofónico, el 43% de los ingresos de ese año procedía de América Latina.

El grupo Planeta DeAgostini nació también de un fuerte suelo editorial para expandirse, algo más tarde, a otros campos, como el de la prensa con la compra del diario La Razón en 2000. Tras el fracaso de su aventura en QuieroTV como televisión de pago, Planeta fue la elegida por Telefónica para la venta de Antena 3 Televisión y Onda Cero en 2003, que tras la Ley General del Audiovisual de 2010 absorbió el canal de televisión La Sexta para constituir Atresmedia Corporación de Medios de Comunicación S.A. Aunque Planeta no cotiza en bolsa, sí que lo hace Atresmedia, de la que Planeta DeAgostini posee un 41,7% del capital junto a otro poderoso socio internacional, el grupo RTL. Su valor estimado por capitalización bursátil es de 2.856 millones de euros.

Mediaset España Comunicación S.A. es el nombre de la sociedad que recoge los intereses del grupo empresarial de Silvio Berlusconi en España, después de absorber el operador de televisión abierta del grupo PRISA, Sogecuatro, en 2010. Como consecuencia de esa concentración, Mediaset está hoy participada tanto por la sociedad matriz italiana (41%) como por PRISA (17%), que está buscando colocación para esas acciones con el objetivo de aumentar su liquidez. El valor de Mediaset España, si nos guiamos por su cotización bursátil en marzo de 2014, es de 3.548 millones de euros.

Dos cabeceras históricas de prensa constituyeron el grupo Vocento en 2001: en él se reunían por un lado los diarios del grupo vasco El Correo –que había ido comprando una docena de diarios locales y regionales por toda España en las últimas dos décadas– y por otro el diario ABC, que había constituido en torno a sí un grupo llamado Prensa Española. Tras haber recibido el diario ABC una licencia de televisión abierta digital en 2000, y fracasar su proyecto de canal generalista La10, el grupo gestiona la licencia de televisión a través de una sociedad conjunta con The Disney Company e Intereconomía; con las numerosas frecuencias de radio en FM que tanto Correo como ABC habían conseguido por toda España, Vocento intentó entrar también, sin éxito, en el mercado radiofónico estatal, pero su cadena Punto Radio tuvo que cerrar en 2012. El valor actual de Vocento por capitalización bursátil es de 232 millones de euros.

Por último, Unidad Editorial es el grupo que se constituyó en 2007 con la fusión de Unedisa –la sociedad creada a partir de la salida de varios editores y periodistas de Diario16 para crear el periódico El Mundo en 1989– y Recoletos, propietario de diarios como Marca y Expansión, una operación que ha resultado en una abultada deuda que el grupo sigue arrastrando. En 2000, Unedisa había recibido una licencia de televisión digital abierta de cobertura nacional, pero tras el fracaso de su canal VeoTV y más recientemente de MarcaTV, ha alquilado sus señales a operadores como Discovery, 13TV y AXN. El grupo pertenece en su totalidad al grupo italiano RCS MediaGroup, editor de diarios como Il Corriere della Sera y La Gazzetta dello Sport y de las editoriales Rizzoli y Bompiani, controlado en su mayoría por los herederos de la familia Agnelli. Unidad Editorial no cotiza en bolsa, así que resulta difícil estimar su valor actual, más aún cuando su deuda ha obligado a RCS a inyectar liquidez al grupo y ha terminado con la salida del fundador del grupo y director de El Mundo, Pedro J. Ramírez, en 2014, después de acumular pérdidas de 526 millones de euros en 2012 y 59,7 millones en 2013. La matriz italiana, RCS MediaGroup, tiene un valor en bolsa de 755 millones de euros.

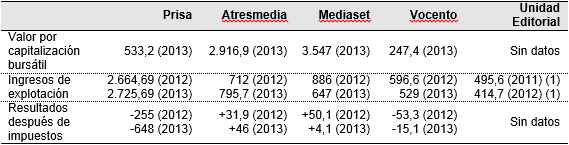

Tabla 1. Principales indicadores de los cinco mayores grupos privados españoles de industria cultural

(1) Facturación de la división de negocio de prensa en España de RCS.

Fuente: Europa Press.

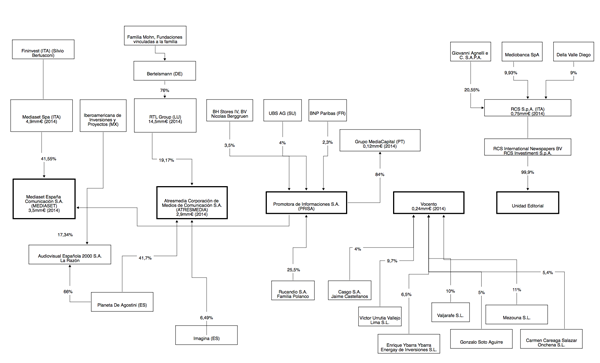

Estos cinco grupos reúnen la mayor parte de los sectores industriales de la cultura, en particular los que tienen que ver con los medios de comunicación. No es extraño que todos ellos trabajen en ese sector: hasta la llegada de la crisis, la publicidad televisiva generaba 3.000 millones de euros al año, la de la prensa 1.500 millones y la de la radio 700 millones.[5] Las grandes industrias culturales han tratado, por un lado, de absorber mediante la combinación de distintos soportes la mayor parte de esos recursos, pero también de alinearse políticamente para obtener las mejores condiciones de acceso a los mercados –frecuencias, licencias, concesiones– y fondos provenientes del gasto público en publicidad institucional. Como consecuencia de ello, se ha producido una distribución ideológica de los grupos culturales españoles en torno a sus intereses económico-políticos que algunos analistas han llamado “pluralismo polarizado”.[6] Al tiempo, el proceso ha requerido la participación de grupos internacionales, básicamente europeos, en el desarrollo del sector. Como muestra el Gráfico 1, sólo Vocento no cuenta en este momento con capital internacional en su accionariado, y en el caso de PRISA, es precisamente la entrada de fondos internacionales e inversores institucionales en su mercado de deuda secundaria la que ha permitido solventar la complicada situación económica del grupo. Es llamativa la presencia de capital italiano: tanto por su dominio en grupos como Unidad Editorial y Mediaset España, y la participación histórica en Planeta DeAgostini, como por la presencia de altos ejecutivos italianos en las televisiones –Paolo Vasile dirige Mediaset, Maurizio Carlotti fue máximo ejecutivo de Antena 3 y es hoy vicepresidente de Atresmedia–.

¿Y Telefónica? La multinacional española, cuyo valor en bolsa supera los 50.000 millones de euros, tiene hoy una presencia reducida en las industrias culturales. Tras su privatización y durante la primera legislatura de gobierno del Partido Popular (1996-2000), Telefónica diversificó su actividad hacia la producción cultural y los medios tanto en España como en el exterior, a través de su grupo Admira, comprando Antena 3 Televisión, Onda Cero Radio, parte del capital del diario El Mundo, la productora cinematográfica Lolafilms y la plataforma de pago Vía Digital, por mencionar sólo los más importantes. Telefónica se preparaba tanto para la inminente convergencia de servicios en las redes digitales –en aquel momento era una operadora de redes sin contenidos– como para convertirse en un gran grupo de industria cultural. La “burbuja de las punto com” en 2000 condujo a una reestructuración de su negocio, la salida del sector cultural y la concentración en su actividad base. Más de una década después, Telefónica conserva algunos activos en el extranjero –en particular, la televisión generalista líder del mercado argentino, Telefé– y una participación en Canal Plus España que le da una opción de compra prioritaria cuando Prisa decida salir de ella, además de proveer de contenidos a sus clientes de Movistar Televisión y de telefonía móvil en España y en algunos mercados exteriores. Es, en todo caso, un “gigante dormido” y un actor imprescindible en el futuro del sector cultural en las redes.

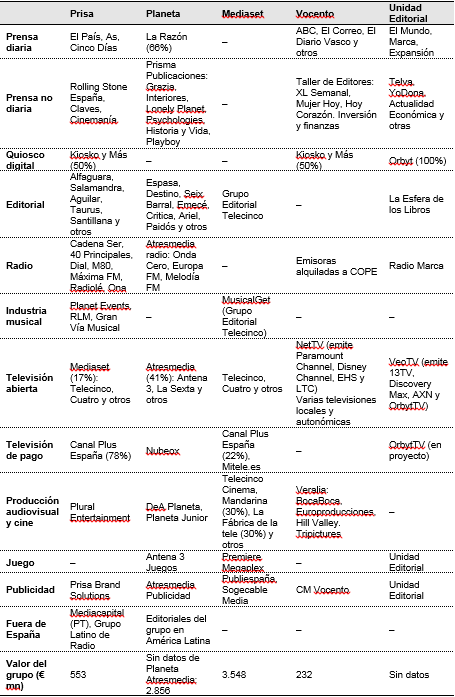

Tabla 2. Intereses sectoriales en industria cultural de los cinco grupos privados españoles

Fuente: elaboración propia sobre los datos públicos de los sitios corporativos y los informes de auditoría para 2013.

Gráfico 1. Estructura accionarial de los cinco principales grupos privados españoles

(Haga click en la imagen para verla a tamaño completo). Fuente: elaboración propia.

Europa en el juego global de la cultura en red

La presencia de capitales europeos en los mayores grupos culturales españoles no debe, sin embargo, hacernos pensar que Europa está preparada para el juego global de la cultura en las redes al que nos aboca la transformación de mercados y tecnologías. Si bien Europa ha promovido el crecimiento de actores dominantes tanto en las infraestructuras como en los contenidos dentro de cada país –la doctrina de los llamados “campeones nacionales”– hoy la situación de las industrias culturales europeas en el contexto mundial resulta preocupante. La fuerte demanda de servicios de comunicaciones en el mercado interno sostiene poderosos operadores nacionales de telecomunicaciones que han ido accediendo a otros mercados, sobre todo los de telefonía móvil donde la competencia se ha estimulado más fácilmente que en los servicios fijos (Orange, Deutsche Telekom y Telefónica son ejemplos de ello); el consumo de contenidos como el fútbol ha permitido la consolidación de operadores de contenidos de pago que basan buena parte de su éxito en la explotación nacional de derechos deportivos (Sky en el Reino Unido, Italia y Alemania, Canal Satellite en Francia, Canal Plus en España); por último, la pujanza del consumo en los mercados internos ha venido permitiendo que la inversión publicitaria pueda sostener grupos culturales que financian con grandes medios de comunicación generalistas su actividad.

El juego, sin embargo, está cambiando y muy rápidamente. La sustitución de las redes nacionales de difusión –de radio, de televisión– por Internet pone en igualdad de condiciones a los proveedores globales de contenido musical, editorial o audiovisual –Netflix, Hulu, Amazon, Apple, Google– con los europeos, dominadores de un mercado interno en rápida erosión. Los nuevos actores del juego global de la cultura no provienen de los sectores editoriales o audiovisuales, sino del campo tecnológico, generando sinergias entre hardware y software de acceso –sistemas operativos, programas, terminales– y la venta prioritaria de sus contenidos.

La peor conclusión posible es que Europa es fuertemente dependiente de la producción tanto de las tecnologías como de los contenidos en las redes. Después de que la japonesa Sony comprara la división de móviles de la sueca Ericsson en 2012 y la estadounidense Microsoft hiciera lo mismo con la finlandesa Nokia en 2013, apenas quedan en Europa fabricantes tecnológicos de relevancia que garanticen investigación y desarrollo en ese campo. Entre las 100 mayores compañías mundiales del sector de la tecnología[7] por capitalización sólo hay tres alemanas –Alcatel, Siemens, SAP–, dos holandesas –Philips, ASML Holding–, dos suecas –Ericsson, Electrolux–, la francesa Alcatel-Lucent, la irlandesa Seagate y tres suizas. Si computamos los datos de las 100 mayores compañías de ese sector por capitalización en el mundo, las europeas sólo suponen el 10,8% de las ventas, frente al 35% de Norteamérica y el 54% de Asia.[8]Mucho peor es el paisaje cuando analizamos exclusivamente el sector informático,[9] donde cuatro de las cinco mayores empresas del mundo son estadounidenses, y las europeas suponen tan sólo el 5% de las ventas mundiales facturadas por las 100 primeras compañías; aquí es Norteamérica quien lidera el mercado mundial, con un 59%, frente a Asia, con un 36%. El único campo de este macrosector en el que Europa muestra cierta talla internacional es el de los contenidos,[10] en el que las ventas mundiales se dividen entre Norteamérica[11] con un 44%, frente a Asia y Europa cada una con un 26% de la facturación mundial de los 100 mayores operadores.

Para completar el análisis, hemos agregado todas las empresas que figuran entre las 100 primeras de los ámbitos tecnológico, informacional y comunicacional. La razón para ello es que cada vez resulta más difícil determinar si una empresa pertenece exclusivamente a un campo o a otro, en medio de un proceso denominado en los últimos 20 años de “convergencia” entre las telecomunicaciones, la tecnología, la informática y la producción de contenidos culturales. El mejor ejemplo de esa tendencia integradora es Apple, que lidera tanto la producción tecnológica –con la venta de sus dispositivos– como la comercialización de contenidos culturales –música, películas, a través de su plataforma iTunes– o de software –particularmente las “apps” para sus dispositivos móviles. Algo similar podríamos decir de Microsoft, de Google, de las compañías telefónicas tradicionales hoy operadoras de mercados como los de contenidos bajo demanda, y de las tradicionales compañías de medios que gestionan también sus propios portales en las nuevas redes. Agregando las 100 mayores compañías y eliminando duplicaciones en las distintas clasificaciones del hípersector infocomunicacional, el resultado es preocupante para Europa: hay en el mundo 390 sociedades de los sectores infocomunicacionales con valor por capitalización bursátil superior a los 1.000 millones de dólares,[12] incluyendo tecnológicas, telecomunicaciones, productores de software y de contenido cultural tradicional. De ellas, 75 están radicadas en países miembros de la UE, y su valor en el contexto mundial supone apenas un 15,7% del total; las asiáticas suponen un 23,7% y las norteamericanas un 53,1%. Las ventas por áreas geográficas de las mayores compañías del hípersector infocomunicacional muestran una distribución distinta: el 40% de la facturación la hacen empresas asiáticas, frente al 35% de las norteamericanas y el 17,7% de las europeas. Dicho de otro modo, en el ámbito de la convergencia de tecnologías, redes y contenidos, EEUU vende tanto como los cinco siguientes países del mundo, y sus empresas valen tanto en el mercado como todas las del resto del mundo juntas –computando siempre, recordemos, las compañías con facturación mayor a 1.000 millones de dólares que cotizan en bolsa.

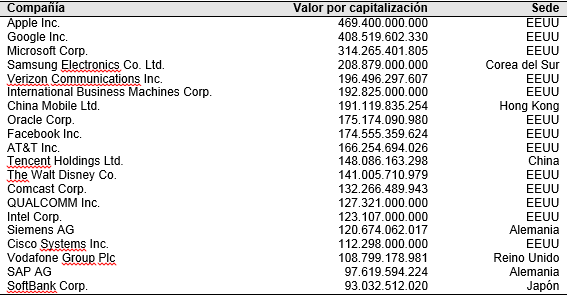

Contando con el valor que el mercado atribuye a esas empresas, la Tabla 3 muestra que de las 20 mayores empresas mundiales en ese campo, sólo hay dos europeas: las alemanas Siemens –orientada a la fabricación de hardware– y SAP –dedicada al software.

Tabla 3. Las 20 mayores compañías del mundo en el sector información y comunicación por capitalización bursátil, 2014 (US$)

No se incluyen las compañías que no cotizan en bolsa. Datos a 1 de marzo de 2014.

Fuente: elaboración propia sobre datos de Dow Jones.

El paisaje actual de la cultura en las nuevas redes podría resumirse como Asia fabricando los dispositivos –en muchos casos para compañías estadounidenses, piénsese en FoxConn y Apple[13]– a través de los cuales acceder, con software y sistemas operativos estadounidenses, a los servicios y productos culturales producidos en los Estados Unidos. El auge de este “creciente fértil” en torno a las tecnologías, las redes y los servicios digitales en el área del Pacífico –China, Taiwán, Corea, Japón, Canadá, California– no es una exageración, y en él interactúan todos los elementos de hardware y software. El papel del sistema operativo, las aplicaciones y los buscadores es determinante para orientar e incluso en buena medida determinar el consumo cultural. El usuario, por ejemplo, del sistema operativo que Apple instala en sus dispositivos móviles –y que, no lo olvidemos, es imposible sustituir por otro– dispone de todas las herramientas para consumir contenidos proporcionados por la propia compañía a través de su plataforma iTunes, que vende tanto software como música, libros o películas; lo mismo ocurre con el usuario de una tableta o móvil con Android, invitado a adquirir contenido prioritariamente a través de Google Play Store, y la tienda de contenidos de Amazon de sus dispositivos Kindle. En el caso de los navegadores (browsers), Microsoft ha conseguido por el momento que su dominio sobre los sistemas operativos (más del 90% del mercado) para ordenadores personales le garantice una fuerte presencia en el uso de su navegador Internet Explorer,[14] pese al reciente dominio del Chrome de Google. En la llamada era post-pc en la que los ordenadores van siendo sustituidos por los dispositivos móviles, esa ya no es una gran ventaja, y ahora es el navegador de los iPhone y los iPad el que domina el consumo de contenidos a través de tabletas y móviles, con Safari (53%) y Android Browser (24%) a la cabeza.[15] El papel central de Google al acumular el 80% de las búsquedas mundiales resulta también determinante para comprender su preponderancia en el macrosector, en particular su crecimiento en la facturación publicitaria. Asumiendo que “aquello que no está en Google no existe” –de forma parecida a lo que podía decirse hace 15 o 20 años de la televisión–, compañías de márketing enteras han surgido en todo el mundo para ocuparse de la denominada Search Engine Optimization (SEO), es decir, encontrar el mejor modo de que Google –cuyo sistema de indización de contenidos no sólo se desconoce en detalle, sino que constituye el principal activo de la compañía– coloque tras una búsqueda los resultados relacionados con una empresa en mejor posición que los de la competencia. La centralidad de Google en el consumo de contenidos en las redes explicita un problema de concentración inaudito en cualquiera de los mercados culturales preexistentes antes de Internet: frente a la fragmentación del mercado de consumo editorial, de prensa, de cine, de televisión y música, Google es hoy el buscador usado en el 89% de las búsquedas mundiales, el 92% en Europa y el 94,5% en España.[16] En los últimos años, la emergencia de las redes sociales y su importancia como prescriptores para el consumo de contenidos ha servido, una vez más, para comprender las dimensiones del dominio estadounidense en este campo, con Facebook y Twitter a la cabeza.

No existe un navegador europeo,[17] ni un sistema operativo europeo, ni una red social europea, ni un buscador europeo de contenidos en las redes[18] capaz de competir, ni siquiera lejanamente, con ninguna de las compañías que acabamos de mencionar. No ocurre lo mismo en otros países, que parecen reaccionar al menos para proteger sus propios intereses económicos en esas áreas: Baidu es el líder de los buscadores en China, donde la penetración de Google es marginal; en Rusia, ocurre lo mismo con Yandex, que lidera el mercado de las búsquedas de contenido y tiene su propio navegador, el Yandex Browser, para ordenadores y dispositivos móviles.

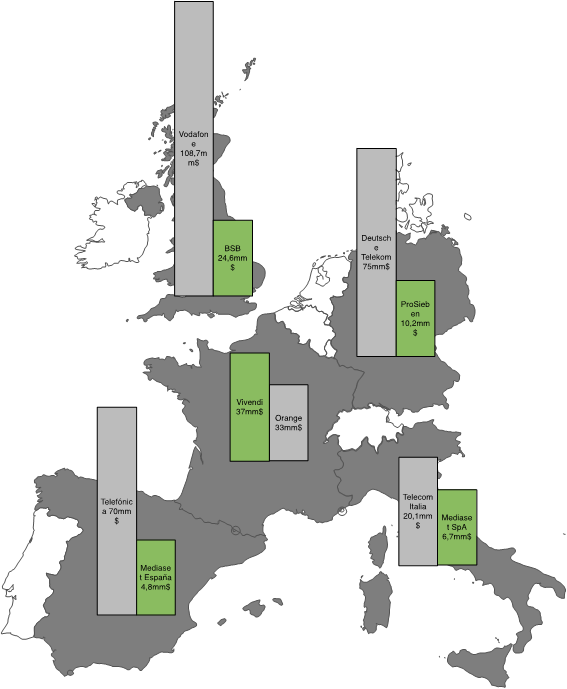

¿Cómo sobrevive la industria europea de los contenidos al dominio estadounidense de los sistemas de acceso –buscadores, software, sistemas operativos– y asiático de las tecnologías informacionales? Una posible respuesta la encontramos al revisar las mayores compañías mundiales del sector cultural con sede en la UE, fuertemente dependientes de sus mercados locales de referencia y de sus áreas de actividad tradicional. Como mostramos en el Gráfico 2, en los mayores países las dos compañías más grandes corresponden generalmente al operador de telecomunicaciones dominante y al principal operador de televisión gratuita o pagada –sólo en Francia es mayor el segundo que el primero–. Gracias a la integración multisectorial y a la protección de muchos gobiernos a sus “campeones nacionales”, las empresas europeas se han convertido en grupos multimedia y han trasladado sus modelos de negocio a otros países de la Unión o, como en el caso de muchas empresas españolas, a América Latina. Y no han sido aún capaces de posicionarse en el mercado mundial de contenidos en las redes. Con base en la televisión de pago (Vivendi-Canal Plus, Ziggo, Sky, Viasat) o abierta (RTL, ITV, Prosieben, Mediaset, Atresmedia, TF1, M6) la industria europea de los contenidos se enfrenta a una transición en la que la oferta no se realiza desde operadores nacionales que operan mercados cautivos, sino desde proveedores mundiales capaces de abordar mercados de grandes dimensiones. En el caso de la UE, las directivas de “televisión sin fronteras” que han estimulado la producción y difusión de producción propia desde hace 30 años y la “excepción cultural” –en las negociaciones tanto de las rondas del GATT como del tratado de libre comercio Europa-EEUU– han proporcionado hasta ahora cierta protección a estos sectores, pero al mismo tiempo nos hacen preguntarnos durante cuánto tiempo más serán capaces de competir en el mercado mundial de las nuevas redes.

Gráfico 2. Principales operadores nacionales de telecomunicaciones y contenidos

Se han computado sólo los cinco mayores mercados y en ellos las compañías que cotizan en bolsa. Datos de capitalización bursátil a 1 de marzo de 2014.

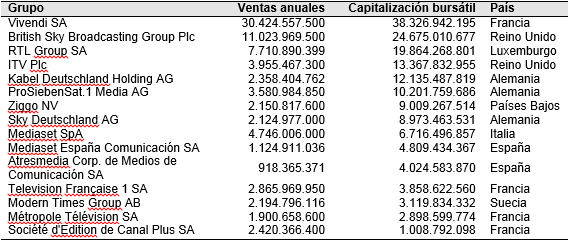

Tabla 4. Las mayores compañías europeas de producción de contenido cultural por cotización bursátil (US$)

No se incluyen las compañías que no cotizan en bolsa, por lo que no figuran empresas como Planeta DeAgostini y Bertelsmann. Valor de las compañías a 1 de marzo de 2014.

Fuente: elaboración propia sobre datos de Dow Jones Factiva.

Conclusiones: Ni las políticas públicas nacionales ni las de la UE parecen dar con la solución a este complicado rompecabezas: permitir el crecimiento de las compañías del hipersector tecnología-información-cultura sin perjudicar los equilibrios económico-políticos del mercado interior, pero estimulando a que la oferta de servicios europea esté presente en las redes globales; y asumir el liderazgo de los gigantes transnacionales, aprendiendo de sus experiencias y dejando que los europeos disfruten de sus productos y servicios sin perjudicar a los actores europeos y sin contribuir a que se agudice el gap entre nuestras empresas y las del “creciente fértil tecnológico-cultural del Pacífico”. Si, como se dice en la Agenda Cultural Europea de 2007, la UE sigue creyendo en la cultura como dinamizador del crecimiento y el empleo, serán necesarios compromisos más definidos: (1) una acción pública orientada a recuperar el escalón que nos separa hoy de Asia y Norteamérica en un campo en el que Europa debe asumir un liderazgo asentado sobre su herencia y su riqueza cultural, diversa y pujante; (2) la mejora de las condiciones para un despliegue más efectivo de la inversión privada en las nuevas formas de productos y servicios culturales de las redes; y (3) la integración estratégica de las políticas culturales, tecnológicas y de telecomunicaciones para sustituir los intereses sectoriales de cada campo por el estímulo decidido a la interacción entre todos ellos.

Ángel Badillo

Investigador Principal de Lengua y Cultura españolas, Real Instituto Elcano.

[1] Whatsapp Inc. es el nombre de una compañía y un software de comunicación para teléfonos móviles que envía y recibe mensajes de texto al estilo de los SMS utilizando la conexión del dispositivo a Internet en lugar de usar la línea telefónica. El programa puede instalarse en teléfonos con sistema operativo Android, Apple iOS, Blackberry, Symbian y Windows Phone.

[2] El último informe del Ministerio de Educación, Cultura y Deporte sobre estadística cultural, publicado en noviembre de 2013, puede descargarse en http://www.mcu.es/estadisticas/docs/capitulos_graficos/AEC2013/AEC_2013.pdf.

[3] Información sobre la reestructuración de la deuda del grupo puede consultarse a través de la CNMV.

[4] Informe Anual 2013 del Grupo Prisa.

[5] Pueden cotejarse los datos de inversión publicitaria en el mercado español en los informes anuales de la consultora Infoadex.

[6] Véase D.C. Hallin, y P. Mancini (2004), Comparing media systems: Three models of media and politics, Cambridge University Press, Cambridge.

[7] Datos de la agrupación de industrias “Technology” de Dow Jones, que recoge compañías de los sectores tecnológicos informáticos, de telecomunicaciones e Internet. Información metodológica sobre la clasificación sectorial de Dow Jones puede encontrarse con detalle en S&P Dow Jones.

[8] Sobre las ventas de las 100 mayores compañías tecnológicas del mundo en 2013, según Dow Jones.

[9] Agrupación sectorial “Computing” de Dow Jones.

[10] Hemos utilizado la agrupación sectorial “Media & Entertainment” de Dow Jones.

[11] Computamos aquí los datos de Canadá, México y EEUU.

[12] Desafortunadamente, no podemos computar las compañías que no cotizan en bolsa, como ocurre con algunos grandes actores europeos del tamaño de Bertelsmann y Planeta, y otros de fuera de Europa.

[13] FoxConn es el nombre comercial de Hon Hai Precision Industry Co. Ltd., una compañía con sede en Taiwán que fabrica componentes y dispositivos electrónicos para compañías como Sony, Apple y Blackberry.

[14] En este punto los datos son muy variables. StatCounter da a Internet Explorer un 25% de penetración frente a Google Chrome con un 47% en febrero de 2014; para W3Counter la diferencia es de 34% para Chrome y 20% para Explorer. En todas las fuentes consultadas, Google Chrome ha superado el uso de Internet Explorer desde principios de 2013.

[15] Datos de Net Market Share para febrero de 2014.

[16] Datos de la consultora Statcounter para febrero de 2014.

[17] El único reseñable es Opera, una compañía noruega que ha conseguido una cuota marginal de este mercado.

[18] Francia y Alemania impulsaron en 2008 Quaero.org, una iniciativa de buscador europeo desaparecida en diciembre de 2013.