Tema

Entre fines de junio y la primera quincena de julio el gobierno argentino lanzó la Fase 2 del Plan de Estabilización, redoblando la apuesta con una severa restricción monetaria para bajar el precio del dólar paralelo y reducir la brecha con el dólar oficial, acercar en el tiempo la salida del cepo y acelerar la caída de la inflación. ¿Cuál es el futuro del plan de estabilización si el gobierno tiene éxito en lograr rápidamente los objetivos que se propone y las opciones que se le plantean si así no ocurre?

Resumen

Con el lanzamiento de la Fase 2 del plan de estabilización, el gobierno muestra consistencia con la estrategia de estabilización que ha llevado a cabo hasta ahora, apoyándose en el superávit fiscal y una fuerte restricción monetaria para intentar llevarla a buen puerto. El objetivo: persuadir al mercado de que no habrá una devaluación en salto del dólar oficial y, en el caso de lograrlo, precipitar la venta de dólares, la convergencia del dólar paralelo con el oficial (desde el paralelo hacia el oficial), la unificación del mercado cambiario y el levantamiento del cepo, ingresos de capitales para la realización de inversiones estratégicas, aumento de las reservas, reducción del riesgo país y la recuperación (y remonetización) de la economía.

¿Puede el programa de déficit cero-emisión cero-devaluación 2% conseguir los objetivos que se plantea? Por cierto, que sí. Pero si la Fase 2 del plan no funciona de acuerdo a lo esperado y el mercado no se convence de que la actual trayectoria del tipo de cambio oficial es sostenible, la brecha cambiaria no se cierra ni en la magnitud ni a la velocidad necesarias, el riesgo país no cede, el gobierno puede optar por rectificar el rumbo cambiario con flexibilidad devaluando el dólar oficial para unificarlo con el paralelo (desde el oficial hacia el paralelo), considerar levantar el cepo al tiempo que lo hace, asegurar una trayectoria del tipo de cambio unificado consistente con un aumento de las reservas internacionales, para bajar el riesgo país, y facilitar una recuperación de la economía y proteger el equilibrio fiscal.

Hacer esto último de manera efectiva y hacerlo a tiempo (para evitar que el capital político y la tolerancia social al ajuste fiscal se debilite y pueda comprometer el equilibrio fiscal) va a requerir de la capacidad de adaptarse rápidamente a las circunstancias y de una precisión quirúrgica para hacer lo necesario sin desestabilizar las expectativas de inflación y de tipo de cambio. Una forma de amortiguar esos riesgos es cerrar un nuevo acuerdo con el Fondo Monetario Internacional (FMI) que ayude a blindar el programa y al control de expectativas (sería incomprensible que, en un escenario como éste, el FMI no le diera un nuevo programa a Argentina). Todo lo cual está al alcance de un equipo económico que, en circunstancias enormemente complejas, ha operado hasta ahora con destreza, pragmatismo y decisión.

Este marco de incertidumbre es el que explica que el gobierno haya optado, con acierto, por mantener su programa en la Fase 2, para luego evaluar los resultados. Y con esas cartas a la vista ratificar o modificar el rumbo, es decir, tomar esa decisión una vez que se revele la información necesaria para determinar si se trata de un problema de alinear las expectativas del mercado con las del programa económico tal como cree el gobierno (escenario virtuoso), o si hay algún fundamento que debe ajustarse, como por ejemplo la trayectoria del tipo de cambio (escenario con retoques), como parece creer por el momento el mercado.

En política económica, la de verdad no la de escritorio, no se puede dar bandazos a la mínima dificultad. Persistir no siempre es sinónimo de tozudez o dogmatismo, sino la respuesta óptima cuando hay que tomar decisiones con información imperfecta e incertidumbre sobre cuál es la realidad subyacente en la que la política económica opera y en un contexto en que las expectativas pueden fácilmente desanclarse.

Análisis [1]

Entre fines de junio y la primera quincena de julio el gobierno argentino lanzó la Fase 2 del plan de estabilización, redoblando la apuesta con una severa restricción monetaria para bajar el precio del dólar paralelo y reducir la brecha con el dólar oficial, acercar en el tiempo la salida del cepo, y acelerar la caída de la inflación.

Para ello, anunció el cierre de todos los grifos remanentes de emisión monetaria: eliminación de los pasivos remunerados del BCRA y su traspaso al Tesoro; el canje de las obligaciones contingentes del BCRA con el sistema financiero (puts sobre las Letras del Tesoro); y el fin de la compra neta de dólares en el mercado de cambios. El grifo de la emisión para financiar al sector público no financiero (SPNF) ya se había cerrado en la Fase 1 del programa en la medida que, en el primer semestre del año, hubo superávit fiscal.

El gobierno se jugó todos los boletos a profundizar su plan inicial sin levar el ancla, es decir, manteniendo intacta la trayectoria del tipo de cambio oficial a un ritmo de depreciación del 2% mensual y planteando la eliminación del cepo cuando ésta pueda hacerse sin sobresaltos.

¿Puede el programa de déficit cero-emisión cero-devaluación 2% conseguir los objetivos que se plantea? Por cierto, que sí. Pero de no ser así, el gobierno podrá optar por rectificar el rumbo con rapidez y flexibilidad. Aún hay tiempo, pero es una carrera contra el tiempo si se quieren preservar y potenciar los formidables logros macroeconómicos de la Fase 1 del plan. Que, es justo reconocer, se obtuvieron con un enorme sacrificio de la ciudadanía que vio caer de manera significativa sus ingresos.

En el análisis que sigue: (1) se repasa la Fase 1 del Plan de Estabilización y sus logros; (2) los motivos que fundamentan la Fase 2 del plan; (3) los pilares de la Fase 2 del Plan de Estabilización; y (4) el futuro del Plan de Estabilización si el gobierno tiene éxito en lograr rápidamente los objetivos que se propone con el lanzamiento de la Fase 2 y las opciones que se le plantean si así no ocurre.

1. Plan de Estabilización: Fase 1[2]

La Fase 1 del plan de estabilización del gobierno del presidente Javier Milei comienza a pocos días de asumir el cargo, el pasado 10 de diciembre de 2023. Estos fueron los ingredientes esenciales:

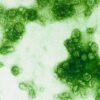

- Licuación y estabilización. Devaluación del 100% del tipo de cambio oficial (con ajuste simultáneo de las tarifas de los servicios públicos y la liberalización de precios controlados; salto en el nivel de precios (el IPC se duplicó en apenas cinco meses); estabilización utilizando el tipo de cambio oficial como ancla nominal (devaluación preanunciada del 2% mensual); mantenimiento de los controles de cambio, el llamado cepo en Argentina (que a los efectos prácticos, desempeñan parcialmente el papel que tendrían las reservas internacionales que el Banco Central de la República Argentina (BCRA) no tiene para fijar el tipo de cambio) (Figuras 1a y 1b).

- Severa contracción monetaria. El salto en el nivel de precios redujo drásticamente la cantidad real de dinero generando una fuerte iliquidez (Figura 1c). Esta iliquidez puede observarse en el salto dramático que se produjo en el spread entre la tasa de interés que cobran los bancos por préstamos personales y la tasa de los pasivos remunerados del BCRA. Este spread, que mide el coste de oportunidad de mantener dinero líquido, pasó de un promedio de dos puntos porcentuales (200 puntos básicos) en noviembre 2023, a un promedio de 30 puntos porcentuales (3.000 puntos básicos) entre diciembre y abril de 2024 (Figura 1d).

La severa contracción de la liquidez en moneda nacional no sólo llevó a los mercados a venderle dólares al BCRA para hacerse con pesos, sino que le posibilitó al BCRA emitir (su ahora escasa y revalorizada) liquidez en moneda nacional a tasas sustantivamente menores.

- Reducción drástica de la tasa de interés sobre los pasivos remunerados del BCRA y de los pagos de interés sobre esos pasivos remunerados (Figuras 1e y 1f).

- Severo ajuste fiscal. El ajuste en el sector público no financiero fue del5,5% del PIB y se logró en tiempo récord. El salto en el nivel de precios hizo posible una reducción real del gasto primario mayor al 30% y alcanzar un superávit primario en el primer semestre del año (Figura 1g)

- Emisión monetaria sólo para compra de dólares. La combinación de política fiscal y monetaria contractiva hizo que en el primer semestre del año el BCRA sólo emitiera para comprar dólares. Esto se debió a que no fue necesario emitir para financiar al sector público no financiero (SPNF) gracias al superávit fiscal y a que el BCRA absorbió pesos.

Los resultados no se hicieron esperar:

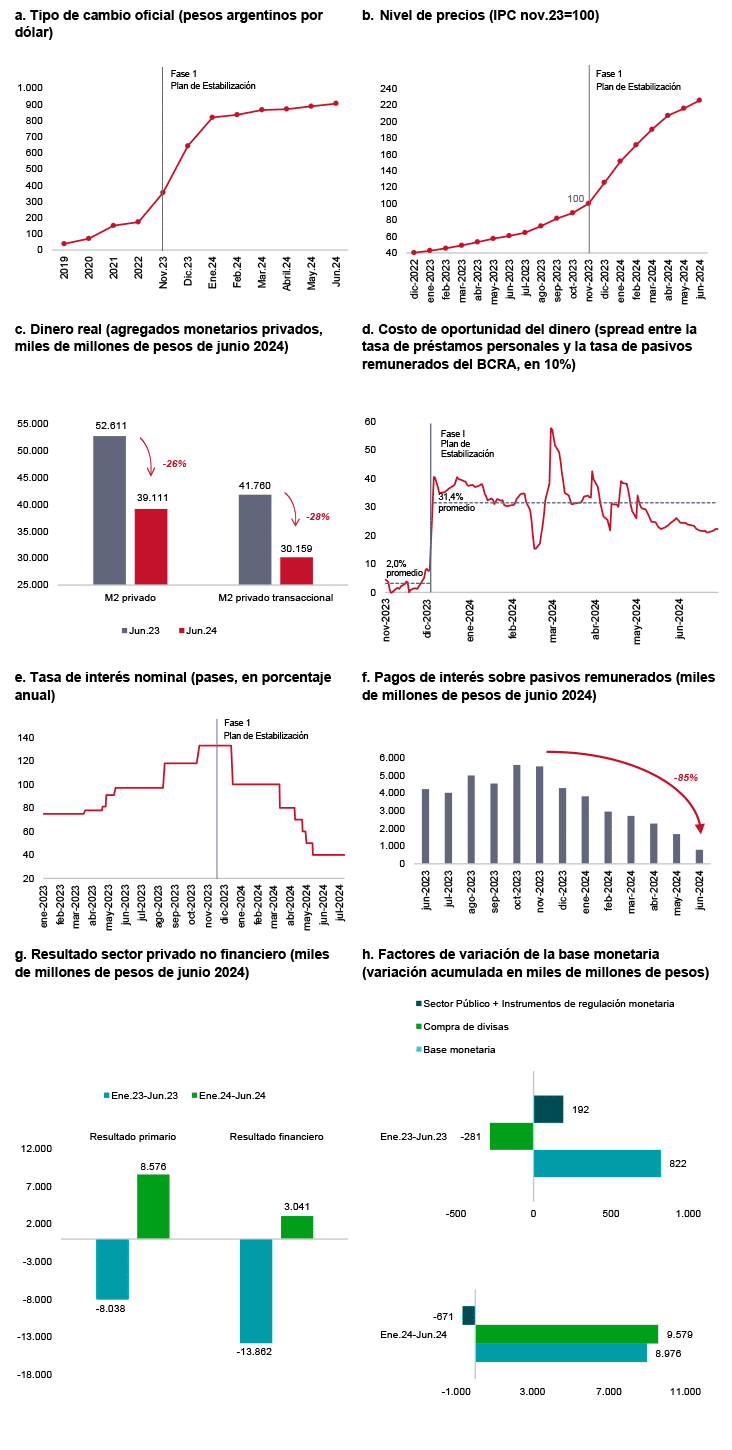

- se estabiliza el dólar paralelo y se reduce la brecha con el oficial (Figuras 2a y 2b);

- se incrementa sustantivamente la compra de dólares por parte del BCRA, aumentan las reservas internacionales y se reduce el riesgo país (Figuras 2c y 2d);

- se reduce significativamente la inflación a un ritmo mucho mayor al esperado por el mercado y la economía experimenta una fuerte contracción económica (Figuras 2e y 2f).

Figura 1. Pilares del Plan de Estabilización, Fase 1

Figura 2. Desempeño macroeconómico durante la Fase 1 del Plan de Estabilización

2. Fase 2: preámbulo

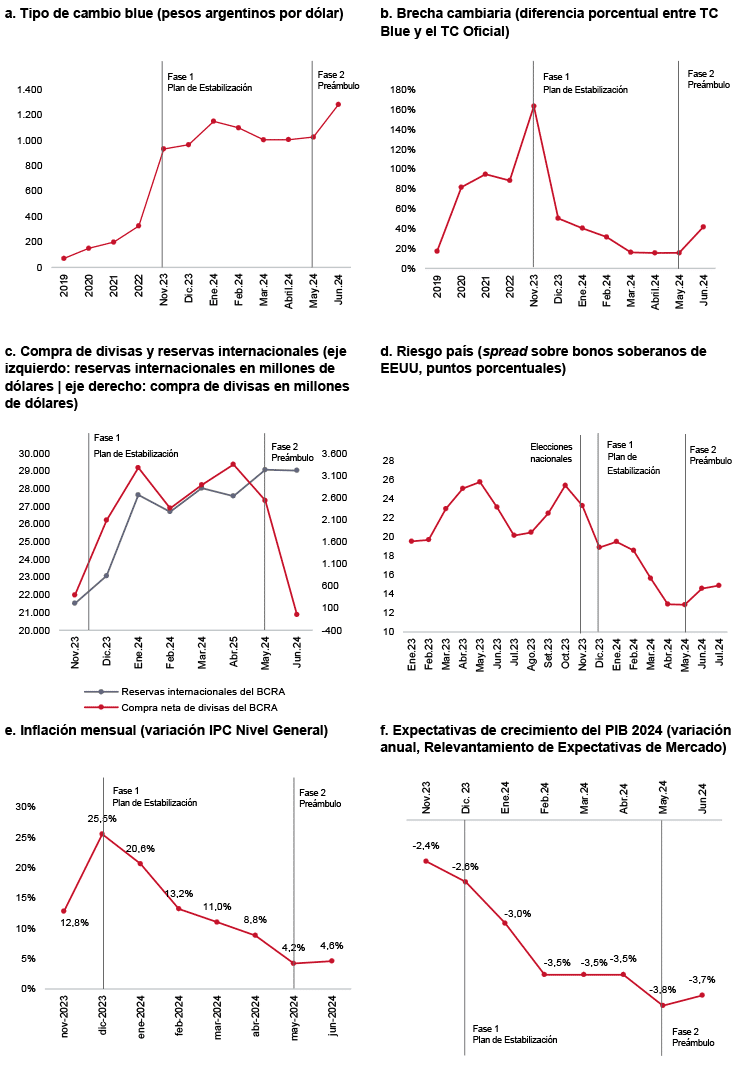

A pesar del éxito inicial del programa, aún persiste una importante divergencia entre:

- La trayectoria del tipo de cambio oficial esperada por el mercado y el 2% mensual anunciado por el gobierno (Figuras 3a y 3b).

- La inflación esperada por el mercado y la implícita en el programa del gobierno (2% mensual más la inflación internacional), (Figura 3c).

- La trayectoria del tipo de cambio real que resulta de una devaluación del 2% mensual y de una tasa de inflación superior a la devaluación y la trayectoria que el mercado interpreta que sería necesaria para acumular las reservas internacionales que Argentina necesita para levantar el cepo, bajar el riesgo país, recuperar el crédito internacional, promover el ingreso de capitales para inversiones en sectores estratégicos y para posibilitar una recuperación de la economía y un nuevo acuerdo con el FMI (Figuras 3d, 3e y 3f).

Alinear las expectativas del mercado con el programa oficial en esas tres variables clave (tipo de cambio, inflación y reservas internacionales) fue el motivo que llevó al gobierno a pasar a la ofensiva anunciando la Fase 2 del programa de estabilización a finales de junio y a complementarlo con medidas adicionales unos días después.[3]

Figura 3. Preámbulo Fase 2: pautas del gobierno y expectativas del mercado

3. Fase 2: los pilares

Los ingredientes esenciales de la Fase 2 del Plan de Estabilización son los siguientes:

- Reafirmación del compromiso con el equilibrio fiscal alcanzado en la Fase 1.

- Mantenimiento del 2% de devaluación mensual y del cepo (que se eliminará apenas las circunstancias permitan hacerlo sin sobresaltos).

- Cierre de todas las fuentes de remanentes de emisión monetaria por parte del BCRA:

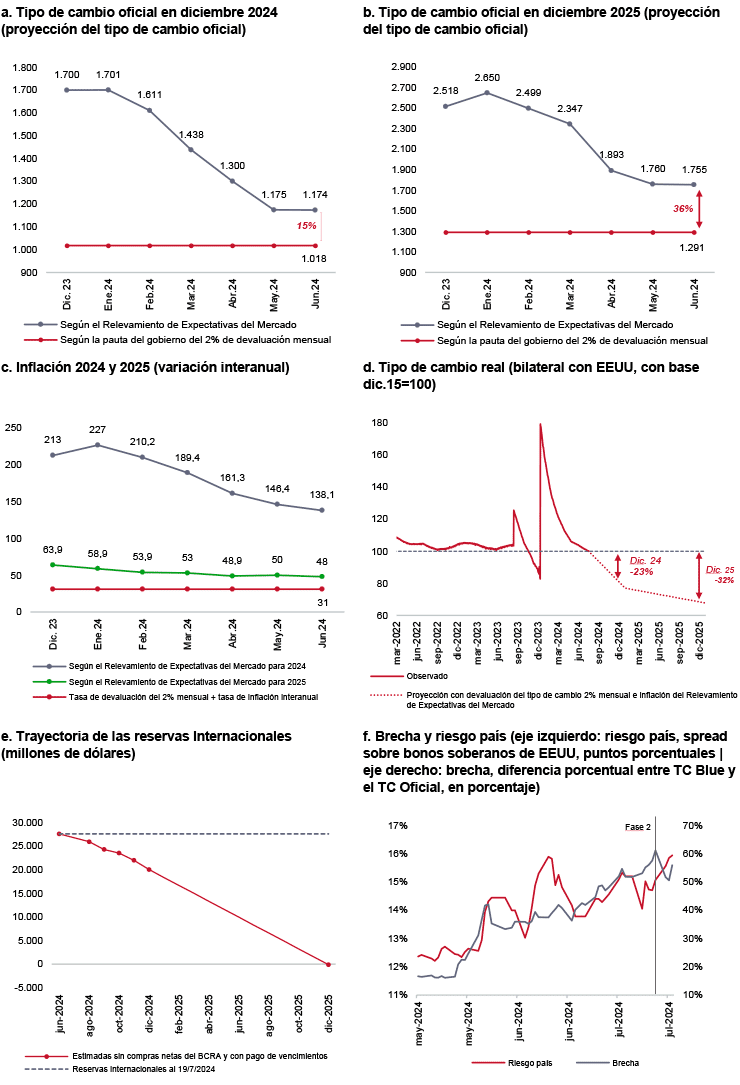

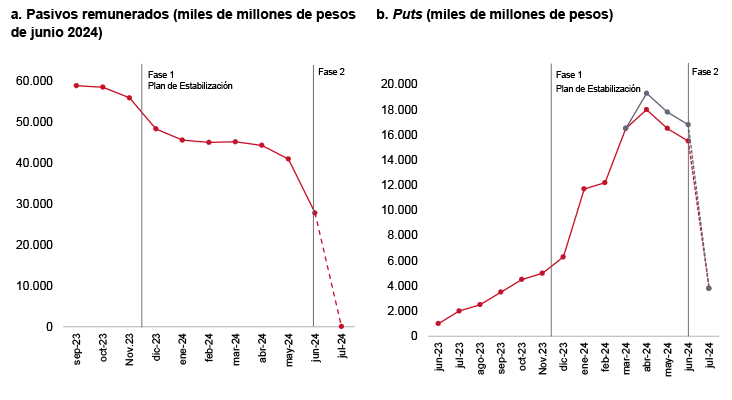

- Eliminación de pases remunerados (Figura 4a)

Los pasivos remunerados del BCRA fueron canjeados por Letras del Tesoro (letras del Tesoro capitalizables en pesos –LECAP– y letras fiscales de liquidez –LEFI–), transfiriendo la responsabilidad del pago de intereses y capital al Tesoro Nacional.

En el caso de las LEFI, las entidades financieras tendrán acceso a la ventanilla del BCRA a través de la cual podrán comprar o vender diariamente lasLEFIpara gestionar la liquidez. La tasa de interés resultante de las licitaciones diarias de LEFI será la tasa de referencia de política monetaria del BCRA.

El objetivo de esta medida es desactivar una fuente automática de emisión monetaria (los pagos de interés sobre los pasivos del BCRA) y restablecer la independencia del BCRA para fijar la tasa de política monetaria.

El traspaso de los intereses del BCRA al Tesoro será del orden del 0,5% del PIB, lo que exigirá un esfuerzo fiscal adicional para cubrir esas erogaciones sin emisión monetaria.

- Recompra de puts (Figura 4b)

Los puts en poder del sistema financiero constituían una espada de Damocles sobre la emisión monetaria del BCRA que planteó a los bancos una recompra voluntaria que le permitió extinguir casi el 80% del stock de puts.

El poseedor de un put tiene del derecho a vender (aunque no la obligación) Letras del Tesoro al BCRA a un precio y durante un plazo predeterminado si su valor cae por debajo de precio establecido en el contrato put. Para tener una idea de magnitudes previo a la operación de canje voluntario, si todos los bancos simultáneamente ejercieran su derecho (algo que pueden hacer en cualquier momento dentro del plazo establecido en el contrato put) el BCRA habría tenido que emitir el equivalente a una base monetaria entera.

Desactivar esta bomba de tiempo fue el objetivo fundamental de esta medida.

- Esterilización de las compras de dólares en el mercado de cambios

La emisión de pesos que el BCRA realice por la compra de dólares en el mercado de cambios oficial será esterilizada mediante la venta de dólares a un precio más alto en el mercado de Contado con Liquidación (CCL) (que tiene una cotización similar a la del dólar paralelo).[4] La cantidad de dólares vendidos en la operación de esterilización será menor a la comprada, por lo que en el margen las reservas del BCRA aumentarán como resultado neto de su intervención en el mercado de cambios.

El objetivo de esta medida es asegurar que los pesos emitidos por el BCRA para comprar dólares en el mercado oficial no se vuelquen a comprar dólares en el mercado paralelo y resulten en un aumento del tipo de cambio paralelo y una ampliación de la brecha.

Figura 4. Plan de Estabilización: Fase 2

La lógica de esta fase del plan de estabilización es la siguiente: apuntalado en el superávit fiscal y en el desmantelamiento de otras fuentes de emisión monetaria por parte del BCRA, el gobierno aspira convencer al mercado de que no habrá devaluación en salto del dólar oficial por la vía de congelar la emisión de pesos, hacer que el peso se convierta en un bien escaso, forzar la venta de dólares para atender las necesidades de liquidez en pesos y así lograr la convergencia entre el dólar paralelo y el oficial (desde arriba hacia abajo) hasta reducir la brecha entre el paralelo y el oficial a un nivel lo suficientemente bajo como para unificar el mercado de cambios y eliminar el cepo.

Simultáneamente, la Fase 2 del plan se plantea que la restricción monetaria provoque una rápida convergencia de la inflación a un nivel de 2,2% mensual, consistente con la pauta de devaluación de dólar oficial más la inflación internacional.

4. El futuro del plan de estabilización: tres escenarios

El éxito de la Fase 2 del Plan de Estabilización se basa en dos pilares fundamentales: el equilibrio fiscal y la acumulación de reservas internacionales (que Argentina necesita y hoy no tiene). Se identifican dos escenarios polares: uno virtuoso y otro complejo con resultados contrapuestos. Además, existe un tercer escenario, que implica ajustes al plan original, pero que permitiría recuperar el escenario virtuoso.

Estos escenarios resultan de analizar dos visiones contrapuestas sobre la política cambiaria: la anunciada por el gobierno y la que el mercado entiende es necesaria para sostener el equilibrio fiscal y acumular reservas.

Un desenlace posible es que el gobierno a través de sus acciones “convenza” al mercado de que la actual política cambiaria es consistente con esos dos objetivos (escenario virtuoso).

Otro desenlace posible es que el mercado entienda que la actual trayectoria del tipo de cambio es incompatible con esos objetivos y que el gobierno insista en mantener su política cambiaria (escenario complejo).

Por último, y en la medida que el gobierno no logre convencer al mercado que esos objetivos son alcanzables con la trayectoria cambiaria actual, opte por ajustar la trayectoria cambiaria (escenario con retoques).

Lo complejo e inusual de la situación actual hace virtualmente imposible saber de antemano cuál de los escenarios terminará despuntando. Depende de factores muy difíciles de medir, como por ejemplo cuál es la demanda de liquidez en pesos del sector privado en esta fase de transición y la correspondiente necesidad de vender o no dólares a medida que el gobierno reduce la liquidez en pesos.

En este marco de incertidumbre cualquiera de los tres escenarios es posible. Aunque claramente el escenario con retoques domina al escenario complejo.

Y es este marco de incertidumbre el que explica que el gobierno haya optado, con acierto, por mantener su programa en la Fase 2, para luego evaluar los resultados. Y con esas cartas a la vista ratificar o modificar el rumbo, es decir, cuando se revele la información necesaria para determinar si se trata de un problema de alinear expectativas como cree el gobierno (escenario virtuoso) o si hay algún fundamento que debe ajustarse, como por ejemplo la trayectoria del tipo de cambio (escenario con retoques), como parece creer el mercado.

En política económica, la de verdad no la de escritorio, no se puede andar dando bandazos a la mínima dificultad. Persistir no siempre es sinónimo de tozudez o dogmatismo, sino la respuesta óptima cuando hay que tomar decisiones con información imperfecta e incertidumbre sobre cuál es la realidad subyacente en la que la política económica opera y en un contexto en que las expectativas pueden fácilmente desanclarse.

4.1. El escenario virtuoso: redoblando la apuesta

En el escenario virtuoso, el gobierno logra su objetivo: apoyado en el superávit fiscal y el apretón monetario, finalmente convence al mercado de que no habrá devaluación en salto del dólar oficial, la venta de dólares para atender las necesidades de liquidez en pesos se acelera, se reduce la brecha hasta un nivel lo suficientemente bajo como para unificar el mercado de cambios y levantar el cepo sin sobresaltos.

La eliminación del cepo estimula el ingreso de capitales que se presume están esperando su eliminación para realizar inversiones en sectores clave de la economía, en parte amparados en el Régimen de Incentivo para Grandes Inversiones recientemente aprobado por ley. Esto propicia una recuperación (y remonetización) de la economía, lo cual resulta en una acumulación de reservas internacionales que reduce el riesgo de refinanciación de los vencimientos de deuda en dólares y el riesgo país.[5]

4.2. El escenario complejo: un programa insostenible, no se podrá sostener

En el escenario complejo, el gobierno no logra su objetivo de forma más o menos inmediata, pero insiste en mantener la política cambiaria. En este escenario el mercado no cree que la trayectoria actual del tipo de cambio es consistente con la acumulación de reservas y, a pesar de la restricción de la oferta de pesos, no hay venta de dólares (lo que implica una caída en la demanda real de dinero). La brecha no se reduce a niveles compatibles con la unificación del mercado de cambios y la eliminación del cepo, el ingreso de capitales no se materializa, las reservas internacionales siguen cayendo, el riesgo de refinanciación de los vencimientos de deuda en dólares aumenta y también lo hace el riesgo país, la economía no se recupera (y ni se remonetiza).

Es un hecho usual en los planes de estabilización que el precio a pagar para conquistar la credibilidad de los mercados sea una recesión más prolongada y profunda de la que sería necesaria si hubiera credibilidad perfecta en los anuncios del gobierno.

Sin embargo, en este caso concreto, una recesión más prolongada y profunda no es neutra: con el paso del tiempo y sin una recuperación visible de la economía, el capital político que aún preserva el gobierno y la tolerancia social que hasta ahora ha desplegado la ciudadanía a pesar del brutal ajuste fiscal y la caída de los ingresos, puede deshilacharse, poniendo en entredicho la piedra fundamental de todo el esquema: el equilibrio fiscal. Si las presiones políticas y sociales hacen inviable sostener el equilibrio fiscal, el esquema se desmorona desde sus cimientos.

4.3. El escenario con retoques: si Mahoma no va a la montaña…

Si la estrategia no da los resultados buscados en forma más o menos inmediata, el gobierno puede optar por cambiar el rumbo antes de que el capital político y la tolerancia social se vean socavadas y el equilibrio fiscal comprometido.

En tal caso, el gobierno tendrá que unificar el mercado de cambios (e idealmente, levantar el cepo al tiempo que lo hace) pero de abajo hacia arriba: devaluando el tipo de cambio oficial para unificarlo con el paralelo, y asegurando una trayectoria del tipo de cambio consistente con la acumulación de reservas. Lo que implica que el BCRA deberá comprar dólares en el mercado al tipo de cambio unificado, a la vez que mantiene el equilibrio fiscal y la política monetaria contractiva.

Esta estrategia no está exenta de riesgos en la medida que habrá un retroceso temporario en el proceso de caída de la inflación y las expectativas, de inflación y tipo de cambio, pueden fácilmente desanclarse.

Una forma de amortiguar esos riesgos es cerrando un nuevo acuerdo con el FMI que ayude a blindar el programa y al control de expectativas. Dicen que el tango se baila de a dos, sería incomprensible que, en un escenario como éste, el FMI no le diera un nuevo programa a Argentina.

Conclusiones

Con el lanzamiento de la Fase 2 del Plan de Estabilización, el gobierno muestra consistencia con la estrategia de estabilización que ha llevado a cabo hasta ahora, apoyándose en el superávit fiscal y una fuerte restricción monetaria para intentar llevarla a buen puerto. El objetivo: persuadir al mercado de que no habrá una devaluación en salto del dólar oficial y, en el caso de lograrlo, precipitar la venta de dólares, la convergencia del dólar paralelo con el oficial (desde el paralelo hacia el oficial), la unificación del mercado cambiario y el levantamiento del cepo, ingresos de capitales para la realización de inversiones estratégicas, aumento de las reservas, reducción del riesgo país y la recuperación (y remonetización) de la economía.

¿Puede el programa de déficit cero-emisión cero-devaluación 2% conseguir los objetivos que se plantea? Por cierto, que sí. Pero si la Fase 2 del plan no funciona de acuerdo a lo esperado y el mercado no se convence que la actual trayectoria del tipo de cambio oficial es sostenible, la brecha cambiaria no se cierra ni en la magnitud ni a la velocidad necesarias, el riesgo país no cede, el gobierno puede optar por rectificar el rumbo cambiario con flexibilidad devaluando el dólar oficial para unificarlo con el paralelo (desde el oficial hacia el paralelo), considerar levantar el cepo al tiempo que lo hace y asegurar una trayectoria del tipo de cambio unificado consistente con un aumento de las reservas internacionales, para bajar el riesgo país, y facilitar una recuperación de la economía.

Hacer esto último de manera efectiva y hacerlo a tiempo (para evitar que el capital político y la tolerancia social al ajuste fiscal se debilite y pueda comprometer el equilibrio fiscal) va a requerir de la capacidad de adaptarse rápidamente a las circunstancias y de una precisión quirúrgica para hacer lo necesario sin desestabilizar las expectativas sobre el tipo de cambio y la inflación. Una forma de amortiguar esos riesgos es cerrar un nuevo acuerdo con el FMI que ayude a blindar el programa y al control de expectativas (sería incomprensible que, en un escenario como éste, el FMI no le diera un nuevo programa a Argentina). Todo lo cual está al alcance de un equipo económico que, en circunstancias enormemente complejas, ha operado hasta ahora con destreza, pragmatismo y decisión.

Este marco de incertidumbre es el que explica que el gobierno haya optado, con acierto, por mantener su programa en la Fase 2, para luego evaluar los resultados. Y con esas cartas a la vista ratificar o modificar el rumbo, es decir, tomar esa decisión una vez que se revele la información necesaria para determinar si se trata de un problema de alinear las expectativas del mercado con las del programa económico, tal como cree el gobierno (escenario virtuoso), o si hay algún fundamento que debe ajustarse, como por ejemplo la trayectoria del tipo de cambio (escenario con retoques), como parece creer el mercado.

En política económica, la de verdad no la de escritorio, no se puede ir dando bandazos a la mínima dificultad. Persistir no siempre es sinónimo de tozudez o dogmatismo, sino la respuesta óptima cuando hay que tomar decisiones con información imperfecta e incertidumbre sobre cuál es la realidad subyacente en la que la política económica opera y en un contexto en que las expectativas pueden fácilmente desanclarse.

[1] El agradecimiento de los autores a Pablo Ottonello, que leyó la primera versión de este análisis y con quien se mantuvo un intercambio muy estimulante que contribuyó a enriquecerlo.

[2] Para una descripción detallada de las políticas llevadas a cabo en la Fase 1 y Fase 2 del Plan de Estabilización ver “El BCRA inauguró un marco monetario orientado a consolidar la estabilidad de precios”,Gerencia de Comunicación Estratégica, BCRA.

[3] Al desalineamiento entre las expectativas del mercado y la pauta oficial, se sumó la “distensión” monetaria de los meses de mayo y junio (los primeros en que no sólo la compra de dólares fue una fuente de emisión del BCRA y en los que liquidez en pesos se hizo más abundante), la subida del dólar paralelo, un compás de espera en las compras de dólares, pérdida de reservas internacionales y aumento en el riesgo país.

[4] El BCRA estima esta esterilización en 2,5 billones de pesos y podrá manejarla con discrecionalidad.

[5] El Régimen de Incentivo para Grandes Inversiones (RIGI) es una iniciativa destinada a atraer grandes inversiones tanto nacionales como extranjeras en sectores clave de la economía argentina: minería, gas y petróleo, energías renovables, agroindustria y tecnología. Ofrece una serie de beneficios fiscales, aduaneros y cambiarios para promover proyectos de gran envergadura.