Tema

Este análisis desentraña los elementos clave de la compleja ingeniería de la política monetaria y cambiaria del plan de estabilización de Argentina, así como sus logros y desafíos.

Resumen

La política monetaria-cambiaria del plan de estabilización argentino, aplicada bajo el gobierno de Javier Milei, representa una compleja obra de ingeniería financiera. Este esquema combina un tipo de cambio oficial predeterminado (con un ritmo de devaluación mensual preanunciado del 2%), con un tipo de cambio flotante en el mercado paralelo (blue). También integra el uso de herramientas tradicionales de política monetaria como la tasa de interés y metas de emisión monetaria, con el control de cambios (“cepo”) y la intervención en el mercado de cambios blue.

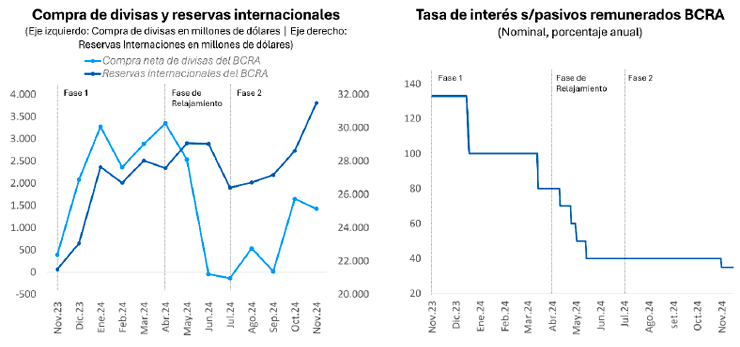

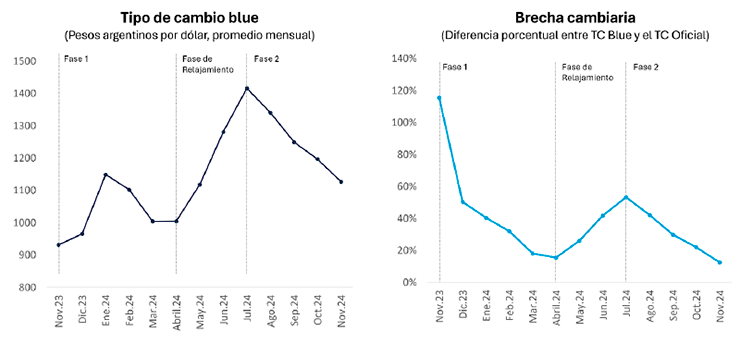

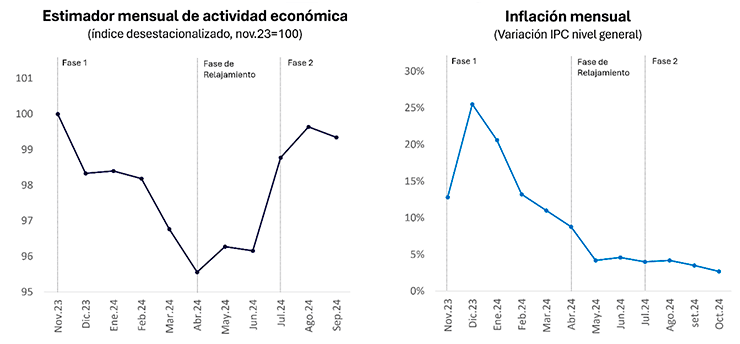

El plan se ha ejecutado en tres fases principales: (a) una fase inicial de severa contracción monetaria (diciembre 2023-abril 2024) en la que se redujo la liquidez, aumentaron las compras de dólares y las reservas del Banco Central de la República Argentina (BCRA), se estabilizó el tipo de cambio blue y disminuyó la brecha con el oficial; (b) una fase de relajamiento monetario (abril-julio 2024) que impulsó una incipiente reactivación en la actividad económica pero en la que se amplió nuevamente la brecha cambiaria entre el dólar paralelo y el oficial, y se redujeron a un monto insignificante las compras de dólares del BCRA; y (c) una fase en la que se pone freno a la expansión monetaria (julio-octubre 2024), se reduce la brecha cambiaria casi a cero y se fortalecen las reservas internacionales.

Los logros del plan han sido significativos: alineación de expectativas de devaluación con la pauta del BCRA, la casi eliminación de la brecha, acumulación de reservas internacionales y una fuerte desaceleración de la inflación sistemáticamente por debajo de las expectativas de mercado. Estos avances no se lograron sin costes: hubo una fuerte caída de los ingresos y una contracción inicial de la actividad económica (un efecto habitual en programas de estabilización que comienzan con una severa restricción monetaria) que tuvieron como resultado un aumento significativo en los niveles de pobreza.

El desafío ahora es desmontar el control de cambios y avanzar hacia un régimen monetario-cambiario que permita consolidar los logros alcanzados, avanzar en la normalización de la economía e impulsar una recuperación vigorosa. La efectividad del esquema monetario-cambiario híbrido del plan de estabilización tanto para anclar las expectativas del mercado como por su efecto sobre las principales variables macroeconómicas, nos ofrece pistas sobre el régimen monetario-cambiario post-cepo.

Análisis

Se podrá discutir si el ajuste fiscal del gobierno de Milei fue producto de la licuación (un aumento de los gastos nominales por debajo del aumento en el nivel de precios) o de la “motosierra”; se podrá discutir si el ajuste fiscal es sostenible o no en el tiempo; se podrá discutir si los intereses de las letras del Tesoro están correctamente imputados (en la medida que las Letras del Tesoro Capitalizables – LECAP rentabilizan los intereses y éstos no se registran en el resultado fiscal). Todo puede discutirse y, para no perder la costumbre, los economistas por cierto lo hacen. Sin embargo, la gran ventaja de las cuentas fiscales es que son pura aritmética: gastos – ingresos = resultado fiscal.

No ocurre así con la política monetaria. Incluso en un contexto sin tipos de cambio múltiples, sin controles de cambios y de capitales, en ausencia de dolarización y de una economía bimonetaria de facto, en ausencia de un Banco Central que paga interés por los pasivos que emite (o los paga el Tesoro y el Banco Central le asegura liquidez a los títulos que el Tesoro emite), la política monetaria es uno de los temas más complejos de entender, describir y analizar de la macroeconomía.

Complejo sí, en ausencia de todo lo anterior. Pero resulta que Argentina lo tiene todo. Por lo que el propósito de este análisis es intentar desentrañar la política monetario-cambiaria del plan de estabilización del gobierno de Milei en sus elementos esenciales y analizar su impacto en las principales variables macroeconómicas y financieras.

1. Anclas nominales

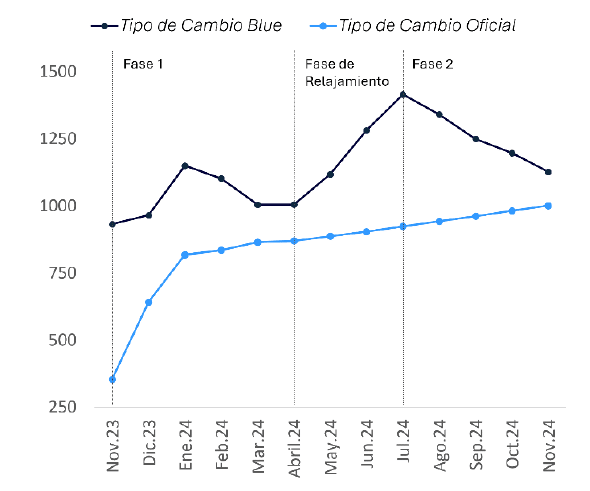

El ancla nominal del plan de estabilización argentino es un esquema híbrido que combina elementos de un régimen de tipo de cambio predeterminado y de tipo de cambio flotante, con un suelo predeterminado y, a partir de ese suelo, un régimen de flotación sin techo explícito (Figura 1).

El tipo de cambio oficial es predeterminado con un ritmo de devaluación preanunciado del 2% mensual y controles de cambios(el llamado “cepo” en Argentina). Al tipo de cambio predeterminado el BCRA se compromete a comprar todos los dólares que le vendan, fijando así un suelo para la paridad entre el tipo de cambio oficial y el dólar. Al comprometerse a comprar todos los dólares que se le ofrezcan al tipo de cambio oficial predeterminado, el BCRA está obligado a emitir moneda nacional para satisfacer esa demanda si el mercado demanda pesos y vende dólares al BCRA para procurárselos.

Sin embargo, el BCRA no se compromete a vender todos los dólares que le demanden al tipo de cambio oficial, tal como sería el caso habitual en un régimen de tipo de cambio predeterminado. Esto se debe a que el BCRA no cuenta con reservas suficientes para fijar efectivamente el tipo de cambio oficial sin recurrir al racionamiento de la demanda de dólares (por importaciones de bienes y servicios) y sin forzar a los exportadores a vender sus dólares al BCRA al tipo de cambio oficial. El mantenimiento de los controles de cambio cumple así el papel que desempeñarían las reservas internacionales en un régimen de tipo de cambio predeterminado sin controles de cambio.

Figura 1. Régimen cambiario híbrido, 2023-2024 (cotización promedio mensual, peso argentino/US$)

Con una flotación del tipo de cambio desde el suelo establecido para el oficial y sin fijar un techo explícito, la paridad con el dólar dentro del rango de variación queda determinada en el mercado y se conoce como el tipo de cambio blue.

Los instrumentos de control monetario con los que cuenta el BCRA en el rango de flotación del tipo de cambio son los siguientes:

- Intervención en el mercado blue de cambios: el BCRA puede vender (comprar) dólares en este mercado para retirar (inyectar) pesos en circulación.

- Tasa de interés del BCRA sobre los instrumentos de control de la liquidez (LeFi): el BCRA puede aumentar (bajar) esta tasa para retirar (inyectar) pesos en circulación.

- Control de cambios:en el rango de flotación, los controles de cambio buscan evitar que los stocks acumulados (y, en principio, no deseados) en moneda nacional, principalmente por utilidades generadas en vigencia del cepo, puedan súbitamente convertirse al tipo de cambio oficial para ser girados al exterior.

Estos instrumentos de regulación monetaria en el rango de flotación del tipo de cambio le permiten al BCRA controlar la liquidez de la economía (e incluso fijar una meta cuantitativa para la base monetaria).

2. Política monetaria: impacto sobre las variables macroeconómicas y financieras

Desde el lanzamiento del plan de estabilización, la política monetaria del BCRA pasó por tres fases bien nítidas:

- Fase 1: caracterizada por una severa contracción de la liquidez de la economía (diciembre 2023-abril 2024).

- Fase intermedia: de relajamiento monetario y expansión de la liquidez (abril-julio 2024).

- Fase 2: de un frenazo súbito en el ritmo de expansión monetaria (julio-octubre 2024).

Analizamos a continuación el efecto de la política monetaria sobre un grupo clave de variables macroeconómicas: tipo de cambio blue, brecha cambiaria, reservas internacionales, inflación y nivel de actividad económica.

3. Fase 1: devaluación, licuación y contracción de la liquidez (diciembre 2023-abril 2024)

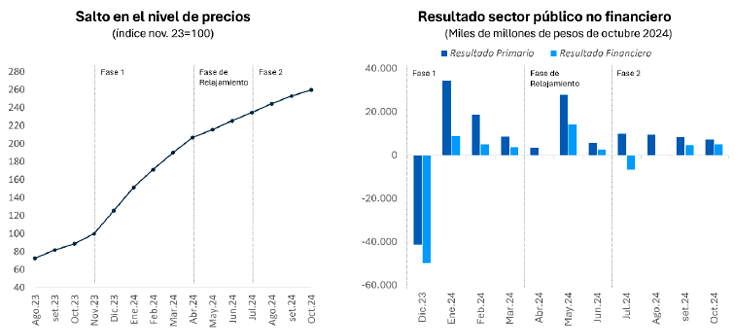

El plan de estabilización se inicia en diciembre de 2023, a pocos días de la asunción del presidente Milei, con una devaluación del 100% del tipo de cambio oficial, un ajuste simultáneo de las tarifas de los servicios públicos y la liberalización de precios controlados. Estas medidas provocaron un salto en el nivel de precios: el IPC se duplicó en apenas cinco meses, entre diciembre de 2023 y abril de 2024 (Figura 2).

Como muestra la Figura 2, a estos ajustes de precios se sumó un severísimo ajuste fiscal (facilitado en parte por la licuación del gasto primario como consecuencia del salto en el nivel de precios). Como resultado, el balance fiscal del sector público no financiero pasó de un déficit anual de casi 5% del PIB en el año 2023 (Milei asume el cargo el 10 de diciembre de 2023) a un superávit en enero del 2024 que se ha mantenido hasta la fecha (y que los mercados esperan se mantenga en 2025).

Figura 2. Salto en el nivel del precios y ajuste fiscal, 2023-2024

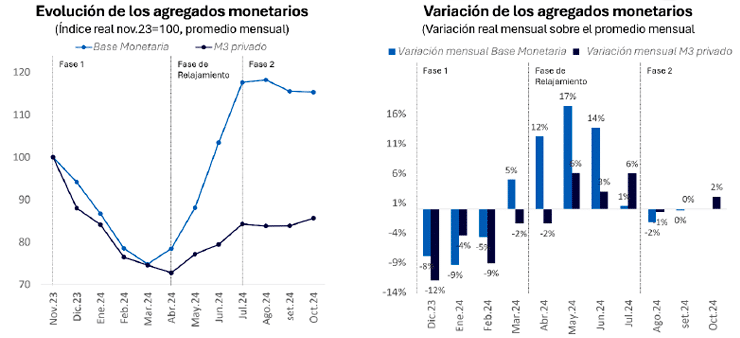

El salto en el nivel de precios también redujo drásticamente la liquidez de la economía. Entre diciembre de 2023 y abril de 2024, el dinero primario del BCRA (base monetaria) se redujo en un 35% en términos reales y el dinero secundario (medido por el M3) en un 27% (Figura 3).

Figura 3. Liquidez de la economía, 2023-2024

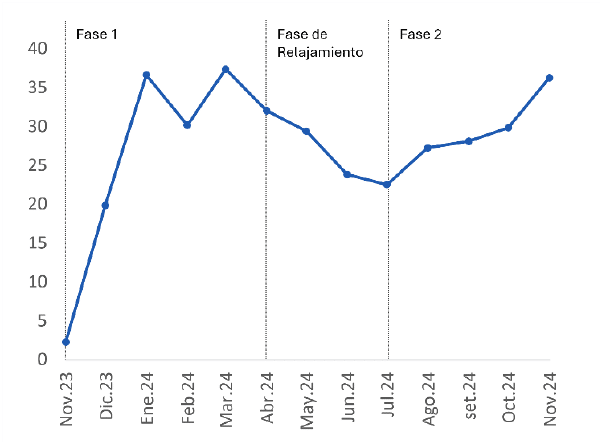

Esta contracción de la liquidez precipitó un salto dramático en el coste de oportunidad de mantener dinero líquido (a nuestro criterio, la medida conceptualmente correcta de medir la situación de liquidez del mercado).[1] El spread entre la tasa de interés que cobran los bancos por préstamos personales y la tasa de los instrumentos de regulación de la liquidez del BCRA pasó de un promedio de dos puntos porcentuales (200 puntos básicos) en noviembre 2023 a un promedio de 30 puntos porcentuales (3.000 puntos básicos) entre diciembre y abril de 2024.

Figura 4. Coste de oportunidad del dinero, 2023-2024 (spread entre la tasa de préstamos personales y la tasa de pasivos remunerados del BCRA, en %)

La severa contracción de la liquidez en moneda nacional no sólo llevó a los mercados a venderle dólares al BCRA para hacerse con pesos, lo que resultó en una ganancia muy significativa de reservas internacionales durante esta primera fase del plan (las reservas brutas subieron de 22.000 millones de dólares en noviembre de 2023 a 28.000 millones en abril de 2024, un incremento del 28%), sino que también le permitió al BCRA bajar la tasa de interés que en ese momento pagaba sobre sus pasivos remunerados (de 133% nominal anual a 80% entre diciembre de 2023 y abril de 2024). Esta bajada fue posible en la medida que la ahora escasa liquidez del BCRA, de la cual los pasivos remunerados del BCRA son una parte, se tornó más valiosa.

Figura 5. Reservas internacionales y tasa de interés del BCRA, 2023-2024

La fuerte iliquidez de la economía resultó en una estabilización del tipo de cambio blue y una fuerte reducción de la brecha cambiaria entre el dólar blue y el oficial, que pasó de un promedio del 120% en noviembre de 2023 al 20% en abril de 2024.

Figura 6. Tipo de cambio blue y brecha, 2023-2024

Por su parte, la política fiscal y monetaria contractiva precipitó una fuerte caída de la actividad económica y de la tasa de inflación. El Estimador Mensual de la Actividad Económica (EMAE), un indicador que permite anticipar las tasas de variación del PIB trimestral, cayó un 4% entre noviembre 2023 y abril 2024, en tanto que la inflación pasó de un 13% en noviembre de 2023 a un 4,2% mensual en mayo de 2024.

Figura 7. Resultados macroeconómicos, 2023-2024

4. Fase intermedia: aflojamiento monetario (abril-julio 2024)

Entre abril y julio de 2024, hubo un período de relajamiento monetario y de fuerte expansión de la liquidez, medida por la base monetaria y el M3 (Figura 3).

A ello pudo haber contribuido la rápida sucesión de reducciones en la tasa de interés del BCRA (que pasó del 80% nominal anual a fines de abril al 40% a mediados mayo de 2024) y el comienzo del canje de los pasivos remunerados del BCRA (pases) por LECAP, en la medida que la cancelación de los pases y la emisión de pesos correspondiente no estuvo perfectamente sincronizada con la absorción de esos pesos por vía de colocación del LECAP.

Lo cierto es que durante esta fase intermedia el coste de oportunidad de mantener dinero líquido se redujo en 10 puntos porcentuales (1.000 puntos básicos) y ese aflojamiento monetario tuvo como consecuencia una rápida subida del dólar paralelo (que alcanzó los 1.600 pesos por dólar en julio) y de la brecha (que repuntó hasta 60%), una abrupta caída a casi cero en las compras de dólares por parte del BCRA, un debilitamiento en la posición de reservas y un estancamiento en el proceso de reducción de la inflación que se mantuvo por encima del 4% hasta julio de 2024. Como contrapartida, este período de aflojamiento monetario coincide con el comienzo la de la recuperación en el nivel de actividad económica (Figuras 4 a 7).

5. Fase 2: “cierre de grifo”

El gobierno anunció la Fase 2 de su plan económico a fines de junio y la aplicó a lo largo del mes de julio. Además de reafirmar el compromiso con el equilibrio fiscal y ratificar el 2% de devaluación mensual del tipo de cambio oficial, el objetivo de las medidas de esta Fase 2 apuntó a una mayor restricción monetaria cerrando todas las fuentes remanentes de emisión:

- Eliminación de pasivos remunerados del BCRA que fueron canjeados por Letras del Tesoro (LECAP y LeFi), transfiriendo la responsabilidad del pago de intereses y del capital al Tesoro Nacional.

- Recompra del stock de puts en poder del sistema financiero que constituían una espada de Damocles sobre la emisión monetaria del BCRA.[2]

- Esterilización de la emisión de pesos que el BCRA realice por la compra de dólares en el mercado de cambios oficial mediante la venta de dólares en el mercado de Contado con Liquidación (CCL) (que tiene una cotización similar a la del dólar paralelo).[3]

El superávit fiscal, el cierre de todas las otras fuentes de emisión monetaria por parte del BCRA, y una tasa de interés de política monetaria elevada (40% al comienzo de la Fase 2, luego reducida al 35% y más recientemente al 32%) en relación con la pauta cambiaria del 2% mensual, que aseguran un rendimiento en dólares muy atractivo (a vía de ejemplo, una tasa de 35% nominal anual y una devaluación del oficial del 2% mensual, aseguran un rendimiento en dólares del 12% anual). Este conjunto de medidas detuvo por completo el crecimiento de la liquidez real, ya sea medida por la base monetaria o el M3 (Figura 3).

Las consecuencias del compás de espera en el crecimiento de la liquidez no se hicieron esperar: el coste de oportunidad de mantener dinero líquido subió casi 15 puntos porcentuales (1.500 puntos básicos) entre julio y octubre de 2024, el BCRA volvió a comprar de dólares en el mercado oficial y a ganar reservas internaciones (que ya superaron los 30.000 millones de dólares), el tipo de cambio blue cayó fuertemente hasta reducir la brecha con el oficial a cifras cercanas a cero, la inflación cayó por debajo del 4% mensual en septiembre y por debajo del 3% mensual en octubre, y el ritmo de expansión de la actividad económica se desaceleró a pesar de la expansión del crédito bancario al sector privado.

Sin negar la influencia de otras variables (la expectativa de un posible acuerdo con el Fondo Monetario Internacional – FMI, las tendencias en los mercados internaciones, etc.), esta breve historia monetario-cambiaria del plan de estabilización argentino sugiere que, apuntalada en un superávit fiscal, la política monetario-cambiaria ha sido efectiva tanto para anclar expectativas como para influir en variables macroeconómicas clave.

Conclusiones

La política monetario-cambiaria del plan de estabilización argentino es una compleja obra de ingeniería financiera que combina un tipo de cambio oficial predeterminado con un tipo de cambio flotante en el mercado paralelo o blue, que integra herramientas monetarias tradicionales como la tasa de interés del BCRA y metas de emisión monetaria con el control de cambios.

Este esquema, apuntalado por un superávit fiscal y una limpieza del balance del BCRA, ha logrado objetivos clave: alinear las expectativas de devaluación con la pauta del BCRA; reducir la brecha cambiaria entre el tipo de cambio paralelo y el oficial a casi cero; acumular reservas internacionales; y reducir drásticamente la inflación, superando consistentemente las proyecciones del mercado.

En contrapartida, estos logros implicaron costes: una reducción muy importante de los ingresos y una contracción inicial de la actividad económica (típica de programas de estabilización que arrancan con una severa contracción monetaria), que tuvieron como consecuencia un aumento en los niveles de pobreza.

El desafío ahora es desmontar el control de cambios y avanzar hacia un régimen monetario-cambiario que permita consolidar los logros alcanzados, avanzar en la normalización de la economía e impulsar una recuperación vigorosa. La efectividad del esquema monetario-cambiario híbrido del plan de estabilización, tanto para anclar expectativas del mercado como por su efecto en las principales variables macroeconómicas, nos ofrece pistas sobre el régimen monetario-cambiario post-cepo.

[1] Los autores agradecen a Pablo Ottonello haberles señalado este punto.

[2] El poseedor de un put tiene el derecho a vender (aunque no la obligación) Letras del Tesoro al BCRA a un precio y durante un plazo predeterminado si su valor cae por debajo del precio establecido en el contrato put. Para tener una idea de las magnitudes previa a la operación de canje voluntario, si todos los bancos simultáneamente ejercieran su derecho (algo que pueden hacer en cualquier momento dentro del plazo establecido en el contrato put) el BCRA habría tenido que emitir el equivalente a una base monetaria entera.

[3] Esta forma de esterilización el BCRA puede manejarla con discrecionalidad.