Tema

El Plan de Estabilización de Argentina entró en su fase decisiva. El Fondo Monetario Internacional debe desempeñar un papel central.

Resumen

Este es el momento decisivo para capitalizar los éxitos obtenidos hasta ahora por el plan de estabilización y el sacrificio que se le pidió a la ciudadanía, para poner a Argentina en el camino para erradicar el flagelo de la inflación, la inestabilidad macroeconómica y las crisis recurrentes.

La vía más rápida y razonable, y por cierto más lógica, de lograrlo es un nuevo acuerdo con el Fondo Monetario Internacional (FMI) que aporte a Argentina fondos frescos (reservas internacionales que hoy no tiene) para ahuyentar el fantasma de la reestructuración de la deuda externa, levantar el “cepo” sin sobresaltos manteniendo las expectativas ancladas y asegurar así el éxito del programa.

Argentina ya recorrió sola, sin que ningún agente externo le imponga condiciones, un largo trayecto que en otros tiempos hubiera desembocado en un rápido acuerdo con el FMI: estricto ajuste fiscal, severo apretón monetario, limpieza del balance del Banco Central de la República Argentina (BCRA), blanqueo de capitales y una agenda ambiciosa de reformas estructurales.

Con esta base, un acuerdo con el FMI es perfectamente alcanzable. De lograrlo se echaría a andar una dinámica virtuosa: la certeza del repago de las amortizaciones de deuda en moneda extranjera reduciría aún más el riesgo país a niveles compatibles con el reingreso de Argentina en los mercados de capitales; el levantamiento del cepo cambiario habilitaría la llegada de inversiones en sectores estratégicos que, al amparo del Régimen de Incentivo para Grandes Inversiones (RIGI), esperan la eliminación del cepo. [1] Todo lo cual habrá de resultar en una recuperación, probablemente vigorosa, de la economía.

Se dirá que la historia no juega a favor de Argentina. Que la exposición del FMI a Argentina es ya demasiado elevada, que es su principal deudor, que son demasiados los planes de estabilización que han fracasado en la posguerra, aún los más prometedores y duraderos, como el Plan de Convertibilidad de principios de los 90. Que en esas condiciones cerrar un nuevo acuerdo con el FMI será difícil.

Puede ser. Pero siempre hay momentos en la vida de los países y de las instituciones –y por cierto de las personas– en los que para romper con la historia hay que hacer historia. Ese es el desafío. Nada más y nada menos.

Análisis

El Plan de Estabilización del gobierno del presidente Javier Milei, que se lanzó a pocos días de asumir el cargo el pasado 10 de diciembre de 2023, entró en su fase decisiva.

El ajuste fiscal, la piedra del toque del plan, fue mucho más rápido y severo de lo que podía esperarse de un gobierno con minoría en el Congreso y que se enfrentaría una previsible resistencia sindical y social. Sin embargo, contra todo pronóstico, así ocurrió y se cosecharon éxitos contundentes. Y aunque se ha pagado un coste social muy elevado para conseguirlos (recesión, caída de los ingresos y aumento de la pobreza), la ciudadanía mantiene aún abierta una carta de crédito al gobierno.

¿Cómo se llegó hasta aquí? ¿Por qué estamos en una fase decisiva? ¿Cuál es el papel que desempeña en esta fase el FMI?

Este análisis se propone responder esas preguntas.

1. Los pilares del plan de estabilización

Estos son los ingredientes esenciales del plan de estabilización:

1.1. Severo ajuste fiscal

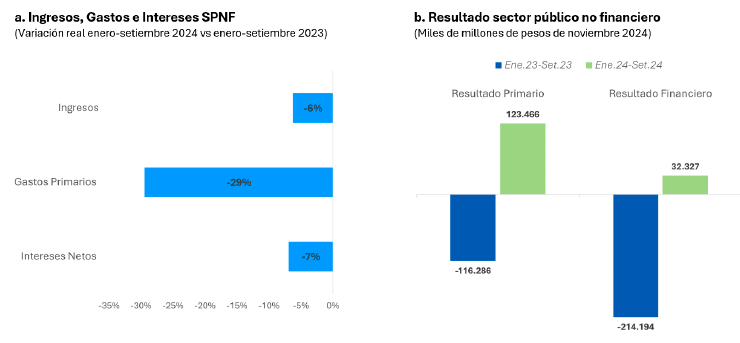

El ajuste fiscal fue del orden de 5% del PBI y resultó en la rápida eliminación del déficit fiscal. Este ajuste recayó fundamentalmente en la reducción del gasto público primario, todas las categorías de gasto tuvieron reducciones reales muy significativas en comparación con los primeros nueve meses del año anterior, incluyendo el gasto de capital (-80%), las transferencias a las provincias (-70%), los salarios públicos (26%), las jubilaciones y pensiones (-23%), como se observa en la Figura 1 a-d.

Figura 1. Política fiscal

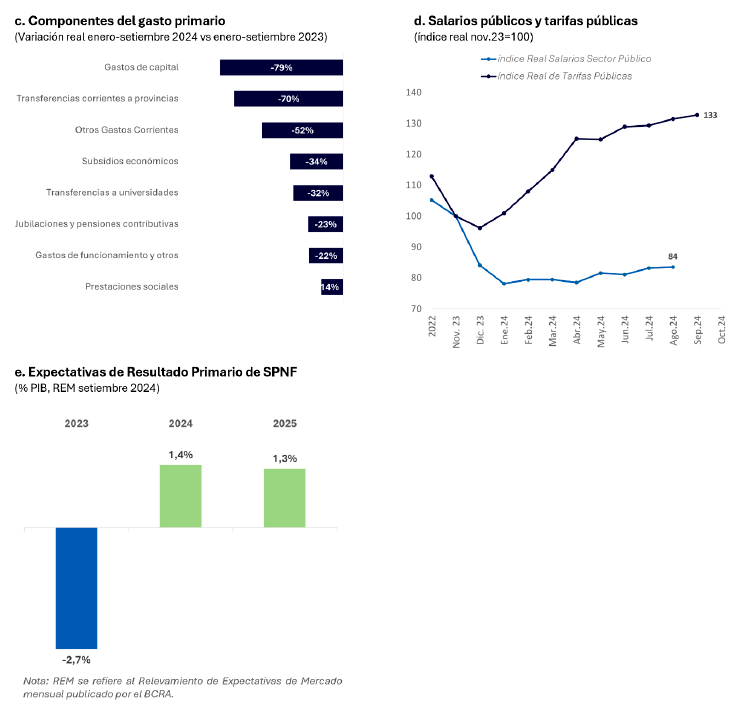

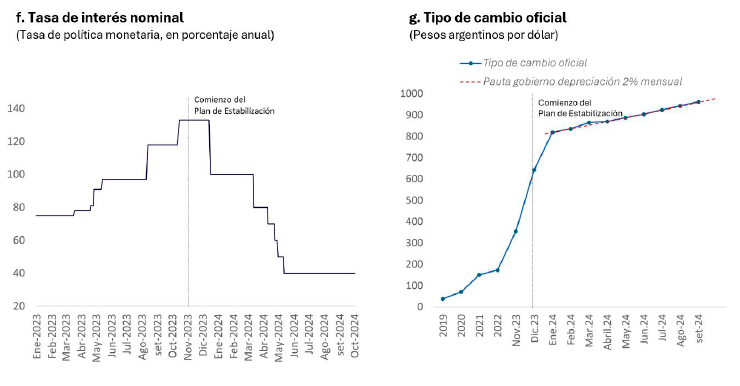

Figura 2. Política monetaria y cambiaria

1.2. Severo apretón monetario

El plan también comenzó con un severo apretón monetario. La liquidez real en moneda nacional se redujo entre un 20% y 30%, dependiendo del indicador de liquidez que se utilice (Figura 2a). La iliquidez resultante puede observarse en el salto dramático que se produjo en el spread entre la tasa de interés que cobran los bancos por préstamos personales y la tasa de interés (antes de los pasivos remunerados, ahora de las letras fiscales de liquidez, LeFI) del BCRA. Este spread, que es una medida del coste de oportunidad de mantener dinero líquido, pasó de un promedio de dos puntos porcentuales (200 puntos básicos) en noviembre 2023, a un promedio de 25 puntos porcentuales (2.500 puntos básicos) entre diciembre y octubre de 2024 (Figura 2b).

1.3. Limpieza del balance del BCRA

Los pasivos remunerados del BCRA fueron canjeados por Letras del Tesoro (capitalizables en pesos, LECAP, y LeFi), transfiriendo la responsabilidad del pago de intereses y capital al Tesoro Nacional (Figura 2c).[2] Con esta medida se desactivó una fuente automática de emisión monetaria (los pagos de interés sobre los pasivos del BCRA) y se restableció la independencia del BCRA para fijar la tasa de política monetaria.[3]

Los puts en poder del sistema financiero fueron recomprados a los bancos, lo que permitió al BCRA extinguir casi el 80% de ese stock (Figura 2d)[4], desactivando así una fuente potencial de emisión monetaria fuera de su control.

1.4. Fin de la emisión monetaria para financiar el déficit fiscal del sector público no financiero (SPNF) y cuasi fiscal del BCRA

La combinación de política fiscal y monetaria contractiva hizo que, en los primeros nueve meses del año, la principal fuente de crecimiento de la base monetaria del BCRA fuera la compra dólares para mejorar la posición de reservas internacionales (Figura 2e). Esta fue posible porque la severa contracción de la liquidez en moneda nacional no sólo condujo a los mercados a venderle dólares al BCRA para hacerse de pesos, sino que le posibilitó al BCRA emitir liquidez en moneda nacional (ahora escasa y revalorizada) a tasas sustantivamente menores. Esto facilitó una drástica reducción de la tasa de interés sobre los pasivos remunerados del BCRA (Figura 2f).

1.5. Devaluación inicial del 100% del tipo de cambio oficial y devaluación preanunciada del 2% mensual con mantenimiento de los controles de cambio

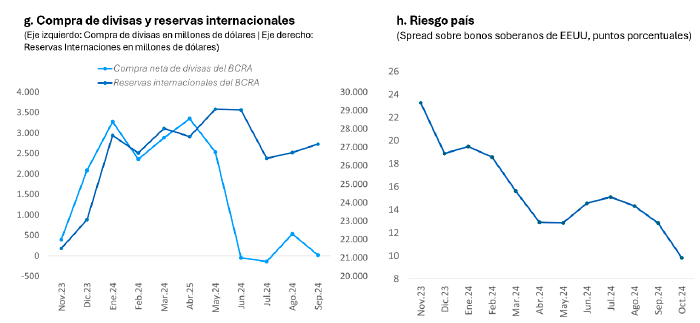

El tipo de cambio oficial es el ancla monetaria del plan. El mantenimiento de los controles de cambio, el llamado “cepo” en Argentina, cumple, parcialmente y a efectos prácticos, el rol que jugarían las reservas internacionales que el BCRA no tiene actualmente para poder sostener la paridad cambiaria (ver Figura 2.g).

1.6. Blanqueo de capitales

El blanqueo de capitales puesto en funcionamiento por el gobierno es un régimen que permite a individuos y empresas regularizar activos no declarados, tanto en Argentina como en el exterior, mediante el pago de un impuesto especial.[5] Además, el gobierno ha anunciado la intención de eliminar las bases de datos de quienes se adhieran al blanqueo, con el objetivo de evitar que estos contribuyentes se enfrenten a futuros impuestos sobre los activos regularizados.

Para adherirse al régimen, los contribuyentes deben abrir una Cuenta Especial de Regularización de Activos (CERA) en una entidad financiera local autorizada. Los fondos depositados en estas cuentas deben permanecer en el sistema hasta el 31 de diciembre de 2025. Si estos fondos regularizados se invierten en títulos públicos emitidos por el Estado argentino, los contribuyentes pueden quedar exentos del impuesto especial.

2. Resultados macroeconómicos

Los resultados macroeconómicos no se hicieron esperar:

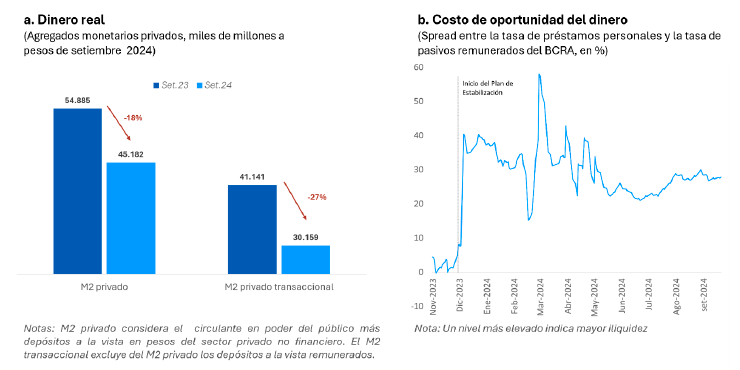

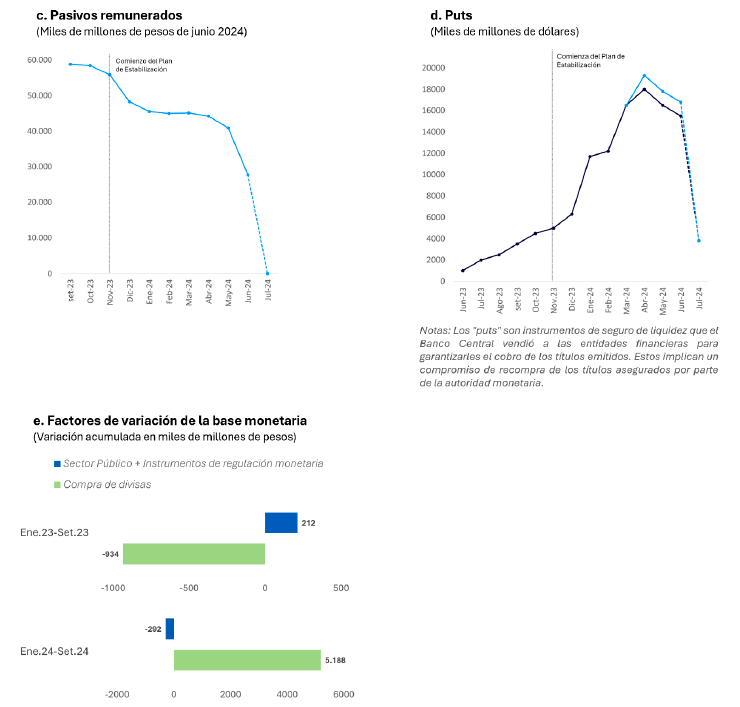

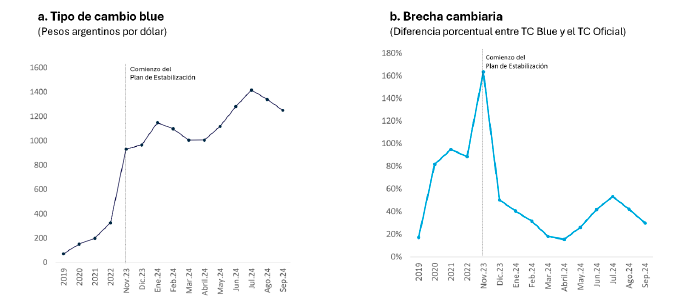

- Se estabiliza el dólar paralelo y se reduce la brecha con el dólar oficial de 160% al comienzo del plan a menos del 20% (Figuras 3a y 3b).

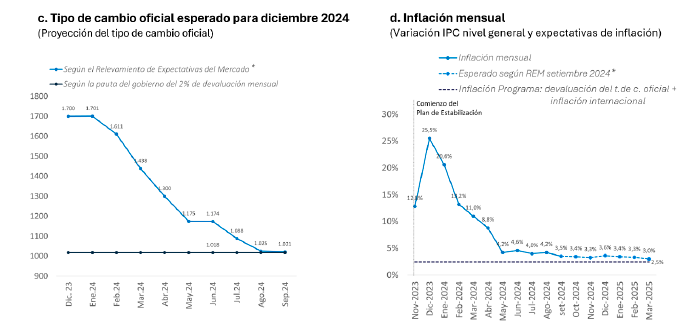

- Las expectativas sobre el tipo de cambio oficial convergen a la pauta del 2% mensual anunciada por el gobierno (Figura 3c).

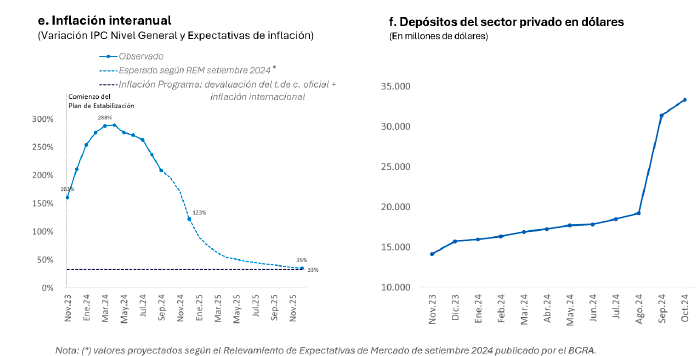

- Se reduce significativamente la inflación, a un ritmo mucho mayor al esperado por el mercado, y las expectativas de inflación convergen en la pauta implícita en el plan: devaluación anualizada del 27% más inflación internacional (Figuras 3d y 3e).

- Fundamentalmente como resultado del blanqueo de capitales, aumentan los depósitos del sistema bancario en más de 12.000 millones de dólares –y alcanzan un nivel superior al registrado hacia finales del mandato del expresidente Mauricio Macri– (Figura 3f).

- Por la iliquidez en pesos y más recientemente el blanqueo de capitales, se incrementa sustantivamente la compra de dólares por parte del BCRA y aumentan las reservas internacionales (Figura 3g).

- Se reduce el riesgo país de 2.500 puntos básicos al comienzo del plan a menos de 1.000, en las últimas semanas con el empuje del éxito del blanqueo de capitales y los incentivos de éste a invertir en títulos públicos (Figura 3h).

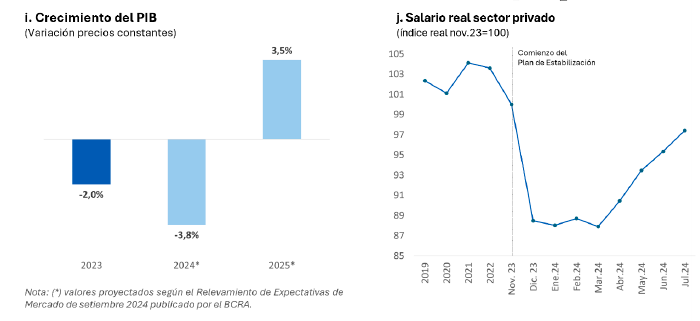

- Después de una fuerte contracción económica inicial que será cercana al 4% este año, se espera un rebote en 2025 y un crecimiento de la economía del 3,5% siguiendo el patrón habitual de los planes de estabilización que comienzan con una fuerte restricción monetaria (Figura 3i).

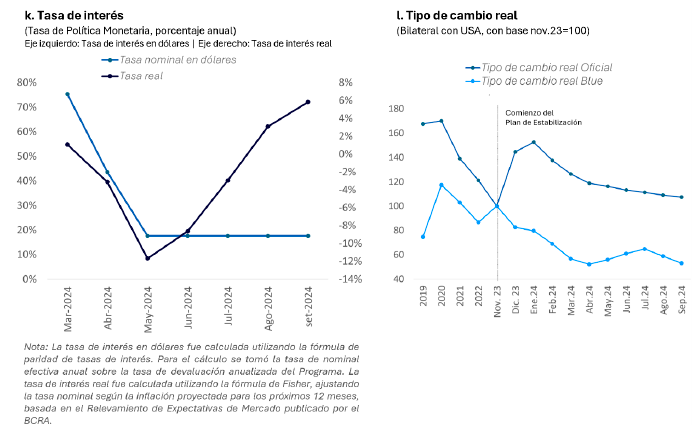

- El resto de las variables reales también despliega patrones habituales de los planes de estabilización de estas características: fuerte caída inicial de los salarios reales y recuperación posterior (Figura 3j), tasa real de interés negativa en las etapas iniciales del plan evolucionando hacia niveles positivos (Figura 3k) y apreciación del tipo real de cambio (Figura 3l).

Figura 3. Resultados macroeconómicos

3. Fase decisiva y papel del FMI

El plan de estabilización entra en su fase decisiva. Para capitalizar los excelentes resultados alcanzados hasta ahora y los enormes sacrificios que se le pidieron a la ciudadanía, el gobierno precisa dar la estocada final.

La próxima fase del programa de estabilización presenta dos grandes desafíos: (a) levantar el cepo cambiario y (b) cumplir con el calendario de pagos de las amortizaciones de capital de la deuda en moneda extranjera.

Para uno y el otro Argentina necesita un nivel de reservas internacionales que aún no tiene. Para afrontar el segundo desafío, el gobierno está negociando con un consorcio de bancos internacionales la obtención de un préstamo de corto plazo conocido como “repo” (repurchase agreement). Este acuerdo implica que el país recibe fondos inmediatos ofreciendo como garantía bonos soberanos o reservas en oro, con el compromiso de recomprarlos en una fecha futura acordada. El objetivo principal de este “repo” es fortalecer las reservas internacionales del Banco Central y asegurar el pago de vencimientos de deuda en enero de 2025.

Sin embargo, para cumplir con el primero de los desafíos, levantar el cepo cambiario sin sobresaltos, los fondos obtenidos a través del “repo” son insuficientes, dilatando así el momento de hacerlo.

Sin acceso al mercado internacional de capitales hay sólo una forma razonable y lógica de cumplir simultáneamente con ambos objetivos: un nuevo acuerdo con el FMI que inyecte fondos frescos a Argentina en un volumen suficiente para cumplirlos ambos.

De lograrlo se echaría a andar una dinámica virtuosa: la certeza del repago de las amortizaciones de deuda en moneda extranjera reduciría aún más el riesgo país a niveles compatibles con el reingreso a los mercados de capitales; el levantamiento del cepo cambiario le abriría la puerta a inversiones en sectores estratégicos que, amparados por el RIGI, esperan la eliminación del cepo. Todo lo cual resultaría en una recuperación, probablemente vigorosa, de la economía.

¿De cuántos fondos frescos estamos hablando? Considerando las amortizaciones de deuda externa en lo que resta de 2024 y en 2025 (excluyendo aquellas con el FMI y organismos multilaterales, y las bilaterales oficiales) y el stock de reservas necesario para salir del cepo sin sobresaltos que puedan “desanclar” expectativas, estimamos que Argentina precisa unos 45.000 a 48.000 millones de dólares de reservas internacionales brutas cuando actualmente cuenta con 28.000 millones de dólares.

¿Es posible un acuerdo de esta magnitud? Veamos.

4. Hacia un acuerdo con el FMI

Los ingredientes clave en la negociación de un acuerdo con el FMI son habitualmente los siguientes:

- Meta fiscal

- Meta de acumulación de reservas

- Régimen cambiario y política monetaria

- Aporte de fondos frescos del FMI

Acordar una meta fiscal no es un obstáculo para la negociación. Argentina ya hizo un ajuste fiscal del 5% del PIB sin que nadie se lo exigiera. Tiene hoy un superávit primario de 1,4% del PIB y los mercados esperan que ese superávit se mantenga en 2025. Lo cual asegura que este año y el próximo Argentina mantendrá sus cuentas fiscales en equilibradas.

La meta de reservas debiera apuntar a llevar el stock de reservas internacionales de 28.000 a 45.000-48.000 millones de dólares en los próximos tres años, lo que implica una meta de acumulación anual de reservas de entre 5.000 y 7.000 millones de dólares por año, algo perfectamente factible sólo con el señoreaje y el impuesto inflacionario.

Habiéndose ya concretado la “limpieza” del balance del BCRA y rehabilitados los instrumentos de política monetaria, debe definirse el régimen cambiario para la salida del cepo. Hay dos restricciones que los hechos le imponen a esta salida.

Primero, Argentina necesitará acumular reservas internacionales por el futuro previsible y tendrá que hacerlo comprando dólares en el mercado. Esto implica que el tipo de cambio no podrá flotar libremente hacia abajo, sino que el BCRA tendrá que intervenir comprando dólares para cumplir con la meta de acumulación de reservas.

Segundo, el tipo de cambio tampoco podrá flotar libremente hacia arriba. En una economía altamente dolarizada como la argentina (en donde el dólar es la unidad de cuenta y la reserva de valor), con un nivel de monetización en moneda nacional minúsculo, la tasa de interés como instrumento de política monetaria carece de la potencia para estabilizar expectativas.

Esto nos deja en el menú una flotación sucia (acompañada de criterios de intervención razonablemente predecibles) o una banda cambiaria. En este último caso será necesario definir la amplitud de la banda y la tasa de depreciación mensual del piso y techo de la banda.

Esta última discusión es eminentemente técnica. Nada que no esté al alcance de un acuerdo, aunque éste ocurra después de las habitualmente trabajosas y acaloradas discusiones con el staff del FMI.

Finalmente, resueltos los primeros tres puntos de la negociación, habrá que acordar el monto de fondos frescos a aportar por el FMI en el marco del nuevo programa. Lo dicho, los necesarios para ahuyentar el fantasma de la restructuración de la deuda externa, para que el régimen cambiario de salida del cepo permita anclar expectativas y cumplir con la meta de reservas, y para asegurar el éxito del programa.

Conclusión

El Plan de Estabilización de Argentina entró en su fase decisiva. Este es el momento para capitalizar los éxitos obtenidos hasta ahora y el sacrificio que se le pidió a la ciudadanía para poner a Argentina en el camino para erradicar el flagelo de la inflación, la inestabilidad macroeconómica y las crisis recurrentes.

La vía más rápida, más razonable y por cierto más lógica de lograrlo es un nuevo acuerdo con el FMI, que aporte al país fondos frescos para ahuyentar el fantasma de la restructuración de la deuda externa y levantar el cepo sin sobresaltos manteniendo las expectativas ancladas y asegurar así el éxito del programa.

Argentina ya recorrió sola, sin imposición de condiciones por ningún agente externo, un largo trayecto que en otros tiempos hubiera desembocado en un rápido acuerdo con el FMI: estricto ajuste fiscal, severo apretón monetario, limpieza del balance del BCRA, blanqueo de capitales y una agenda ambiciosa de desregulación y de reformas estructurales.

Así, un acuerdo con el FMI es perfectamente alcanzable. De lograrlo se echaría a andar una dinámica virtuosa: la certeza del repago de las amortizaciones de deuda en moneda extranjera reduciría aún más el riesgo país a niveles compatibles con el reingreso a los mercados de capitales; el levantamiento del cepo cambiario habilitaría la afluencia de inversiones en sectores estratégicos que, al amparo del RIGI, esperan la eliminación del cepo. Todo lo cual habrá de resultar en una recuperación, probablemente vigorosa, de la economía.

Parece que la historia no va a favor de Argentina. Que la exposición del FMI a Argentina es ya demasiado elevada, que es su principal deudor, que son demasiados los planes de estabilización que han fracasado en la post guerra, aún los más prometedores y duraderos, como el Plan de Convertibilidad de principios de los 90. Que en esas condiciones cerrar un nuevo acuerdo con el FMI será difícil.

Puede ser. Pero siempre hay momentos en la vida de los países y de las instituciones –y por cierto de las personas– en los que para romper con la historia hay que hacer historia. Ese es el desafío. Nada más y nada menos.

[1] El RIGI es una iniciativa destinada a atraer grandes inversiones tanto nacionales como extranjeras en sectores clave de la economía argentina: minería, gas y petróleo, energías renovables, agroindustria y tecnología. Ofrece una serie de beneficios fiscales, aduaneros y cambiarios para promover proyectos de gran envergadura.

[2] En el caso de las LeFi, las entidades financieras tienen acceso a la ventanilla del BCRA a través de la cual pueden comprar o vender diariamente las LeFi para gestionar la liquidez. La tasa de interés de las LeFI es actualmente la tasa de referencia de política monetaria del BCRA.

[3] El traspaso de los intereses del BCRA al Tesoro es del orden del 0,5% del PIB, exigiendo un esfuerzo fiscal adicional para cubrir esas erogaciones sin emisión monetaria.

[4] El poseedor de un put tiene del derecho a vender (aunque no la obligación) Letras del Tesoro al BCRA a un precio y durante un plazo predeterminado si su valor cae por debajo de precio establecido en el contrato put. Para tener una idea de magnitudes previo a la operación de canje voluntario, si todos los bancos simultáneamente ejercieran su derecho (algo que pueden hacer en cualquier momento dentro del plazo establecido en el contrato put) el BCRA habría tenido que emitir el equivalente a una base monetaria entera.

[5] Este programa se estructura en tres etapas con partes alícuotas progresivas:

- Etapa 1: hasta el 8 de noviembre de 2024, con una parte alícuota del 5% sobre el excedente de 100.000 dólares.

- Etapa 2: del 9 de noviembre de 2024 al 7 de febrero de 2025, con una parte alícuota del 10%.

- Etapa 3: del 8 de febrero al 7 de mayo de 2025, con una parte alícuota del 15%.

Los primeros 100.000 dólares regularizados están exentos de este impuesto.