Tema

Este ARI caracteriza la relevancia del papel de los bancos regionales de desarrollo de América Latina en la actual coyuntura dominada por la pandemia. Se centra en el Banco Interamericano de Desarrollo (BID), planteando una agenda de propuestas frente a las expectativas y desafíos que tiene la nueva administración.

Resumen

La pandemia desató una crisis económica-social sin precedentes en todo el mundo, con una incertidumbre total sobre el futuro. En el mundo, y en particular en América Latina, el shock será más largo, la caída más abrupta y la recuperación más lenta de lo inicialmente estimado. La región ingresó a esta crisis arrastrando problemas estructurales (caída del crecimiento, desigualdad y pobreza, e insatisfacción ciudadana) que la agravan aún más. El escenario actual multiplica las demandas a atender por los gobiernos y las tiñe de urgencia al acelerar los cambios en marcha en el mundo de la producción y el trabajo. En este contexto, los organismos financieros de crédito regionales cobran mayor relevancia que la que ya tenían. El banco regional líder, el Banco Interamericano de Desarrollo (BID), acaba de tener un cambio de administración que deberá afrontar nuevos desafíos y una agenda de renovadas propuestas.

Análisis

Una crisis sin precedentes

Desde comienzos de 2020 vivimos en un mundo distinto. Las restricciones de movimiento entre países y dentro de las ciudades, el llamamiento a “quedarse en casa”, el cierre de tiendas y empresas, y la necesidad del distanciamiento social –desde China al Reino Unido– impuesto para frenar la difusión del COVID-19, determinaron restricciones económicas impensables.

Desde un punto de vista económico, y más allá del impacto social y de la presión sobre los sistemas sanitarios, la pandemia está generando una crisis económica sin precedentes. Esta comenzó como un shock de oferta, con contracción de la producción de bienes y servicios y el distanciamiento social que impidió a la fuerza laboral participar en los procesos productivos. Se estima que una nueva oleada disparará problemas de demanda agregada que impactarán cuando se produzca el relajamiento de las cuarentenas y la recuperación de la actividad.

Hoy, más que en ningún otro momento de la historia contemporánea, tenemos más preguntas que respuestas sobre el futuro, porque afrontamos una situación inédita. Parafraseando a Felipe González, en la pandemia lo único cierto es la incertidumbre. Vivimos tiempos inciertos porque aún sabemos muy poco sobre el virus. Desconocemos cuándo estará lista una vacuna, con el problema adicional de sus posibles efectos secundarios.

Estamos verificando que la salida del lockdown es un proceso, no un acontecimiento. Las economías más avanzadas, a las que la pandemia llegó antes, viven procesos de aperturas parciales, retrocesos con cierres selectivos, seguidos de cierres más severos por un incremento abrupto de contagios, es decir, marchas y contramarchas. Este escenario hace difícil planificar ningún negocio ni, tampoco, consumos de bienes semidurables o servicios. ¿Entramos en una era de pandemias? ¿Hay nuevos virus que pueden transformarse en epidemias y pandemias? Pareciera que estamos entrando en un mundo híbrido que combinará lo virtual con lo real. ¿En qué proporción? ¿Con qué extensión?

El shock será más largo, la caída más abrupta y la recuperación más lenta

Las proyecciones del PIB mundial son cada vez más pesimistas y la recuperación en 2021 más lenta. América Latina pasó de ser la región emergente de peor desempeño, junto al resto de países desarrollados, a convertirse en la más golpeada, junto a la Eurozona, y a ser el centro de la pandemia por número de infectados, comenzando por Brasil. Según el FMI, en 2020 América Latina y el Caribe se contraería 9,4%, la peor caída desde que hay registro estadístico. Volvería a crecer algo menos del 3,7% en 2021. En 2020 las caídas de las tres mayores economías serían del 9,1% en Brasil, del 10,5% en México y del 9,9% en Argentina, con recuperaciones de entre el 2,8% y el 3,5% en 2021.

¿Por qué será más lenta la recuperación? Por un lado, la oferta se resentirá por la destrucción de capital físico y de capacidades empresariales, que implica menor capacidad instalada para el despegue. Por otro lado, la demanda se verá resentida por varios motivos: (1) el endeudamiento del sector público, las familias y las empresas que deberán destinar recursos para encarar el desapalancamiento (reducción de la deuda), con menos consumo e inversión; (2) la caída de los ingresos por mayor desempleo, debido a la destrucción de empresas y el ahorro de mano de obra por el mayor uso de las Tecnologías de la Información y la Comunicación (TIC) y menor nivel de actividad, que reducirá el consumo; y (3) la enorme incertidumbre que impacta sobre los animal spirits y resentirá la inversión.

América Latina ingresa a la crisis con problemas estructurales

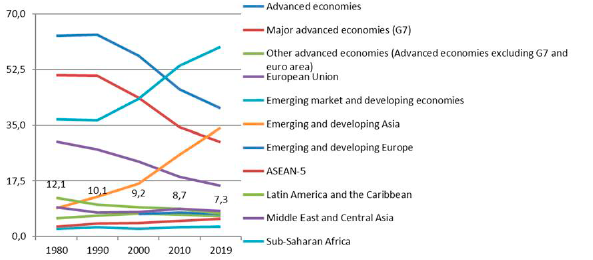

El comportamiento de América Latina, bien tomando una serie larga (1980-2019) o una más corta (2001-2020), es la peor en términos de crecimiento del PBI de cualquier región emergente, exceptuando Oriente Medio y Asia Central, que tienen conflictos armados continuos.

La evolución regional de la participación en el PIB mundial, desde 1980, muestra una caída de las zonas desarrolladas y un incremento de las emergentes. El conjunto de las economías avanzadas perdió 23 puntos porcentuales (pp) entre 1980 y 2019 (del 63% al 40%), lo mismo que incrementa el conjunto de las economías emergentes y en desarrollo. Las dos únicas zonas con menor participación son América Latina y Oriente Medio y Asia Central, pero mientras esta última pierde un 13%, nuestra región pierde el 40%.

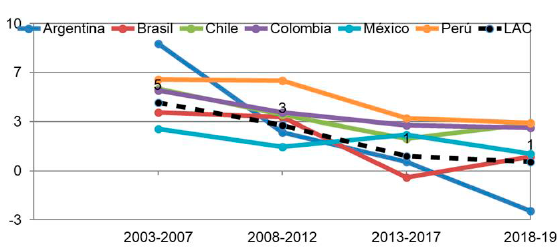

Las grandes economías de América Latina, al igual que la región en su conjunto, ven una caída importante de su tasa de crecimiento desde el comienzo del siglo. Los casos de Argentina y Brasil son los más pronunciados. Argentina es la economía más volátil de la región, exceptuando a Venezuela, pasando de un crecimiento promedio en 2003-2007 de 8,7% a -2,7% en 2018-2019, en ambos casos máximos regionales. Esto se explica porque antes de la pandemia América Latina y el Caribe (ALC) vivían una etapa de transición, con economías muy volátiles, dependientes del ciclo de las materias primas y dificultades para consolidar logros económicos y sociales acordes al desarrollo alcanzado. La pandemia incrementará la desocupación un 67%, pasando del 8,1% al 13,5% de la población económicamente activa (44 millones de personas).

Pese al crecimiento de los países de ingreso medio, los niveles de desigualdad siguen siendo los mayores del mundo, con grandes problemas de distribución del ingreso y niveles de pobreza elevados para la relativa bonanza existente, incluyendo grandes diferencias regionales en los países, como se aprecia en Argentina y Brasil. La pandemia incrementará la desigualdad, el índice Gini aumentará en 4,9 pp, empeorando en todos los países, con incrementos entre el 1% y el 8%.

La fragilidad de las nuevas clases medias la daba el hecho de que ser sectores que, medidos por su ingreso, han dejado de ser pobres sin los atributos de las tradicionales clases medias. Gran parte de estos grupos son vulnerables al cambio de ciclo económico como el actual, que puede hacerlos volver a la penuria. La pandemia incrementará la pobreza en 7 pp, desde el 30,2% al 37,3% (231 millones) y la pobreza extrema en 4,5 pp, desde el 11% al 15,5% (96 millones). Más de 33 millones de personas de los estratos medios volverán a los estratos bajos.

La situación económica previa a la pandemia se reflejaba en la insatisfacción ciudadana. La imagen de “progreso en el país” de los ciudadanos latinoamericanos, según el indicador de “progreso neto” (diferencia entre los que creen que están progresando y los que se consideran en retroceso) creció desde 2000 hasta 2010, cuando alcanzó su máximo histórico, de 5 a 23 pp. Desde entonces comenzó a descender anualmente, hasta alcanzar -8 pp en 2018. Antes de la pandemia había en América Latina grandes movilizaciones de clases medias insatisfechas, que amenazaban a los sectores dirigentes. Los gobiernos tenían altos niveles de rechazo, que el COVID-19 está permitiendo que algunos dejen atrás, tras recrear el consenso de lucha contra el virus, pero con un trasfondo de insatisfacción ciudadana generado por los confinamientos. El COVID-19 llegó cuando la región arrastraba problemas de todo tipo y, como afirmó la CEPAL, “nos dejará más endeudados, más pobres, más desocupados, más hambrientos y más enojados”.

En el escenario actual se multiplican las demandas

Antes de la pandemia, la región debía atender las demandas de una agenda vinculada a los temas del siglo XX superpuesta con otra sobre los desafíos del XXI. La primera relacionada con los temas más tradicionales: infraestructura de salud, educación, comunicaciones, capacidades productivas, asistencia a la vejez y la niñez, la pobreza y la diversidad. La agenda del siglo XXI conecta con la denominada industria 4.0, que corta transversalmente todas las temáticas mencionadas y las cuestiones vinculadas a la digitalización y las tecnologías habilitantes y los nuevos materiales.

Los efectos económicos de la pandemia agregaron, por un lado, una dimensión de urgencia a esta última agenda, al acelerar los cambios vinculados a la cuarta revolución industrial (teletrabajo, virtualidad, etc.) y, por otra parte, los requerimientos para la reconstrucción, luego de una crisis sin precedentes. Podemos dividir estas demandas en dos niveles: las empresas y los gobiernos y la sociedad.

En las empresas, se observa la necesidad de atender:

- La reconstrucción del tejido social y económico productivo tras una crisis sin precedentes, con destrucción de empresas (2,7 millones empresas formales que representan 8,5 millones de puestos de trabajo) y empleo, en particular pymes.

- La reconversión de una parte de los sectores económicos a partir de: (a) la industria 4.0, la digitalización, las tecnologías habilitantes y los nuevos materiales; y (b) las nuevas demandas de la sociedad (pre COVID-19) que exigen sostenibilidad ecológica y laboral. Estos procesos se ven reforzados por los impactos no transitorios de la pandemia, que aceleran una reingeniería de procesos productivos de una dimensión sin precedentes, cuyas características principales son el no-contacto, el trabajo remoto, los canales de distribución digital.

En los gobiernos y la sociedad, el gasto público requerirá mayores necesidades de financiación:

- Seguramente habrá transferencias que comenzaron durante la crisis hacia los sectores más desfavorecidos, los que hizo emerger la pandemia porque ni aparecían en los registros públicos, que se transformarán en permanente, en pro de la equidad y en contra de la sustentabilidad de las cuentas fiscales

- En un mundo amenazado por pandemias, se necesitará fortalecer los sistemas de salud y expandir la infraestructura social básica como agua, saneamiento, alcantarillado, con relación directa con los mínimos sanitarias.

- La educación será clave en este nuevo mundo, para generar movilidad social, competitividad, innovación y base empresarial.

Es interesante observar que el fondo de €750.000 millones aprobado por la UE para los países más afectados por el COVID-19 tiene unas prioridades similares a lo aquí señalado. Dicho fondo tiene cuatro objetivos: reactivar la economía, soberanía sanitaria, reforzar la soberanía económica e industrial y acelerar la digitalización y la transición ecológica.

La relevancia de los organismos financieros de crédito para América Latina

Los países desarrollados disponen de una mayor capacidad de endeudamiento público en los mercados privados de deuda en su moneda y bancos centrales que pueden socorrer a los Tesoros sin generar desórdenes macroeconómicos. En Europa, el Fondo Europeo para luchar contra la pandemia y sus consecuencias muestra el inicio del camino hacia la unidad fiscal y la mutualización de la deuda. En general, los países latinoamericanos tienen un acceso a mercados privados de deuda más restringidos, mayor en su moneda, y cuando los bancos centrales emiten moneda local para financiar a sus Tesoros generan desórdenes macroeconómicos (inflación, presiones en el mercado cambiario).

Los bancos de desarrollo regional son críticos para estos países, porque, por sus características anticíclicas, proveen dos insumos escasos cuando las fuentes privadas se retraen. Por un lado, otorgan financiamiento de medio y largo plazo al sector público y al sector privado en países con mercados financieros poco desarrollados y acceso al mercado mundial restringido. Por el otro, con el financiamiento proveen dólares a una región con cuentas corrientes externas deficitarias y necesitadas de divisas. Un tercer elemento muy preciado que proveen estos bancos, en particular en los países menos desarrollados, es la asistencia técnica, el conocimiento para resolver problemas y formular programas de asistencia y operaciones. A pesar de que, en los últimos años, aparecieron competidores en estos terrenos, los bancos regionales de desarrollo tienen características que les otorgan un papel definido. Como sostienen S. Griffith Jones y J.A. Ocampo, juegan un papel crucial en el desarrollo, promoviendo la innovación y el cambio estructural, ayudando a la inclusión financiera y apoyando el financiamiento de infraestructuras.

Otra dimensión relevante de los bancos regionales, el Banco Interamericano de Desarrollo (BID) y la CAF –Banco de Desarrollo de América Latina– que destaca E. Diaz Bonilla es la capacidad de acción colectiva para la concertación de programas y políticas que traten temas comunes como medio ambiente, seguridad ciudadana, democracia, migraciones, transparencia y salud. Estos dos son los bancos regionales con mayor presencia, ya que el Banco Mundial (BM) se viene retirando progresivamente, para enfocarse en otras regiones, África principalmente.

Como muestran Artecona, Bisogno y Fleiss, del financiamiento multilateral recibido por la región, en 2013-2017, el BID y la CAF aportaron U$S60.000 millones (el 37% cada uno), el BM U$S30.000 millones (20%) y el Banco Centroamericano para la Integración Económica U$S9.000 millones (6%). Actualmente el financiamiento multilateral representa el 10% del endeudamiento externo de América Latina, disminuyendo desde el 14% de principios de los 90, por la expansión del mercado privado de títulos soberanos, de un gran crecimiento, especialmente en la última década. Pero este financiamiento vía títulos públicos es muy procíclico, a diferencia del financiamiento de los multilaterales con garantía soberana. Durante la crisis 2007-2011, este representó el 60% del financiamiento público, mientras entre 2012 y 2016 primó el financiamiento público del mercado de títulos. El financiamiento multilateral representa el 20% de la deuda pública garantizada de la región,1 algo superior al nivel alcanzado en 1991, pero inferior al 27% de 2010. La situación es diferente para los países mayores (LAC7), para los que sólo representa el 21% de la deuda pública, mientras que el promedio para el resto es el 53% del total. El financiamiento multilateral sigue siendo relevante para los países de menor desarrollo relativo, con mayores complicaciones para acceder al financiamiento voluntario.

Por su parte, el financiamiento no soberano multilateral viene creciendo significativamente desde los años 90, acelerado por el papel que le otorgó la Nueva Agenda de Desarrollo con la financiación de los Objetivos de Desarrollo Sostenible. En conclusión, la financiación soberana multilateral en América Latina es relevante para los países de menor tamaño y desarrollo relativo, en tanto juega un papel importante para todos, incluidos los más desarrollados y grandes, especialmente en las crisis, cuando la financiación privada se contrae.

Al igual que los restantes actores latinoamericanos, los bancos regionales de desarrollo deberán hacer su autocrítica como parte del ecosistema que no ha posibilitado que América Latina deje atrás estructuras productivas primarias con altos niveles de informalidad, pobreza y desigualdad.

Algunas reflexiones y propuestas para el BID

En los últimos años el Grupo BID ha vivido una profunda transformación, con el realineamiento de funciones de sus tres miembros: el Banco para atender las operaciones con garantía soberana, Bid Invest como ventanilla para los proyectos del sector privado y Bid Lab como laboratorio de innovación en materia financiera, productiva y de conocimiento. En un contexto cambiante y lleno de demandas, como el que afronta la región, es clave el papel del Grupo BID y de sus tres ventanillas. El Grupo es hoy el organismo multilateral con mayor presencia en América Latina y esa tendencia parece destinada a aumentar. El BID viene manteniendo desde 2012 un promedio de flujo de préstamos de U$S10.000 millones/año, desde su ventanilla de préstamos soberanos, sumando poco más de U$S2.000 millones/año de su ventanilla privada. Los papeles dentro del Grupo están bien definidos, con un esquema de coordinación sólido entre el BID-BID Invest-BID Lab.

Algunas tendencias regionales con impacto sobre el Banco son las siguientes.

- La aparición de problemas relacionados con las migraciones a gran escala. Además de Venezuela, la crisis en Centroamérica. Dependiendo del esfuerzo de EEUU con los países del Triángulo Norte (Guatemala, Honduras y El Salvador), se podrían generar nuevas demandas para el BID.

- Las dificultades de algunos países en términos de la estabilidad macroeconómica en un contexto de gran volatilidad, tendencia en expansión a otros países.

- La ausencia de incentivos para países con grado de inversión (Chile, Perú) de trabajar con el BID, porque consiguen financiamiento, en iguales condiciones o, aun, mejores, en el mercado de títulos públicos sin tantas exigencias.

- La aparición de nuevos actores, como gobiernos subnacionales y ciudades, que desafían el financiamiento multilateral, al ser creciente la cantidad de obras que recaen en estos niveles, y plantean un problema de economía política de la demanda de fondos.

- El riesgo de la aparición de nuevos “Estados fallidos”, incluyendo algunos países de peso económico.

- Las nuevas exigencias de las comunidades locales para prevenir daños ambientales y riesgos de catástrofes (caso de HidroItuango en Colombia), en el marco de políticas de salvaguardas ambientales y sociales actualizadas que generarán necesidades de mayor financiamiento para el manejo de las salvaguardas y previsiones financieras crecientes relacionadas con riesgos operacionales ambientales y sociales.

- La brecha de infraestructuras (entre el 5% y el 6,2% del PIB regional). La limitada capacidad del BID para atender su cierre puede amenazar su papel como agente de cambio estructural. Murilo Portugal plantea que sería deseable que el conjunto de los multilaterales cuadrupliquen su financiamiento actual.

- Para poder hacer frente al desafío de ser protagonista en el acompañamiento e impulso al desarrollo regional, el Grupo BID debería reflexionar sobre algunas cuestiones estratégicas.

- Reafirmar el principio de banco de desarrollo en contraposición a banco de lucha contra la pobreza (como el BM). Fiel a su mandato, el BID debe enfocarse en fortalecer los procesos de desarrollo, atendiendo a la heterogeneidad de sus clientes. Así, cobraría otra perspectiva la discusión sobre la graduación de los países según el nivel de renta, dado que alcanzar un nivel de ingreso per cápita medio no implica pasar a ser país desarrollado. Los países de la región dependen en gran medida de sus recursos naturales (hidrocarburos, minería y productos del agro), lo que hace la calificación de ingreso medio muy dependiente del precio y la demanda de las materias primas, y sus cotizaciones volátiles. Otra característica es la gran disparidad regional de los ingresos per cápita, donde convive un ingreso nacional medio con regiones con necesidades básicas insatisfechas.

- Pasar, gradualmente, de ser un banco que atiende las demandas a trabajar desde la oferta. Dado que el BID es un promotor del desarrollo, se lo puede ver ofreciendo financiamiento y asistencia técnica, en función de objetivos de desarrollo, con la flexibilidad necesaria para atender a cada país, dada la heterogeneidad de la región. El Banco ha venido atendiendo, muchas veces, demandas desordenadas de los gobiernos, incluso de funcionarios aislados, independientemente de las priorizaciones de las estrategias nacionales. El Banco podría tener una actuación más centrada en priorizar actuaciones que restrinjan el alcance de los desafíos a enfrentar por la entidad.

- Pensar en estrategias diferenciadas, priorizando distintas temáticas, según características de los grupos de países, dada la gran heterogeneidad regional.Para los países de renta media se podría concentrar en temas como mitigación de riesgos, infraestructuras (transporte, obras públicas), institucionalidad, seguridad, digitalización de cadenas de valor. Para países de menores ingresos se podría pensar en operaciones con foco en demandas más elementales como salud, educación y saneamiento. En los países del Caribe, la resiliencia al cambio climático es central. Una focalización de este tipo implicaría estrategias diferenciadas para subregiones/países que permitirá optimizar el impacto del BID en cada caso.

- Atender algunas cuestiones que afectan a todos los países, utilizando su condición de mecanismo de acción colectiva para concertar proyectos y políticas comunes o bienes públicos regionales. La estrategia institucional ubica el impulso de políticas, programas y proyectos que mitiguen y remedien los efectos del Cambio Climático (CC) como central en el futuro (30% del financiamiento deberá estar alineado), especialmente para implementar una estrategia de Infraestructura Resiliente frente al CC. En los multilaterales están cobrando una importancia cada vez mayor las políticas de equidad de género y de diversidad y el BID viene orientando su cartera a proyectos que prioricen estos temas para constituirse en una institución modelo en esta materia. Otro tema al que el BID otorga importancia es el fortalecimiento de las políticas de buen gobierno, integridad y transparencia. El banco puede ser clave en generar políticas efectivas que den confianza a inversores internacionales.

- En materia de operaciones, lograr mayor eficiencia en la atención a los países y los privados y comenzar a estructurar operaciones que involucren más de una ventanilla del Grupo y más de una gerencia. El avance de la CAF en la última década se debió a la rapidez en estructurar operaciones y desembolsar fondos, materia en que aventajó al BID, que presenta un esquema fiduciario antiguo. En la actualidad, casi no existen operaciones compartidas entre las distintas gerencias del Banco, menos entre las distintas ventanillas del Grupo, por problemas de coordinación, gobernanza y cultura corporativa.

- Preservar y reafirmar el concepto de cooperativa del Banco que significa que todos sus miembros tienen acceso a recursos en igualdad de condiciones (el Banco no diferencia por precio según los niveles de riesgo ni de ingreso de los prestatarios). Existe financiamiento concesional, a través de préstamos paralelos, para los países miembros más vulnerables del BID: Guyana, Honduras y Nicaragua. Haití se beneficia exclusivamente de fondos no reembolsables.

- El Banco puede tener un papel de facilitador de los procesos de desarrollo si se afianza como banco de conocimiento. El Banco ha subestimado su poder de actuación en términos de socio estratégico de reformas estructurales en los países que deseen impulsarlas. En aquellas reformas que individualmente “cuestan mucho capital político” a cada gobierno, el Banco puede ser un articulador regional, poniendo en juego su prestigio y facilitando los consensos internos. La capacidad de conocimiento, sumado al prestigio, transforman al BID en un jugador clave para intervenir en las agendas de reformas nacionales/regionales.

- La ventanilla privada del Grupo, BID Invest, debe tener un mayor alineamiento con las prioridades nacionales de cada país, una verdadera coordinación con la ventanilla pública del Grupo y transformarse en un catalizador de la liquidez internacional. El BID Invest realiza operaciones sin garantías soberanas destinadas a financiar al sector privado cuya adicionalidad, en términos financieros, está dada por permitir alargar plazos, liderar operaciones apalancando recursos de terceros y financiar sectores en los que el riesgo percibido por el sector privado es alto. El principio que debería presidir la división de tareas entre las distintas ventanillas del Grupo es que aquellos servicios que pueden ser llevados adelante por el sector privado (infraestructura, electricidad, vial, energía) deberían ser atendido por este y financiados por BID Invest. Esta división de tareas permitiría liberar recursos de la ventanilla pública para atender las necesidades crecientes que el sector privado no atiende. Siendo esta última la que viene creciendo más, en particular desde la crisis de 2008, es esperable un mayor protagonismo futuro, duplicando la participación del financiamiento al sector privado en el balance del Grupo (pasando de 20% al 40% del total).

- Incrementar la capacidad prestable de la ventanilla soberana para no perder relevancia.No es posible mantener la calificación crediticia AAA del banco e incrementar la capacidad prestable cuando las calificaciones de los países pueden empeorar sin subir los cargos o sin incrementar la capitalización. Por esto, para cumplir con el rol de financiador anticíclico en la actualidad y seguir siendo relevante sería deseable incrementar el capital. También debería avanzarse en el camino planteado en la Estrategia Institucional: aumentar la eficiencia del uso del capital, a través de mecanismos novedosos, como las garantías; eso permitiría apalancar el capital existente. Si bien la política de garantías para el sector privado fue revisada en 2013, se ha hecho poco uso de este instrumento (la mitad de todas las garantías emitidas se dieron en Brasil y México).

Objetivos a impulsar desde el BID

El pasaje de sectores productivos analógicos a economías digitales. El Banco debería acelerar su apoyo a la digitalización de la gestión pública y pasar del Internet de las personas al Internet de las empresas, priorizando dentro de sus operaciones la digitalización de cadenas de valor que permitirá mejorar la productividad y competitividad de las empresas, en particular de las pymes.

La diversificación productiva de las economías. Generar ámbitos de diálogo y trabajo eficientes con el sector privado a nivel sectorial y los gobiernos regionales para impulsar acuerdos públicos-privados que permitan alianzas estratégicas empresariales que ayuden a escalar productivamente.

El incremento de productividad asociado con las pymes. Recuperar el interés no sólo en la estructuración de operaciones con foco en la asistencia a las pymes, que el BID ha ido perdiendo en la última década, sino en un tratamiento sistémico de la problemática de las pymes. Se podría, entre otras, apuntar a una mayor internacionalización de las pymes a través del fomento de alianzas estratégicas subregionales; BID Invest podría dar fondos y liderar instrumentos de financiamiento bancario y de mercado de capitales en acuerdo con el sector público y, también, se podría ayudar a promover políticas de desburocratización.

La financiación de la infraestructura física y digital. Algunos plantean la necesidad de que los bancos nacionales de desarrollo recuperen la iniciativa en la financiación de infraestructura junto con la ampliación de las líneas de crédito a largo plazo de los bancos multilaterales de desarrollo y nuevas formas de cooperación financiera regional. La otra cuestión sobre la que el Banco debería profundizar sus actuaciones es asegurarse el uso eficiente de los recursos, transparentando las licitaciones y fortaleciendo la gobernanza y la institucionalidad fiscal.

Los desafíos de una nueva administración

Tras un proceso eleccionario polémico, con encuentros y desencuentros, el 1 de octubre pasado asumió la presidencia del BID Mauricio Claver Carone, ciudadano estadounidense, elegido con el apoyo de 30 países, 23 de los 28 miembros de la región, el 67% del capital del banco. Cerrado el ciclo de Luis Alberto Moreno, es tiempo de que los socios miren hacia adelante, dejando atrás las diferencias, para trabajar juntos, ya que el BID debe ser relevante en la reconstrucción post-COVID, dada la gran cantidad de empresas y empleos que quedarán en el camino.

Es importante la definición del presidente electo de contar con más recursos para que la acción del banco no pierda relevancia, dejando entrever tanto la posibilidad de una capitalización (que permita llevar la capacidad prestable de los actuales 11.000/12.000 millones de dólares a 18.000/20.000 millones de dólares) como la de incrementar el apalancamiento de los recursos de terceros de la ventanilla privada del Grupo.

Esperemos que la nueva administración pueda inaugurar una etapa próspera en las relaciones interamericanas, a partir de una cooperación económica renovada. Las afirmaciones de Claver Carone sobre las relaciones de EEUU con América Latina han sido enfáticas y positivas: “Es un compromiso nuevo, un compromiso histórico, un compromiso de acercamiento renovado con la región, un realineamiento debido a la crisis de salud y a la crisis económica, un realineamiento que francamente ha sido recibido con bienvenida”. Si bien los fondos de cooperación estadounidenses, como los de otras regiones del mundo, en particular Europa, se verán afectados por las necesidades internas de la reconstrucción post pandemia, sería importante que una parte relevante de esta cooperación, aparte de la bilateral que se realiza principalmente a través del Programa América Crece, se canalice a través del BID, con su gobernanza en la que la región tiene la mayoría accionarial.

Recordemos que 60 años atrás, el lanzamiento del BID, como parte de la Operación Panamericana junto con la Alianza para el Progreso, significó un giro en las relaciones interamericanas, planteando un camino alternativo al desarrollo que señalaba la revolución cubana. Se estima que la nueva geopolítica abra oportunidades ante la reorganización de la producción por la pandemia, priorizando acceso, cercanía y confianza en las relaciones comerciales además de acceso al mercado. El proceso de “relocalización” de empresas transnacionales estadounidenses podría generar un espacio importante de nueva IED hacia América Latina. El BID, en particular su ventanilla privada, puede catalizar esos recursos. Después dependerá de la habilidad de los empresarios para realizar alianzas estratégicas tecnológicas con las empresas y lograr escalamientos productivos. También de la capacidad de los gobiernos de poner en juego buenas políticas y generar un clima que incentive la inversión. El nuevo presidente se ha pronunciado por jerarquizar el Directorio, devolver el poder a la junta de Gobernadores y al Directorio y generar una relación virtuosa de la presidencia con este, una cuestión crítica, dado el deterioro observado.

Conclusiones

América Latina será, junto a Europa, la región más golpeada, a nivel económico social, por la crisis del COVID-19, con una caída de su PIB estimada en el 9,1% según la CEPAL. A diferencia de Europa, es la región en vías de desarrollo con peor desempeño desde los años 80 en materia de tasa de crecimiento, sólo superada por Medio Oriente y Asia Central, una zona en permanente conflicto. La sostenida caída de la tasa de crecimiento desde principios de siglo hasta 2019 agudizó los problemas sociales y la insatisfacción ciudadana, provocando grandes movilizaciones en muchos países de la región. El COVID-19 llegó cuando la región arrastraba problemas de todo tipo.

La pandemia, por un lado, está generando la mayor crisis económica social desde los años 30 y, por otro, está acelerando cambios en marcha. En primer lugar, estamos presenciando una aceleración de los procesos de digitalización masiva. Los gobiernos de la región están operando en remoto diariamente y muchas empresas han reorganizado sus operaciones. En segundo lugar, abre una oportunidad para cambiar modelos de negocio, el consumo y la producción, hacia sistemas sostenibles desde el punto de vista del medio ambiente. Al tener un escenario de hasta dos años con movilidad controlada y medidas de seguridad, habrá que repensar organización del trabajo y la movilidad y esto podría romper las barreras existentes. La digitalización, junto con la presión para el cuidado del medio ambiente, permitirían modificar el modo de producción (con la trazabilidad de la producción y la exigencia de formas de producción cuidadosas del medio ambiente y de estándares laborales) y el mundo del trabajo (con mayor uso del teletrabajo y las reuniones virtuales).

Esta situación determina que se multipliquen las demandas a atender por los gobiernos, superponiendo la agenda de la reconstrucción a la salida de la crisis económica-social con la agenda que proviene de la industria 4.0 y la digitalización. Esto impacta sobre los bancos regionales de desarrollo, presionados por más financiamiento y una agenda renovada, en un contexto en que la respuesta multilateral a nivel global brilla por su ausencia.

La financiación soberana multilateral en América Latina de los bancos de desarrollo regionales es relevante para los países de menor tamaño y desarrollo relativo, en tanto juega un papel importante para todos, incluidos los más desarrollados y grandes, especialmente en las crisis, cuando la financiación privada se contrae. Por su parte, la financiación no soberana multilateral viene creciendo significativamente desde los años 90, acelerada por el papel otorgado por los Objetivos de Desarrollo Sostenible.

Esta coyuntura encuentra al BID, tras un ciclo de 15 años conducido por Luis Alberto Moreno, ante un cambio importante. El nuevo presidente, Mauricio Claver Carone, tiene serios desafíos, en particular vinculados con la emergencia de un nuevo panamericanismo y los cambios geopolíticos en los que las empresas transnacionales priorizarán la cercanía y la seguridad de abastecimiento.

La agenda de posibles temas a poner en discusión para el futuro del BID es vasta. Dentro de esta podemos resaltar los siguientes: (1) el BID como banco de desarrollo y no de lucha contra la pobreza; (2) pasar de un banco que atiende las demandas a otro que trabaja desde la oferta; (3) plantear estrategias diferenciadas a los distintos grupos de países, priorizando distintas temáticas, atendiendo la heterogeneidad regional; (4) atender cuestiones comunes utilizando su condición de mecanismo de acción colectiva; (5) lograr mayor eficiencia en el delivery y la estructuración de operaciones que integren más de una ventanilla del Grupo o Gerencias; (6) reafirmar el concepto de cooperativa del banco; (7) transformar al banco en un facilitador de los procesos de reformas afianzándose como banco de conocimiento; (7) un mayor alineamiento de BID Invest con las prioridades nacionales de cada país, una verdadera coordinación con la ventanilla pública del Grupo y un catalizador de la liquidez internacional; y (8) incrementar la capacidad prestable de la ventanilla soberana para no perder relevancia.

Finalmente, es importante fortalecer al BID con el compromiso, la colaboración y el consenso de sus socios para que continúe siendo para la región sinónimo de: (1) acuerdos, pues en esta época de cambio e incertidumbre son fundamentales los espacios multilaterales como el que representa el banco; (2) cooperación, pues el banco es expresión de acción concreta en pos de la cooperación técnica y financiera, en particular su papel de prestamista anticíclico; y (3) desarrollo, pues los acuerdos y la cooperación sirven si están orientados a un objetivo común que una y motive a los representantes de los países y funcionarios de la institución.

Federico I. Poli

Exdirector ejecutivo por Argentina en el BID (2018-2020) y economista UBA | @FIPoli27

1 No se incluye el endeudamiento bilateral de los países que no son miembros del Development Assistance Comitee (DAC). En particular no incluye los préstamos de China, significativos para la región.