Resumen: Este artículo analiza los riesgos económicos y políticos que entraña la estrategia que está adoptando la zona euro (ZE) para superar su crisis de deuda. Sostiene que Alemania – y no el eje Franco-Alemán – es quién está liderando la reforma de la gobernanza de la ZE, y lo está haciendo aplicando un diagnóstico incompleto de la crisis que responde a sus intereses, según el cual la austeridad es lo único que la Unión Monetaria necesita para superar sus dificultades. Aunque Alemania ha ido flexibilizando su postura desde 2010 y se han producido algunos avances en la mejora de la gobernanza de la ZE, mostramos que la “austeridad autoritaria” impulsada por Alemania puede estar hipotecando el crecimiento futuro de la ZE. Esto podría llevar a una pérdida de legitimidad política del proyecto europeo, e incluso a la ruptura de la Unión Monetaria. Asimismo, defendemos que la apuesta por un nuevo tratado intergubernamental europeo para asegurar la estabilidad puede desencadenar importantes problemas en el complejo rompecabezas institucional de la Unión.

Abstract: This paper explores the political and economic risks associated to the German strategy to solve the euro zone’s debt crisis. We argue that it is Germany (and not the Franco-German axis), who is leading the reform of the euro zone’s governance, and it is doing so based on an incomplete diagnosis of the crisis, according to which fiscal austerity will be enough to save the euro. Despite the progress that the EU has achieved so far in improving the governance of the euro, we argue, that the German strategy of “authoritarian austerity” is hindering economic growth in Europe. This, in turn, could undermine the legitimacy of the European project and force the collapse of the common currency. Moreover, we argue that launching a new European intergovernmental treaty to ensure stability could lead to important institutional problems within the European Union.

Palabras clave: desequilibrios macroeconómicos, unión monetaria, euro, crecimiento, política monetaria, déficit público, deuda pública

Key words: macroeconomic imbalances, monetary union, euro, growth, monetary policy, public deficit, public debt

JEL: F15, F36, F41, F51, F59

(*) Artículo originalmente publicado en Revista de Economía Mundial, número 30, 2012, 59-81.

Introducción

El euro nació en 1999 con una gobernanza incompleta. Mientras que sus pilares monetarios eran robustos, la coordinación de las diferentes políticas fiscales que convivían en su seno se basaba en frágiles compromisos, se concedía un excesivo énfasis a la prevención de la inflación como criterio casi único de política monetaria y guía de actuación del Banco Central Europeo (BCE), y el sistema de toma de decisiones era poco ágil y transparente, permitiendo que ciertos estados pudieran evitar la imposición de sanciones cuando incumplían los criterios pactados (Thompson, 2007). Además, la regulación financiera de la zona euro (ZE) carecía de la dimensión paneuropea necesaria, su papel en el mundo no estaba definido y no tenía ni un mecanismo de resolución de crisis, ni un fondo de rescate para países o instituciones financieras con problemas de liquidez. Pero, como el euro era un proyecto político, estas deficiencias económicas se pasaron por alto. Como tantas otras veces en la historia de la integración europea sus creadores adoptaron un enfoque funcionalista: pensaron que una vez creada la moneda única se darían los pasos necesarios para mejorar y completar su gobernanza[1]. En cierta forma tenían razón. La crisis financiera global que estalló en 2008 y la actual crisis de la deuda que está atravesando la zona euro desde 2010 están obligando a avanzar en su gobernanza.

A principios de 2012, lo más acuciante sigue pasando por romper el círculo infernal que hace que la deuda pública y la bancaria europeas se retroalimenten, lo que exige dar una solución definitiva al problema de Grecia, frenar el contagio que el default controlado griego tendrá en otros países y recapitalizar la banca (que sufrirá cuantiosas pérdidas cuando la quita griega se materialice). Desde 2010, cada vez que la presión de los mercados financieros sobre la deuda soberana de los países de la periferia de la ZE ha aumentado, la Unión Europea (UE) ha sido capaz de alcanzar acuerdos que le han permitido ganar tiempo. Sin embargo, las soluciones técnicas sobre la ampliación del fondo de rescate a través del apalancamiento o el uso de sus recursos para asegurar parte de la deuda que emitan países como Italia o España difícilmente podrán resolver el problema político de fondo, que consiste en dirimir si la ZE camina hacia una unión fiscal o no, así como definir el papel que debe jugar el BCE, que hoy por hoy no actúa consistentemente como prestamista de último recurso. A lo largo de 2011 ya se aprobaron un conjunto normas que mejoran la supervisión fiscal, introducen nuevas reglas para evitar los desequilibrios macroeconómicos dentro de la ZE y refuerzan la regulación financiera, lo que se conoce como el six-pack. Pero como no se confía demasiado en que esas medidas vayan a ser suficientes, Alemania planteó la necesidad de aprobar un nuevo tratado, que será un acuerdo intergubernamental a 25 (Reino Unido y la República Checa no formarán parte del mismo), y que podría entrar en vigor en enero de 2013.

Este artículo argumenta que precisamente Alemania está liderando casi en solitario la reforma de la gobernanza de la ZE, y lo está haciendo desde su particular diagnóstico de la crisis, que se basa en la idea de que la austeridad es lo único que la Unión Monetaria necesita para superar sus dificultades. A lo largo de este trabajo explicamos la posición alemana durante las distintas fases de la crisis de la deuda de la ZE y mostramos como, gracias a su posición de fortaleza dentro de la UE, está logrando avanzar sus intereses por encima de los de todos los demás estados miembros (Francia entre ellos), e incluso al margen de las propuestas de la Comisión o el Parlamento Europeo. Esto supone que el intergubernamentalismo en la UE está en auge (y las instituciones comunitarias en relativo declive), pero que este nuevo intergubermentalismo es asimétrico y está dominado, por primera vez en la historia de la UE, por un solo país, Alemania. Sin embargo, como mostraremos, la estrategia alemana entraña varios riesgos importantes, tanto económicos como políticos. Por una parte, puede estar hipotecando el crecimiento de la ZE durante los próximos años e incluso forzar tanta austeridad en los países del sur que algunos países se planteen seriamente la posibilidad de abandonar la moneda única. Por otra parte, desde el punto de vista político, la estrategia alemana de avanzar hacia un nuevo tratado europeo para asegurar la estabilidad (que no el crecimiento) puede desencadenar importantes problemas en el complejo rompecabezas institucional de la UE.

El artículo se estructura del siguiente modo. En la primera sección se analiza cuál es la estrategia alemana para estabilizar el euro. A continuación se muestran los peligros económicos de esta estrategia sobre la base de que el diagnóstico alemán de la crisis de la ZE es cuando menos incompleto, posiblemente erróneo y sin duda sesgado hacia sus propios intereses. Finalmente, se abordan los riesgos políticos de la apuesta alemana, que podrían llevar a destruir la UE tal y como la conocemos.

La estrategia alemana para salvar el euro

Desde el inicio de las turbulencias financieras en la zona euro en 2010 Alemania, secundada por los demás países con superávit por cuenta corriente de la ZE (especialmente Holanda, Finlandia y Austria) han defendido que la crisis de la deuda en la Unión Monetaria es el resultado de la falta de disciplina fiscal y del exceso de endeudamiento de los “fiscalmente irresponsables” y “poco competitivos” países de la periferia (Grecia, Portugal, Italia y España).[2]

Según esta interpretación, ni el débil diseño de la gobernanza económica del euro (que originalmente no contaba con un fondo de rescate ni un mecanismo de resolución de crisis y cuyos instrumentos de coordinación fiscal y supervisión financiera eran mucho más débiles que los de coordinación monetaria), ni la laxa política monetaria pre-crisis del BCE (más adecuada para una Alemania en recesión que para una periferia en expansión)[3], ni la debilidad de la demanda interna y el exceso de ahorro de Alemania, Holanda o Austria (que como muestra el 3 más abajo, implicó superávits por cuenta corriente que terminaron en préstamos a la periferia y alimentaron booms inmobiliarios), ni los fallos de los mercados financieros (que no evaluaron correctamente el riesgo-país dentro de la Unión Monetaria), tendrían responsabilidad alguna.[4]

Asimismo, esta narrativa de la crisis deja en segundo plano que, en primera instancia, fue la desregulación financiera de origen anglosajón la que inició la crisis financiera en Estados Unidos y el Reino Unido en 2007, dando lugar luego a la crisis de la deuda de la ZE. Por último, Alemania no parece estar dispuesta a reconocer que, como han demostrado Wolf (2010), Posen (2011) y Jeanne et al. (2011), es el país que más se ha beneficiado de la existencia del euro porque los demás países de la ZE (a los que van destinadas más del 50% de sus exportaciones) ya no tienen la opción de devaluar sus monedas con respecto al marco alemán como hacían en el pasado y porque si el marco alemán siguiera existiendo posiblemente sería una moneda más fuerte que el euro, lo que minaría parte de la competitividad-precio de las exportaciones alemanas.

Por lo tanto, según esta versión germánica, lo único que hace falta para terminar con la inestabilidad financiera en la ZE es una mayor disciplina fiscal en la periferia, que debe ser impuesta desde el exterior, ya que se habría demostrado que no se puede confiar plenamente en la responsabilidad de los gobiernos y electorados de dichos países para realizar suficientes políticas de ajuste. Si esa disciplina fiscal implica grandes recortes en el Estado del Bienestar y una prolongada recesión (incluso acompañada de deflación para recuperar la competitividad-precio de sus exportaciones) los países deben estar dispuestos a asumirlos.

De hecho, Alemania sostiene que la emisión de eurobonos, que ha sido propuesta desde diversas instancias académicas y políticas – así como desde el propio Parlamento europeo[5] – como la mejor solución para zanjar definitivamente la crisis de la deuda en la ZE, sería contraproducente porque reduciría los incentivos para que los países de la periferia practicaran políticas de austeridad y reformas estructurales.[6] Los países del norte también se oponen al establecimiento de mayores transferencias fiscales entre estados para compensar la pérdida de política monetaria y cambiaria que experimentan los países que se integran en la moneda única.[7] Por último, no han abogado por que el BCE se muestre más activo y actúe como prestamista de última instancia, tanto para los bancos de la zona euro como para sus estados miembros. Esto implicaría, además de líneas extraordinarias de liquidez como las que se activaron en diciembre de 2011 para el sector bancario,[8] que el BCE realizara compras masivas de deuda pública en el mercado secundario de aquellos países que son solventes pero que experimentan problemas de liquidez y elevadas primas de riesgo (especialmente España e Italia).[9] Por el momento, Alemania se muestra reacia a este tipo de actuaciones argumentando que podrían generar inflación.

La posición alemana ante la crisis se ha ido haciendo más clara conforme las dificultades han aumentado[10]. De hecho, ante los primeros problemas financieros en Grecia en 2010 (y posteriormente en Irlanda y Portugal a finales de 2010 y principios de 2011) se acusó al gobierno conservador de la canciller federal alemana Angela Merkel de titubear ante la crisis, improvisar, anteponer sus intereses electorales a los de la supervivencia del euro, carecer de liderazgo y mostrarse insolidario. Sin embargo, desde que el contagio alcanzara a Italia y España en el verano de 2011 (con primas de riesgo superiores a los 400 o incluso 500 puntos básicos con respecto al bono alemán), Alemania ha dado un paso adelante, adoptando una estrategia que pasa por la “germanización” de las economías de la periferia -entendida en un sentido amplio, pues incluye a Francia- para construir una Europa a su imagen y semejanza. En esta nueva economía europea alemanizada la austeridad fiscal y la competitividad-precio de las exportaciones -lograda a base del control de los salarios y de la inflación- se combinarían con la regulación financiera, lo que contrasta claramente con el modelo anglosajón -también imperante en el sur europeo- basado en el consumo, el crédito y las crecientes desigualdades de renta. De hecho, salvo algunos titubeos,Alemania ha tenido una postura firme, mediante la que ha logrado extraer muchas concesiones dando a cambio el mínimo de solidaridad financiera necesaria para evitar el colapso del euro.

Mediante su capacidad para controlar la agenda política, Alemania ha podido evitar que la UE se centre en aspectos que requerirían ajustes por su parte. Así, todo el énfasis actual se concentra en cuestiones que no le suponen un problema (no sólo la reducción de la deuda y el déficit públicos, sino también propuestas para aumentar la edad de jubilación o impulsar la armonización fiscal), y en cambio se evita que la UE se ocupe de impulsar reformas que le supondrían costes económicos y políticos a Alemania; tales como la liberalización del sector servicios o un radical saneamiento de los balances de los bancos mal capitalizados (Gros y Alcidi, 2011).

El único aspecto en el que el gobierno alemán ha dado un doble giro copernicano a su postura es en el de la reestructuración de la deuda griega. En un principio, durante la primera mitad de 2010, se alineó con el BCE en su oposición a aceptar una quita, tanto para evitar pérdidas en su sector bancario como por mantener el principio de que las deudas soberanas en la ZE son activos libres de riesgo, lo que intentaba evitar el contagio hacia otros países de la periferia. Sin embargo, a finales de 2010 cambió de postura y abogó por la participación del sector privado en el rescate a Grecia, posiblemente para contentar a su opinión pública, que reclamaba que el sector financiero pagara parte de los costes de la crisis tras años de haber obtenido importantes beneficios (Guerot y Leonard, 2011). Esta nueva posición “pro-default” desencadenó un pánico en los mercados financieros que forzó el rescate a Irlanda, y cuando se concretó en las quitas pactadas con Grecia (en junio y octubre de 2011), el contagio volvió a extenderse hacia otros países llegando a alcanzar a España, Italia, Bélgica y Francia. Consciente de ese peligro, Alemania optó por volver a su posición inicial, defendiendo que las reestructuraciones de deuda se hagan de acuerdo con los principios del FMI y que el caso de Grecia es único e irrepetible. Queda por ver si efectivamente la deuda de Portugal, Irlanda y, sobre todo de Italia, será sostenible, algo que depende esencialmente de las perspectivas de crecimiento.

Más allá de estos cambios de posición en el tema de las quitas sobre la deuda, el acuerdo del Consejo Europeo celebrado el 9 de diciembre de 2011 supuso el planteamiento definitivo y abierto de la estrategia alemana y la captura total de la agenda europea por sus ideas e intereses, al establecer una hoja de ruta para la constitucionalización de la austeridad sobre el resto de los países de la UE (ya no sólo de la ZE), a la que sólo se ha negado el Reino Unido y, más adelante, la República Checa. En el acuerdo alcanzado, a plasmar en un tratado intergubernamental a 25, se ha acordado que todos los países incorporen en sus legislaciones nacionales la regla de oro presupuestaria, que requiere un equilibrio entre ingresos y gastos públicos a lo largo del ciclo -algo que ya han hecho Alemania y España- estableciéndose el tope máximo de déficit público estructural en el 0,5% sobre el PIB[11]. Además, los presupuestos y las políticas de reforma estructural pasarán a estar supervisados por la Comisión, que podrá vetar las cuentas públicas anuales si los países están recibiendo financiación del fondo de rescate europeo.

En caso de que un estado incurra en un procedimiento de déficit excesivo, se revertirá el sentido de la votación para la imposición de sanciones propuestas por la Comisión; es decir, las sanciones serán automáticas salvo que haya una mayoría cualificada de estados de la ZE que se opongan.

En lo relativo a la creación de un bazuca financiero que ahuyente a los especuladores, la UE se va acercando tímidamente a la propuesta que Gros y Meyer (2010) hicieron al principio de la crisis para crear un Fondo Monetario Europeo. Se ha producido un modesto aumento de recursos de los fondos de rescate temporal y permanente de la ZE, por lo que el bazuca se ha quedado en un garrote. El fondo temporal de rescate (FEEF) que durará hasta 2013, se combinará con el mecanismo europeo de estabilidad (MEDE) de carácter permanente, cuya entrada en funcionamiento se ha decidido adelantar a 2012, para llegar a los 500.000 millones de euros de capacidad efectiva de préstamo, a los que hay que añadir otros 200.000 millones de euros que los países de la UE pondrán a disposición del FMI, y que seguramente se verán incrementados por recursos del FMI provenientes de las economías emergentes. Además, para ganar flexibilidad, dicho fondo tomará sus decisiones por mayoría supercualificada del 85% y no por unanimidad; lo que supone que España sería el único de los cuatro “grandes” de la ZE sin poder de veto.

Por lo tanto, bien mirado, todo lo que se viene decidiendo en las últimas cumbres europeas no va mucho más allá de tomarse en serio lo que ya está decidido desde junio de 1997: el Pacto de Estabilidad y Crecimiento. E, igualmente bien mirado, lo acordado tiene los mismos problemas que aquel pacto de hace quince años: que fiaba todo a la estabilidad dejando en realidad hueca la alusión al “crecimiento”, tema que retomaremos más abajo.

En definitiva, Alemania se ha visto obligada a liderar por su gran peso económico, la fortaleza de su economía, y también por la debilidad francesa -que tradicionalmente actuaba como un importante contrapeso a Berlín. Aprovechando que tiene al BCE de su parte, Alemania pretende canjear la estabilización de los mercados de deuda de la periferia de la ZE por una unión fiscal incompleta basada en la estabilidad pero sin transferencias fiscales, ni directas ni en forma de eurobonos. De lograrlo, esto supondría que Alemania conseguiría prácticamente todo lo que quiere cediendo solo lo imprescindible. Un buen ejemplo es la propuesta de armonización fiscal, que supone que todos los países acerquen sus tipos impositivos a los de Alemania, que son de los más elevados de la ZE, sin que a cambio haya transferencia fiscal alguna entre países; lo que supone una mejora automática de la competitividad de los productos alemanes en relación a los de los demás.

Con su actitud de mando que tantos recelos despierta en Europa, pareciera que Alemania no sólo está cansada de financiar los delirios de grandeza de una Francia en decadencia -tradicionalmente vinculados a que una Europa “afrancesada” actúe como contrapunto político a la hegemonía de Estados Unidos (Jabko, 2006) – sino que su objetivo pasa precisamente por doblegar a Francia, que nunca ha estado dispuesta a dejar que ninguna autoridad externa -ni siquiera la Comisión- imponga límites a su gasto público (Moravcsik, 1998). En esta estrategia, imponer la austeridad en pequeños estados miembros y en otros de mayor tamaño como Italia o España sería sólo un paso previo para llegar hasta Francia. Esto significaría que, aunque se habla mucho del eje franco-alemán, en términos económicos, Alemania está intentando “someter” a Francia tanto o más que a los demás países de la periferia (Kirkegaard, 2011).

Los riesgos de la estrategia alemana

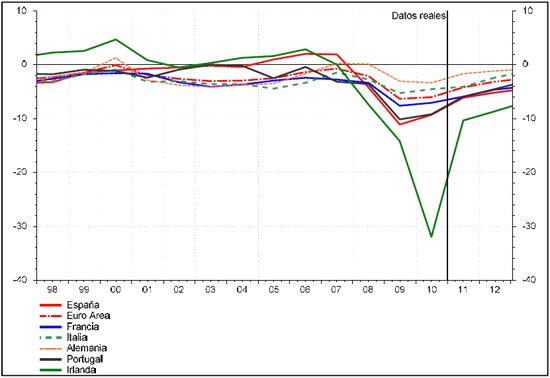

Pero la estrategia alemana tiene tres problemas. Primero, se basa en una idea mítica de lo que es el modelo económico alemán que no se corresponde del todo con la realidad. Si bien es cierto que Alemania tiene la economía más grande y potente de Europa (representa el 27% del PIB de la ZE), incumplió el Pacto de Estabilidad y Crecimiento en 2003 al superar el límite del déficit del 3% (ver gráfico 1). Asimismo, como muestra el gráfico 2, su actual nivel de deuda pública supera el 80% mientras que el español no llega al 70%. Por último, los bancos alemanes se embarcaron en la titulización de activos financieros durante los años previos a la crisis como los que más, lo que demuestra que el sector financiero germano se comporta igual que el anglosajón. Ello hace que el resto de países de la ZE acusen, con razón, a Alemania, de un doble rasero.

Segundo, y vinculado a lo anterior, la narrativa en que se basa el diagnóstico alemán sobre la crisis -ahorradores productivos en el norte y despilfarradores consumistas improductivos en el sur- plantea que todos los problemas de la ZE se resolverán con la austeridad del sur, cuando en realidad la crisis responden más bien a un problema de balanza de pagos que a uno de endeudamiento(véase gráficos 3 y 4), donde el exceso de ahorro en el norte y las políticas monetarias laxas del BCE -que beneficiaban a Alemania- generaron un superávit por cuenta corriente que financió el exceso de deuda y promovió las burbujas inmobiliarias en los países de la periferia. De hecho, el único indicador fiable sobre qué países iban a tener problemas antes de la crisis ha resultado ser el del déficit por cuenta corriente, que implica una acumulación de deuda privada, y en el caso de Grecia también pública (Wolf, 2011b). Como muestran el gráficos 1 y 2 España e Irlanda, dos de los países con mayores problemas hoy, tenían superávit en sus cuentas públicas y bajos niveles de deuda en 2007, por lo que claramente ya estaban practicando la virtuosa estabilidad “germánica” y eso no evitó sus actuales dificultades al no tener la voluntad –pero tal vez tampoco la capacidad- de pinchar sus respectivas burbujas.

Gráfico 1. Déficit público s/PIB (%)

Fuente: Thomson Reuters Datastream y FMI.

Gráfico 2. Deuda pública s/PIB

Fuente: Thomson Reuters Datastream y FMI.

Lo que no parece querer comprender Alemania es que para resolver un problema de balanza de pagos de forma efectiva es conveniente hacer cambios tanto en los países superavitarios como en los deficitarios.

Gráfico 3. Déficit por cuenta corriente UE (% PIB)

Fuente: Thomson Reuters Datastream y FMI.

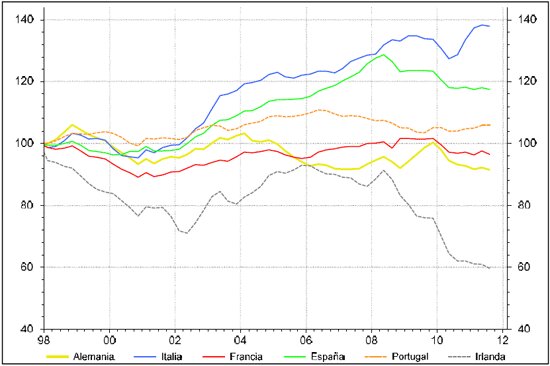

Como muestra el gráfico 4, desde la creación del euro hasta la crisis financiera en 2008, se han abierto importantes desequilibrios por cuenta corriente entre sus estados miembros. Mientras que Alemania, que realizó duras reformas estructurales tras su reunificación, aumentó la competitividad precio de sus exportaciones a través de una caída de sus costes laborales unitarios, en países como España o Italia (que entraron en el euro con un tipo de cambio relativamente favorable) tanto la inflación como los costes laborales unitarios crecieron por encima de los de Alemania, acumulando así una progresiva pérdida de competitividad-precio de sus productos que se plasmó en un creciente déficit por cuenta corriente.[12]

Gráfico 4. Evolución Competitividad: costes laborales unitarios. Base 100: 31/12/1997

Fuente: Thomson Reuters Datastream y FMI.

Esto quiere decir que, dado que los principales socios comerciales de los países de la ZE son los propios países de la ZE, para restaurar o reforzar la competitividad de los países cuyo tipo de cambio efectivo real se ha apreciado, hay que aceptar que se reduzca la competitividad – precio de las exportaciones de los demás. Es decir, Alemania, Austria y Países Bajos (que son los países con superávit por cuenta corriente) deberían ahorrar menos y consumir más productos del sur y los países del sur deberían consumir menos y ahorrar y exportar más. Esto supone recortes fiscales o incrementos en el gasto público en el norte -lo que, por cierto, podría elevar el nivel de vida de los ciudadanos- al tiempo que se hacen reformas estructurales y se recortan gastos y salarios en los países del sur. Si toda la carga del ajuste se impone sobre los países deficitarios y además no hay una estrategia paneuropea que promueva el crecimiento, se corre el riesgo de que los ciudadanos del sur no sean capaces de soportar los recortes de gasto y el ajuste salarial porque consideren que se ha roto el contrato social sobre el que se basa el Estado del Bienestar.[13] En definitiva, Alemania abogar por un ajuste tan asimétrico no solo no es legítimo sino que puede ser inefectivo.

Y esto nos lleva al tercer problema de la estrategia alemana: que confía en que el crecimiento volverá automáticamente a la ZE si las economías del sur se germanizan; es decir, que habrá un súbito cambio en las expectativas que restablecerá el flujo de crédito y llevará a las empresas a contratar e invertir y a las familias a consumir. Sin embargo, existe una amplia evidencia empírica que demuestra que las contracciones fiscales no son casi nunca expansivas (Guajardo et al. 2011), y mucho menos en situaciones de estancamiento económico generalizado -como el que sufren hoy el conjunto de países avanzados- y de creciente competencia de productos manufacturados de las economías emergentes con salarios más bajos (Munchau, 2011). Además, como demuestran numerosos estudios (Domenec y Cardoso, 2010; Sapir et al., 2003) lo que realmente necesitan las economías europeas de la periferia para crecer son reformas estructurales (laboral, educación, política de I+D, pensiones, competencia en el sector servicios, etc.). Si todo se reduce al ajuste fiscal se habrá agudizado la contracción económica sin sentar las bases de un crecimiento más sólido. Por lo tanto, con su estrategia, Alemania está condenando a la ZE a una recesión en 2012, que podría ser el caldo de cultivo de protestas sociales que se vuelvan explosivas en los próximos años y que lleven a los gobiernos a plantearse realmente una salida del euro (Rodrik, 2011; Wolf, 2011a).

Como es muy poco probable que Alemania cambie su posición y opte por una expansión fiscal como la que está realizando Estados Unidos, sólo el BCE puede actuar con estímulos monetarios. Sería deseable que redujera aún más los tipos de interés (que en el momento de escribir este artículo se encuentran en el 1%) y comprar más deuda pública, lo que estabilizaría los mercados de deuda, generaría inflación y depreciaría todavía más el euro, ayudando así al sector exportador europeo y transfiriendo renta de acreedores a deudores (Roubini, 2011).[14] Además, sería deseable que continuara actuando como prestamista de última instancia para el sistema bancario, aunque se niegue a ejercer este papel para los países del euro o lo haga sólo de forma muy indirecta; como viene ocurriendo desde verano de 2011 con la compra de deuda pública italiana y española. Sin embargo, nada asegura que desde Frankfurt se vaya a actuar de este modo ya que el BCE, al igual que Alemania, considera que los países de la periferia tan sólo harán las reformas estructurales y los ajustes fiscales si la presión de los mercados continúa siendo fuerte (Kirkegaard, 2011). Temen por tanto, que su intervención brinde un balón de oxígeno a los gobiernos, que sin primas de riesgos tan altas -e insostenibles- opten por demorar unas reformas que son muy impopulares.

Esto supone que con su sesgado diagnóstico de la crisis y su estrategia, Alemania -y en menor medida el BCE- están jugando a la ruleta rusa con Europa, y también consigo misma- porque en un error de cálculo podría llegar a destruir el euro, del que tanto se ha beneficiado.

Los peligros de la apuesta por un tratado intergubernamental

Si la estrategia de fondo -apostar por la austeridad- es nítidamente alemana, igualmente alemán es el instrumento institucional para conseguir ese objetivo económico y, de paso, alterar en beneficio propio los equilibrios de poder dentro de la UE. Por mucho que se haya envuelto formalmente dentro de una iniciativa franco-alemana, la idea de un nuevo tratado que refuerce la disciplina fiscal a través de controles supranacionales tiene su origen en Berlín, y más concretamente, en Karlsruhe, donde tiene su sede el Tribunal Constitucional Federal alemán. El Presidente francés Nicolas Sarkozy sólo ha podido sumarse a la posición alemana arrancando mínimas concesiones. Eso sí, la adhesión de Francia a las condiciones generales dictadas desde Alemania ha tenido un importante efecto de arrastre para la mayoría de estados miembros restantes –que no tenían ningún entusiasmo por un nuevo tratado sólo dos años después de culminada la larguísima gestación de Lisboa- y para las instituciones que eran también bastante escépticas.

Cuando hace ahora casi dos años entró en vigor el Tratado de Lisboa –culminando un complejísimo proceso de cambio del derecho originario de la Unión que había durado casi un decenio – los líderes europeos aseguraron que el nuevo texto sería suficiente para permitir funcionar a la UE durante una generación o más. Dados los antecedentes de propensión a convocar conferencias intergubernamentales cada poco tiempo desde la década de los ochenta, muchos dudaron de esa intención de no tocar los tratados constituyentes. Sin embargo, incluso los más cínicos habían descartado la posibilidad de que solo veinte meses después se estuviera debatiendo en serio iniciar una nueva reforma.

De hecho, los presidentes del Consejo Europeo y de la Comisión han abogado porque la reforma de la gobernanza económica europea se centrara en aspectos más técnicos y se llevaran adelante mediante un uso imaginativo de la legislación secundaria. Pretendían con ello evitar una complicada ronda de negociaciones entre estados –que podría exigir una Convención difícil de manejar políticamente-, un muy incierto proceso de ratificaciones –que podría acabar frustrando años de esfuerzo como había ocurrido en 2005 con la Constitución Europea-, y además intentaban amparar a los estados miembros más reticentes a dar este paso de nueva cesión de soberanía que, por añadidura, amenazaban con aprovechar la apertura de la caja de pandora de una conferencia intergubernamental para plantear la renacionalización de ciertas competencias.

Francia tampoco quería una reforma del Tratado o, dicho con más precisión, no deseaba una reforma que realmente le supusiera una vigilancia supranacional de sus cuentas públicas y sus reformas económicas. Es decir, prefería que fuesen los propios estados quienes vigilasen el cumplimiento o no de los compromisos –y París tiene experiencia acreditada para convencer a sus colegas en el Consejo de que no le impongan sanciones por déficit o deuda excesiva, ya que incumplió el Pacto de Estabilidad y Crecimiento en 2003-, al tiempo que trataba de reducir la implicación de la Comisión, o del Tribunal de Justicia, en la imposición de sanciones automáticas.

Pero Alemania, como se ha dicho arriba, tenía claro que había que disciplinar a Francia y a las demás economías no consideradas virtuosas en la estabilidad fiscal. Y, al igual que ha ocurrido siempre en cada paso supranacional que ha dado la UE, la única manera de dar credibilidad real a los compromisos, reducir los costes de transacción y evitar el “free-riding” de algunos miembros, era a través de una nueva cesión de soberanía (Kassim, 2007). Durante la segunda mitad de 2011 Alemania había ido madurando la idea de hacerlo por la vía de una reforma del Tratado y cuando fue constatando que España –con su reforma constitucional del verano de 2011 para establecer un control del déficit, Italia –al reemplazar a Berlusconi por Monti- e incluso Grecia –con un nuevo gobierno de perfil técnico que incluía al PASOK y Nueva Democracia- se tomaban en serio la necesidad de ajustes, decidió dar un salto adelante. Sin duda le ayudó a tomar esta decisión la constatación de que las anteriores medidas tomadas por la UE habían resultado poco efectivas para atajar la crisis de deuda. Para intentar impresionar esta vez sí a los mercados, y aplicando esa concepción tan germánica de hacer política a través del derecho constitucional, Alemania decidió que la modificación del Tratado tendría además como complemento inseparable una reforma paralela de todas las constituciones nacionales para introducir la regla de oro presupuestaria a modo y semejanza de los artículos 109 y 115 de la Ley Fundamental de Bonn.

Por supuesto, Berlín no iba a aceptar lo que entendía que eran interpretaciones abusivamente amplias de los Tratados actuales, propuestas por Herman Van Rompuy para tocar lo menos posible el derecho originario. La euroescéptica jurisprudencia de su Tribunal Constitucional -que exige que cada cesión de soberanía se haga con luz y taquígrafos (Baquero, 2010)- le habrían impedido recorrer cualquier otra vía que no fuese la de revisar expresamente el Tratado. Y tampoco la opinión pública alemana consentiría en actuar con solidaridad hacia el resto de la ZE, por modesta que fuera esa actuación, si no estaba garantizada la estabilidad fiscal[15]. Es verdad que a Alemania también le preocupaba la dificultad de una ratificación por unanimidad y, desde luego, sabía que Reino Unido y otros estados miembros que no forman parte de la ZE podían condicionar -e incluso vetar- un paso que deseaba que fuera nítido en la línea de la unión fiscal. Sin embargo, al ver que era aceptable la idea de “dividir Europa para salvar la Unión” (Piris, 2011), y al sopesar las ventajas de reemplazar la reforma de los Tratados por un tratado intergubernamental (donde no hay derecho de veto para los socios incómodos ni para negociar ni para ratificar) ya no le quedaron dudas.

La torpe jugada del primer ministro David Cameron precipitando la oposición británica, pese a que la reforma anunciada sólo estaba vinculada indirectamente a una regulación financiera más estricta que pudiera asustar a la City, fue en cierto modo un regalo que allanaba el camino y, además, propiciaba el cierre de filas de los demás socios en torno a Merkel. El hecho de que al final se sumasen veintiséis estados al pacto –aunque luego República Checa haya retirado su apoyo-, y que ocho de ellos lo hicieran voluntariamente, fue un espaldarazo rotundo. Supuso, sobre todo, la constatación de la influencia política e intelectual alemana, por mucho que la amplitud del grupo de estados que se embarquen en la conferencia intergubernamental pueda obligar a alguna flexibilización concreta del diseño preferido por Berlín. En todo caso, serán cesiones muy concretas –como, por ejemplo el papel que se le quiere otorgar al Tribunal de Justicia de la UE o la interpretación de lo que significa la independencia del BCE y hasta qué punto es tolerable que no sólo se preocupe por la inflación, dos puntos sobre los que Alemania ha titubeado un poco- pero en lo fundamental, Alemania logrará sus objetivos.

Ahora bien, la solución de avanzar hacia un nuevo tratado de carácter intergubernamental –que, como Schengen, habrá que unir luego a la arquitectura supranacional- presenta una serie de peligros que no se deben ignorar pues amenazan con frustrar la esperanza que ahora se deposita en la reforma (Martín y Pérez de Nanclares, 2012).

En primer lugar, porque los avances en la vigilancia supranacional de la política económica europea están en el fondo muy matizados. El nuevo acuerdo no deja claro si se reforzará o debilitará la lógica supranacional aunque es verdad que, desde la entrada en vigor del Tratado de Lisboa y el simultáneo inicio de la crisis de la deuda, las viejas fronteras entre el método comunitario y el intergubernamental han perdido nitidez.[16] Así, por ejemplo, la determinación de la política fiscal y las alertas tempranas o prevención en caso de desviación del objetivo de déficit estará imbricada en procedimientos nacionales y, salvo caso de incumplimiento –donde intervienen la Comisión y el Tribunal de Justicia- las instituciones europeas sólo actuarán proponiendo principios. Las reformas estructurales de los estados de la ZE sólo serán discutidas y coordinadas en torno a referencias de buenas prácticas (benchmarking) pero sin un papel claro para Bruselas. Asimismo, por lo que se refiere a la toma de decisiones, se apuesta por el Eurogrupo ya sea en su composición ministerial o en el nivel de jefes de estado o de gobierno, que se reunirán con regularidad incluso mensual y que, al margen de las recientes desautorizaciones de París y Berlín a Herman van Rompuy, estaría en principio presidido por el mismo presidente estable del Consejo Europeo (que debería ser de un país de la ZE). En cambio, se descarta la introducción de una figura de ministro europeo de economía y finanzas que pudiera estar conectado a la vez a la Comisión y al Consejo. Todo esta pauta de respeto a la autonomía nacional y a la intergubernamentalidad tiene, en principio, la ventaja de reducir resistencias soberanas y aumentar la legitimidad de la reforma en base a la idea de subsidiariedad, pero también puede suponer un sacrificio de eficacia si los estados se vigilan mutuamente con la laxitud que, por ejemplo, ha caracterizado hasta 2010 el método abierto de coordinación para la aplicación de la Agenda de de Lisboa de crecimiento y empleo (Keller-Noëllet et al., 2010). De hecho, y dado que las sanciones sólo se refuerzan para el control del déficit excesivo pero no en lo relativo al cumplimiento de otras medidas –como por ejemplo la aplicación de la Estrategia Europa 2020 que ni siquiera se menciona en la Declaración de los líderes de la ZE posterior al Consejo Europeo de diciembre de 2011-, se vuelve a constatar la obsesión por la austeridad como única receta de crecimiento renunciando a la puesta en marcha de una auténtica política económica común. También resulta frustrante en la perspectiva de una supuesta voluntad de impulsar una integración económica que complete la UEM la disociación entre la gestión de la crisis de deuda soberana y la discusión presupuestaria en marcha.

Segundo, pese a la flexibilidad que introduce la vía del tratado a diecisiete abierto a los demás nada garantiza que la reforma que ahora se impulsa llegue a buen puerto con la exclusión ya conocida del Reino Unido y República Checa. Al margen de los problemas generales de legitimidad democrática que supone optar por un método diplomático clásico de conferencia intergubernamental –renunciando a la transparencia de la convención y sugiriendo que se evitarán los referendos en la medida de lo posible-, es posible que eso no impida que haya algún caso de estado pequeño donde el texto final tenga que ser sometido a ratificación popular y tal vez rechazado (Dinamarca, o incluso Irlanda y Países Bajos dentro de la ZE). Es verdad que en la mayor parte de los casos podrá evitarse la consulta popular, pero las desavenencias entre partidos también pueden frustrar las reformas si no se consiguen las difíciles mayorías parlamentarias requeridas; algo que está experimentando la muy germánica Austria con enormes problemas para introducir en su Constitución la regla del oro presupuestaria dado el rechazo de varios partidos pequeños euroescépticos. Y ni siquiera es válido del todo el consuelo de pensar que, al tratarse de un tratado intergubernamental, las consecuencias de que algunos estados no lo ratifiquen supondrá que quedan descolgados sólo ellos sin que se pare la reforma. Es más, sin la presión de la necesidad de unanimidad, podría aumentar las tentaciones de algún jefe de estado o tribunal constitucional para frustrar la ratificación de su país y si hay varios casos de países descolgados se creará un frankenstein institucional, no a dos sino a muy diversas velocidades. Además, si es un estado de la ZE el que no ratifica podría volver con más fuerza la crisis de confianza en el euro que es justo lo que se quiere evitar. Si ese país fuera Francia -tal y como ha medio sugerido el candidato presidencial socialista François Hollande- entonces se volvería a la casilla de salida o incluso algo antes; con enorme riesgo de fin de la partida.

Y el tercer problema lo plantea la ya conocida renuncia británica –a la que luego se ha sumado Praga- a acompañar a los demás estados en la reforma. No sólo por el riesgo de que este paso pueda llevar a una deriva en el Reino Unido que desemboque en su salida de la UE (con un enorme impacto negativo sobre el mercado interior, el potencial diplomático o militar de la PESC y el poder blando de toda la Unión en términos educativos, culturales, científicos o de medios de comunicación), sino por un peligro mucho más concreto y conectado a la propia reforma, consistente en la difícil posición en que quedarían la Comisión, el Parlamento Europeo y el Tribunal de Justicia para atender a la vez a veintisiete y a veinticinco; sobre todo si los gobiernos británico y checo deciden usar estas instituciones para intentar boicotear activamente el paso adelante que se pretende dar.

Por último, y aunque en este caso no se trate de un peligro para la UE en su conjunto sino, al contrario, para el poder de Alemania en relación con Bruselas, no debe olvidarse que la imposición de un sistema de sanciones semiautomáticas también afectará a Alemania que, como se ha dicho ya, no ha sido un ejemplar cumplidor de los criterios de estabilidad en déficit o deuda en el pasado.

Conclusiones: Europa avanza pero condicionada por una “austeridad autoritaria”

Los acuerdos adoptados por el Consejo Europeo de diciembre de 2011 para defender al euro y reforzar la coordinación económica en la UE –básicamente a través de la estabilidad fiscal- suponen un paso en la dirección de preservar la moneda única, mejorar su gobernanza económica y avanzar en la integración europea. Se trata de nuevas piezas que vienen a sumarse a las ya decididas desde que surgió la crisis de deuda soberana en 2010: los mecanismos de rescate, el Pacto por el Euro, el primer paquete de reforma de la gobernanza económica ya aprobado (six pack), la regulación financiera, etc.

Sin embargo, en el fondo, lo que se ha decidido no supone un cambio sustancial con respecto al pacto de Estabilidad y Crecimiento de 1997 (aunque ahora se pretende que el control fiscal sea más creíble y efectivo), ya que continúa poniendo todo el énfasis sobre la estabilidad sin atender realmente al crecimiento. Entre 1997 y 2008, gracias a los años de bonanza, no fue demasiado grave que no existiera una política europea de crecimiento. Sin embargo en el contexto recesivo actual, y aunque se dé la bienvenida a una voluntad mucho más clara de no fallar en lo relativo a la estabilidad, es mucho más necesario que la UE impulse también el crecimiento de manera directa.[17] De lo contrario, la aplicación de esta receta casi exclusiva de austeridad, podría elevar el desempleo y la conflictividad social y agudizar los problemas del sector financiero, llevando incluso a los ciudadanos de algunos países del sur (empezando por Grecia) a plantearse si merece la pena mantenerse dentro del euro.

Además, si los mercados interpretan los acuerdos europeos como insuficientes porque Alemania se haya negado a poner suficientes fondos sobre la mesa para ayudar a los países que puedan necesitarlos, podrían reanudarse las ventas de deuda pública, forzando una eventual reestructuración de la deuda italiana que podría romper el euro.

A medio y largo plazo la crisis del euro podría haber propiciado un avance federalizante que, para los europeístas, sería un cierto final feliz de un periodo amargo que ha puesto en peligro a la misma Unión. Pero para los ciudadanos, esta mayor integración europea podría resultar poco seductora y atractiva por varias razones. Primero, por ser escasamente democrática y transparente. Segundo, por representar una tendencia ideológica determinada que coloca la austeridad fiscal y los ajustes sociales (siempre en aras de una mayor competitividad) como valores supremos, renunciando a utilizar la política fiscal expansiva como estabilizadora del ciclo macroeconómico. Desde un punto de vista político-institucional también podrían aparecer problemas. Por un lado, por la constatación de que no resultará nada fácil el llevar a cabo lo acordado y, por el otro, por lo preocupante que resulta en sí mismo el diseño la reforma. No sólo no sale demasiado bien parada la lógica supranacional –pues, salvo el protagonismo intacto del BCE, habrá evidentes limitaciones para la Comisión y desde luego para el Parlamento Europeo en la futura gobernanza económica- sino que incluso ha resultado dañada una lógica alternativa más intergubernamental que incluyese a todos los estados miembros. La falta de consenso entre los socios no ha dejado como única víctima al Reino Unido sino en cierto modo también al papel componedor de los presidentes del Consejo Europeo, Van Rompuy, y del Eurogrupo, Juncker, que han sido desautorizados por el eje París-Berlín en varias ocasiones durante los últimos meses. Por supuesto, los estados pequeños o en situación financiera frágil –de Eslovaquia a Italia y de Finlandia a España, por no hablar de los tres rescatados- parecían no estar autorizados a moldear el acuerdo siquiera mínimamente.

Por último, es importante señalar que aunque se haya aludido a un supuesto directorio franco-alemán, ni siquiera ha sido esa pareja la que ha diseñado la reforma. Lo acordado–tanto en el fondo como en la forma- tiene un aroma inconfundiblemente alemán al que Francia prácticamente se ha adherido para escenificar una posición política y económico-financiera robusta que en realidad no tiene. Eso sí, se ha aprovechado algo de la necesidad que tenía Alemania de legitimar su imposición manteniendo la apariencia de que no se ha roto la entente que fundó la integración europea en 1950, y ha arrancado algunos compromisos: en el corto plazo, el abandono de la idea de que el sector privado debe participar en la resolución de las crisis de deuda así como un ligerísimo fortalecimiento y flexibilización del fondo permanente de rescate.

En el medio y largo plazo, Francia parece haber logrado que los estados sigan siendo capaces de controlar la toma de decisiones dejando a la Comisión un papel de acompañamiento subalterno. También ha logrado que Alemania le permita hablar de gouvernement économique y copatrocine con ella un mayor intervencionismo sobre los mercados, que se plasmará en iniciativas como, por ejemplo, el intento de armonizar los impuestos de sociedades o de gravar las transacciones financieras internacionales. Una pequeña concesión a aquellos planes nebulosos de 2008 para que la democracia refundase el capitalismo tras el estallido de la crisis financiera y que casi han desaparecido, desplazados por la emergencia de una línea mucho más nítida de gobierno económico para la UE a partir de 2010: la de la “austeridad autoritaria”.

Federico Steinberg

Profesor de Economía de la Universidad Autónoma de Madrid e Investigador del Real Instituto Elcano

Ignacio Molina Álvarez de Cienfuegos

Profesor de Ciencia Política de la Universidad Autónoma de Madrid e Investigador del Real Instituto Elcano

Bibliografía

Baquero Cruz, J. (2010): “A Juridical Götterdämmerung: The Lisbon Decision of the German Constitutional Court” en Karlsruhe´s Europe. Notre Europe, Studies and Research, 78.

Delpla, J. y J. Von Weizsäcker (2011): “Eurobonds: The Blue Bond concept and its implications”. Bruegel Policy Contribution, marzo.

Dehousse, R. y G. Majone (1994): “The institutional dynamics of European integration” en The Construction of Europe, ed. S. Martin. Dordrecht: Kluwer Academic Publishers.

Domenec, R. y Cardosos, M. (2010): “The sovereign debt crisis: Structural reforms and country risk”. VoxEU, diciembre.

De Grauwe, P. (2011): “The Governance of a Fragile Eurozone”, Center For European Policy Studies Working Document 346, mayo.

Eichengreen, B., R. Hausmann y U. Panizza (2005): «The Pain of Original Sin«, en B. Eichengreen y R. Hausmann (eds.), Other People’s Money, Chicago University Press.

Gros, D. y C. Alzidi (2011): “Sense and Nonsense of the Euro-Plus Pact” en Think Global Act European. The contribution of 16 European Think Tanks to the Polish, Danish and Cypriot Trio Presidency of the European Union. París: Notre Europe, pp 83-90.

Gros, D. y T. Mayer, (2010): “Towards a European Monetary Fund”, Center for European Policy Studies. Policy Brief 202, mayo.

Guerot, U. y M. Leonard (2011): “The new German question: How Europe can get the Germany it needs” European Council on Foreign Relations. Policy Brief 30, abril.

Haas, E.B. (1958): The Uniting of Europe. Political, Social and Economical Forces 1950-1957. Londres: Stevens and Sons.

Jabko, N. (2006): Playing the Market: A Political Strategy for Uniting Europe, 1985–2005. Ithaca: Cornell University Press.

Jeanne, O., A Subramanian, y J. Williamson (2011): “Germany Owes More to Prodigal Periphery” Financial Times, 25 de mayo.

Juncker, J. C. y Tremonti, G. (2010): “E-bonds would end the crisis”, Financial Times, 5 de diciembre.

Guajardo, J. D. Leigh y A. Pescatori (2011): “Expansionary Austerity: New International Evidence” IMF Working paper 11/58.

Kassim, H. (2007): “The Institutions of the European Union“, en European Politics, eds. C. Hay y A. Menon. Oxford: Oxford University Press.

Keller-Noëllet, J. I. Molina y A. Vértes (2010), “The EU-2020 Strategy: Re-Launching (and Matching) the Ambitions for a More Competitive and Sustainable European Growth in the Globalised World”, in Think Global Act European, The ontribution of 14 European Think Tanks to the Spanish, Belgian and Hungarian Trio Presidency of the European Union, pg 7-17.

Keynes, J. M. (1929): “The German Transfer Problem”; “The Reparation Problem: A Discussion. II. A Rejoinder”; “Views on The Transfer Problem. III. A Reply,” Economic Journal 39, marzo, 1-7; junio, 172-8; septiembre, 404-8.

Klau, T., F. Godement y J. I. Torreblanca (2011), “Más allá de Maastricht: nuevo pacto para el euro”. Política Exterior 140, marzo-abril.

Kirkegaard, J. (2011): “The next strategic target: De Gaulle’s EU legacy” VoxEU, 30 de noviembre.

Lindberg, L.N. (1970): “Political Integration as a Multidimensional Phenomenon Requiring Multivariate Measurement” International Organization, 24 (4).

Martín y Pérez de Nanclares, José (2012): “El nuevo tratado para reforzar la unión económica: una ‘cura de urgencia’ excepcional y transitoria”, Real Instituto Elcano, ARI 1/2012, enero.

Moravcsik, A. (1998): The Choice for Europe: Social Purpose and State Power from Messina to Maastricht. Ithaca: Cornell University Press.

Munchau, W. (2011): “Austerity alone cannot save the euro” Financial Times, 20 de noviembre.

Nugent, N. (2012): The Government and Politics of the European Union, Londres: Palgrave Macmillan.

Piris, J.-C. (2011): “Divide Europe, save the Union”, Financial Times.3 de noviembre.

Pisani-Ferry, J. (2012): “The euro crisis and the new impossible trinity” Bruegel Policy Contribution 01/12.

Pisani-Ferry, J. y A. Sapir (2010): “Two crises, two responses”. Bruegel Policy Brief, marzo.

Posen, A. (2011): “The Euro Payoff Germany’s economic advantages from a large and diverse eurozone” German Council on Foreign Relations. IP Global Edition 2 / 2011.

Rodrik, D. (2011): “Europe´s next nightmare”, Project Syndicate. Noviembre

Roubini, N. (2011): “Down with the Eurozone”, Project syndicate, 11 de noviembre.

Sapir, A, P. Aghion, G. Bertola, M. Hellwig, J. Pisani-Ferry, D. Rosati, J. Viñals y H. Wallace (2003): An Agenda For A Growing Europe. Making the EU Economic System Deliver. Comisión Europea.

Sapir, A, B. Marzinotto y G. Wolff (2011): “What Kind of Fiscal Union?” Bruegel Policy Brief, Issue 2011/06, noviembre.

De Schoutheete, P. (2011): “Decision-making in the Union”, Notre Europe, Policy Brief, abril.

Thompson, G.F. (2007): “Economic Management in the Eurozone”, en European Politics, eds. C. Hay y A. Menon. Oxford: Oxford University Press.

Wolf, M. (2011a): “Thinking through the unthinkable”. Financial Times, 8 de noviembre.

Wolf, M. (2011b): “Merkozy failed to save the eurozone”. Financial Times, 6 de diciembre.

Wolf, M. (2010): “Germans are wrong: the euro zone is good for them”. Financial Times, 7 de septiembre.

Wyplosz, C. (2011): “La zona euro y España durante 2011”. Política Exterior, núm. 140, marzo-abril.

[1] El enfoque funcionalista o neo-funcionalista explica la lógica de la integración europea a partir de la expansión desde lo técnico a lo político. Dado que los ámbitos concretos de soberanía que ceden los estados siguen requiriendo regulación, las instituciones europeas y el propio desbordamiento funcional de un ámbito a otro irían induciendo a lo largo del tiempo un sistema decisorio colectivo supranacional (Lindberg, 1970). Para una expresión clásica de este enfoque, véase Haas (1958); y para una versión más reciente que incluye el acuerdo adoptado en Maastricht en 1992 para lanzar la moneda única, véase Dehousse y Majone (1994).

[2] Irlanda no suele incluirse en este grupo porque sus problemas provienen principalmente de su deficientemente regulado sector financiero.

[3] Entre 2003 y 2006 el BCE mantuvo los tipos de interés en la ZE en el 2%, un nivel demasiado bajo para países como España que crecían por encima del 3%, pero adecuado para una Alemania que todavía estaba superando la resaca económica que supuso su reunificación. Para más información sobre estos datos véase www.ecb.int

[4] Pana un análisis de estos argumentos véase Pisani-Ferry y Sapir (2010), De Grauwe (2011), Pisani Ferry (2012), Kaul et al. (2011) y Wyplosz (2011).

[5] Véase, por ejemplo, Delpla y Von Weizsäcker (2011) y Juncker y Tremonti (2010).

[6] Existen múltiples propuestas para la creación de eurobonos. Todas ellas argumentan que como el nivel agregado de la deuda pública en la zona euro no es demasiado elevado (se sitúa en el 80% del PIB mientras que, por ejemplo, el de Estados Unidos supera el 100% y el de Japón el 200%), la creación de eurobonos es viable y sería efectiva para terminar con los ataques especulativos contra los títulos de deuda pública de los países de la periferia de la ZE.

[7] Para un análisis de estos planteamientos véase Wyplosz (2011) y Klau et al. (2011). Sapir et al (2011) presentan la que posiblemente es la propuesta más ambiciosa hasta la fecha de los componentes que debería incluir una unión fiscal completa en la ZE.

[8] En una decisión sin precedentes en diciembre de 2011 Mario Draghi, el nuevo presidente del BCE, anunció una línea de crédito ilimitada al 1% de interés para todos los bancos de la ZE durante 36 meses. Esta política, destinada a resolver los problemas de liquidez de los bancos europeos que encuentran cerrados los mercados mayoristas de deuda por la incertidumbre sobre la crisis de la zona euro, se ha bautizado como política de “barra libre”.

[9] Como el BCE no está actuando de prestamista de última instancia para los países de la ZE se da la paradójica situación de que los países de la periferia con problemas de financiación se encuentran con que, de facto, emiten su deuda en una moneda cuya emisión no controlan, igual que les sucede a los países en vías de desarrollo. Sufren lo que Eichengreen, Hausman y Panizza (2005) han bautizado como el “pecado original”.

[10] Desde verano de 2011, el giro de posición política y la adopción de un mayor activismo se hizo cada vez más nítido. La canciller alemana Angela Merkel empezó a señalar que «Si el euro fracasa, fracasa Europa».

[11]La norma de que los presupuestos de las administraciones públicas estén equilibrados o con superávit (que se considerará respetada si, por norma general, el déficit estructural anual no excede del 0,5 % del PIB nominal) se introducirá en el Derecho europeo y en los ordenamientos jurídicos de los Estados miembros, integrándola en la Constitución o en una norma de nivel equivalente. La norma contendrá un

mecanismo de corrección automático que se activará en caso de desviación. Será definida por cada Estado miembro, sobre la base de los principios propuestos por la Comisión y el Tribunal de Justicia de Luxemburgo podrá verificar el cumplimiento de esta norma (véase Punto 4 de la “Declaración de los Jefes de Estado y de Gobierno de la Zona del Euro”, Consejo Europeo del 9 de diciembre, accesible en www.consilium.europa.eu/uedocs/cms_data/docs/pressdata/es/ec/126673.pdf ).

[12] También existen autores que afirman que el problema de la divergencia en niveles de productividad entre países de la ZE, así como las pérdidas de competitividad de los países de la periferia suele exagerarse. Véase, por ejemplo, Wyplosz (2011). También puede subrayarse la medición en sí misma de la competitividad presente muchos problemas (Gros y Alcidi, 2011).

[13] Este debate sobre quién debe ajustarse ante un desequilibrio tan elevado y permanente de balanza de pagos no es nuevo, ni tampoco exclusivo de la ZE. Durante los años veinte del siglo pasado Keynes ya lo planteó al discutir los problemas que tendría Alemania para hacer frente a sus reparaciones de guerra (Keynes 1929), y también cuando se debatió cómo se producirían los ajustes en el sistema de Bretton Woods. Más recientemente, puede interpretarse que lo que Alemania le está exigiendo a los países del sur es lo mismo que lo que China le está pidiendo a Estados Unidos, que ajuste su competitividad vía salarios y precios porque el tipo de cambio nominal no será la variable de ajuste.

[14] Dentro de la zona euro tampoco funciona el mecanismo por el cual un país de dudosa solvencia financiera (como los de la periferia de la ZE) experimentará salidas de capital y una depreciación de su moneda, que le permitirá crecer a través de las exportaciones. En la ZE sí se producen estas salidas de capital (por ejemplo, desde Grecia, Portugal o España), pero en vez de abandonar la ZE, los capitales se refugian en la deuda pública alemana, por lo que no se produce una depreciación del euro que permita a los países con dificultades incrementar sus exportaciones. Para una explicación más detallada véase De Grauwe (2011).

[15] En efecto, para comprender la gestión de la crisis, es importante tener en cuenta elementos propios del debate político, económico y jurídico dentro de Alemania, así como la complejidad de los distintos actores: Tribunal Constitucional Federal, Lander, partidos de la coalición de gobierno, Bundesbank, etc. Si tradicionalmente se ha considerado esa multiplicidad de actores y puntos de veto como causa de la debilidad de la política europea alemana (Nugent, 2012), ahora Alemania ha sabido convertirla en virtud reforzando su posición con juegos de doble nivel; es decir, el Gobierno debe conseguir sus prioridades pues de lo contrario, cualquier otra decisión tomada en Bruselas será vetada por su Tribunal Constitucional o el Bundesrat.

[16] De hecho, puede argumentarse que está surgiendo un híbrido novedoso, que podríamos llamar “método UE”. Se trata de un método que está a medio camino entre las dos lógicas tradicionales y que se plasma en el nuevo Consejo Europeo, en el Servicio Europeo de Acción Exterior y, por supuesto, en la nueva gobernanza económica que se está configurando (De Schoutheete, 2011).

[17] Según las estimaciones del FMI hechas públicas en enero de 2012 la ZE vería como su producción decrece un 0,5% en 2012. Mientras que Alemania y Francia experimentarían un leve crecimiento positivo, los países de la periferia se verían abocados a una fuerte recesión (datos disponibles en www.imf.org).