Tema[1]: El sistema financiero europeo se encuentra en un momento crítico. La falta de medidas para reestructurar y sanear un sector bancario aún renqueante amenaza la recuperación económica. En este contexto, Irlanda está destacando sobre el resto por sus medidas audaces para combatir el déficit público más alto de la zona euro y recuperar al mismo tiempo la confianza en su maltrecho sistema financiero.

Resumen: El mundo atraviesa en estos momentos una crisis sistémica sin precedentes. La dimensión de esta crisis ha supuesto un profundo replanteamiento de los mecanismos y las políticas de gestión de crisis que se venían aplicando hasta este momento.

Además, la crisis ha puesto de manifiesto la enorme dependencia de la economía real respecto al sistema financiero y como consecuencia de ello, ha puesto de relieve la importancia de sanear y reestructurar con éxito el sector bancario como condición imprescindible para propiciar la recuperación económica.

No obstante, a pesar de los avances conseguidos en diversos foros internacionales de cooperación para plantear una estrategia coordinada frente a la crisis, se están llevando cabo políticas muy distintas no solo en el mundo sino también en el seno de la propia Unión Monetaria Europea. En muchos casos, dichas políticas se están viendo fuertemente condicionadas por el elevado déficit público en que han incurrido los países como consecuencia de la crisis.

En este ARI se estudia la estrategia concreta planteada por las autoridades irlandesas para hacer frente a su crisis financiera. Con objeto de analizar los elementos fundamentales de esta política, se repasa asimismo la gestión que se hizo de la crisis japonesa en la década de los 90. Con ello se pretende establecer un análisis comparativo entre estrategias de gestión de crisis muy diversas y estudiar sus posibles consecuencias.

Análisis

Las crisis de Irlanda y Japón

En la segunda mitad de la década de los 90 y comienzos de la siguiente, Irlanda conoció un período de gran crecimiento económico que gradualmente fue generando una peligrosa burbuja inmobiliaria. El estallido de dicha burbuja como consecuencia de la crisis financiera global que se inició en el año 2007 ha sumido a Irlanda en la mayor crisis económica que ha conocido en más de 50 años. A finales del año 2009 el paro había superado el 13% y el PIB había retrocedido un 7,1% en un solo año, la caída anual más importante desde 1950. A finales de 2009 se esperaba un PIB un 13,5% inferior, en cifras nominales, al nivel alcanzado a finales del 2007. Irlanda era uno de los países más gravemente afectados por la crisis financiera.

Como muestra de la especulación inmobiliaria tan salvaje que se había producido en el país, entre 2002 y 2008 el número de casas vacías pasó de 140.000 a 350.000. A finales de ese mismo período el endeudamiento de las familias se había elevado hasta el 180% del PIB desde apenas un 40% en el año 1993. En este sentido, la crisis irlandesa presentaba importantes similitudes con la crisis económica y financiera que se inició unos años atrás en Japón.

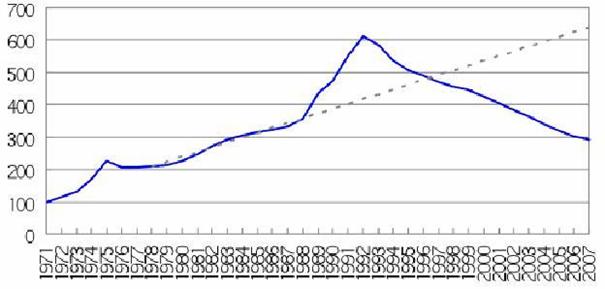

En los años 80, Japón vivió un período de gran bonanza económica con crecimientos de su PIB superiores al 5%. Sin embargo, a partir de 1991, de forma similar a como ha ocurrido ahora en Irlanda, EEUU y España, la economía japonesa se ralentizó bruscamente por el estallido de su burbuja inmobiliaria y la consiguiente crisis financiera. Como consecuencia de este estallido y de la posterior crisis asiática, Japón conoció una crisis económica sin precedentes que dio lugar a la llamada década perdida japonesa. Los Gráficos 1 y 2 muestran la evolución de los precios de la vivienda en Irlanda y Japón para ilustrar la magnitud de la burbuja inmobiliaria en ambos países.

Gráfico 1. Evolución de los precios de la vivienda en Irlanda

Fuente: Department of Environment, Heritage and Local Government.

Gráfico 2. Evolución de los precios de la vivienda en Japón

Fuente: Ministry of Land, Transport, Infrastructure and Tourism.

El dilema de Irlanda ante la crisis

Como consecuencia de la crisis y de las medidas de estímulo fiscal que se habían adoptado hasta la fecha, en 2008 Irlanda había acumulado un abultado déficit público del 7,3%, el más elevado de la zona euro tras Grecia. Por este motivo, Irlanda decidió implementar de forma temprana paquetes de reformas que permitieran atajar esta situación. Adelantándose a otros países que ahora se encuentran en una situación difícil por razones similares, Irlanda redujo el sueldo de los funcionarios hasta un 15% y aumentó diversos impuestos en tandas sucesivas. En 2008 y 2009 aumentaron el Impuesto sobre el Valor Añadido, el impuesto sobre la renta y las cotizaciones a la seguridad social. Además, se han reducido considerablemente algunas prestaciones sociales.

Sin embargo, estas medidas solo atajan parte del problema. Como ocurre también en otros países de la zona euro, el sistema financiero irlandés se encuentra en una situación crítica debido al estallido de la burbuja inmobiliaria. Por lo tanto, es imprescindible reestructurar el sistema financiero para evitar que la falta de crédito comprometa la recuperación económica. Sin embargo, el riesgo político que entraña una intervención no es desdeñable. La oposición ha aprovechado esta situación para acusar al gobierno de adoptar medidas gravosas para los ciudadanos, como el recorte de salarios de los funcionarios y la reducción de algunas prestaciones sociales, para luego utilizar los fondos generados por ellas en beneficio de los bancos. Por consiguiente, la aprobación de un plan multimillonario con el fin de rescatar a los mismos bancos que han originado la crisis corre el riesgo de provocar un gran rechazo social.

Ante esta situación, una primera opción política es la de proporcionar a los bancos solo los fondos necesarios para cubrir las pérdidas que han sufrido hasta el momento, permitiéndoles capear el temporal y sobrevivir sin grandes desahogos. A fin de cuentas, los bancos han sido el origen del problema y deben soportar en la medida de lo posible las consecuencias de su mala gestión. Enfoques similares se han adoptado en otros países para evitar aumentar demasiado la factura del rescate y el riesgo moral que se ha creado durante esta crisis. Un rescate masivo corre el riesgo de generalizar todavía más la creencia de que en último término el Estado siempre acudirá al rescate de los bancos, con las consecuencias que eso conlleva. Otra opción consiste en adoptar un plan más ambicioso que recapitalice los bancos inmediatamente y les permita estar en condiciones operativas similares a las que tenían antes de la crisis. El problema de este plan ambicioso es que su coste puede ser muy elevado y en una situación de crisis eso puede generar una carga insoportable para las arcas públicas. Eso sin mencionar la mala imagen que una medida así puede generar ante el electorado.

Un elemento importante a tener en cuenta es el clima de incertidumbre y desconfianza que reinaba en los mercados de capitales dificultando la reactivación de la actividad económica. Las pérdidas latentes en el sistema eran todavía muy elevadas de acuerdo con las estimaciones tanto de las agencias de rating como del FMI y el Banco Central Europeo. En su último informe de estabilidad financiera, el FMI ha estimado que a pesar del principio de recuperación económica y la mejoría de las previsiones, existen todavía 350 billones de euros de pérdidas latentes en el conjunto de la zona euro y en el Reino Unido. Por tanto, el 38% de las pérdidas totales que se estiman como consecuencia de la crisis financiera estarían aún por reconocer. Esta situación genera una gran desconfianza entre inversores y agencias de rating que dificulta enormemente la inversión extranjera y el acceso a los mercados de capitales.

Las respuestas de Irlanda y Japón frente a sus crisis financieras

Centrándonos sólo en los aspectos financieros de la crisis japonesa se pueden observar grandes errores en la gestión que se hizo de aquella crisis. Como muestra la Tabla 1, la primera quiebra de un banco japonés se produjo en el año 1991. A esta quiebra siguieron otras muchas hasta 1997. A pesar de todo ello, durante este período Japón no adoptó ningún plan de rescate financiero para recapitalizar su maltrecho sistema financiero. Al comienzo de la crisis, el primer ministro japonés, Miyazawa, se propuso inyectar capital en el sistema financiero para tratar de solventar la crisis pero su propuesta se topó con fuertes críticas y finalmente no se llevó a cabo. Únicamente se garantizó la totalidad de los depósitos de las entidades fallidas para evitar un pánico bancario generalizado.

Tabla 1. La respuesta japonesa a la crisis financiera de los años 90

Fuente: Deposit Insurance Corporation of Japan.

En 1998, la situación era ya insostenible. La crisis asiática desencadenada en 1997 había agravado todavía más la crisis que vivía el país y además se había generado lo que se denominó the Japan Premium, “la prima japonesa”. Los bancos japoneses tenían problemas para financiarse en los mercados de capitales internacionales debido al riesgo de quiebra que el mercado percibía en las entidades japonesas. Ese año el partido en el gobierno perdió las elecciones. Solo entonces, siete años después del comienzo de la crisis y tras la quiebra de un número considerable de entidades, se puso en marcha un plan de saneamiento del sector bancario que incluía entre otras medidas la recapitalización de los bancos en crisis.

A pesar de todo ello, las quiebras bancarias se sucedieron en 1998 y en 2003.

En definitiva, Japón optó únicamente por solucionar los problemas más urgentes de los bancos a la espera de que capeara el temporal y las medidas de estímulo fiscal reestablecieran el crecimiento económico y mejoraran la situación de los bancos. Como consecuencia de este planteamiento, en el año 2001, cuando la crisis aún no había podido ser atajada, Japón había invertido más de 630.000 millones de euros en paquetes de estímulo fiscal. Ese año, el volumen estimado de créditos impagados era de entre 585.000 y 900.000 millones de euros. Sin embargo, las medidas fiscales de reactivación de la economía no tuvieron éxito.

Por lo que respecta a Irlanda, habría que señalar que este país ha sido, al comienzo de la crisis financiera mundial, uno de los primeros en garantizar los depósitos, bonos y otros pasivos de sus bancos para facilitarles el acceso a la liquidez cuando los mercados internacionales de capitales se hallaban en una situación casi crítica. Además, poco después del estallido de la crisis financiera, el gobierno irlandés había aprobado ya inyecciones de capital para nacionalizar uno de los mayores bancos del país y recapitalizar otros dos grandes bancos irlandeses. A pesar de ello, la exposición del sistema bancario al sector inmobiliario es tan importante que las medidas anteriores no han sido suficientes. Las pérdidas en los activos ligados al sector inmobiliario siguen aumentando y la solvencia de los bancos irlandeses se ha visto muy negativamente afectada.

Por todo ello, Irlanda ha decidido optar por la alternativa más ambiciosa y anunciar un paquete de medidas para la reactivación total del sector financiero. El eje central de dicho paquete es la creación de la National Asset Management Agency (NAMA).

La Agencia Nacional de Gestión de Activos (NAMA)

NAMA es una agencia nacional de gestión de activos tóxicos que se crea con el objeto de sacar del balance de los bancos irlandeses afectados por la crisis, todos los préstamos que son susceptibles de seguir generando pérdidas y por tanto, de lastrar la actividad prestamista normal de los bancos. Coloquialmente estas agencias se denominan “bancos malos” por la calidad de los activos que gestionan y se han impulsado no solo en Irlanda sino también en otros países fuertemente afectados por la crisis financiera como Alemania.

El mecanismo mediante el que opera NAMA es el siguiente: los bancos transfieren a NAMA todos y cada uno de los activos considerados tóxicos, deshaciéndose definitivamente de ellos y saneando por completo sus balances. A cambio de dichos préstamos reciben deuda pública avalada por el Estado que pueden canjear por dinero a través del Banco Central Europeo.

No obstante, para determinar el precio al que NAMA adquiere los activos transferidos se realiza un proceso de valoración por el personal adscrito a NAMA. Dicho proceso comprende un análisis individual de todos y cada uno de los préstamos que se transfieren, incluyendo procedimientos de due diligence de los deudores, así como auditorías tanto internas como externas de todo el proceso. Con este mecanismo las autoridades irlandesas se aseguran por un lado de que los bancos reconocen íntegramente las pérdidas asociadas a los activos que se transfieren y por otro lado, se cercioran de que NAMA adquiere los activos por su valor real tomando en consideración todas las pérdidas latentes. En el Gráfico 3 se detalla la valoración que se realizó de los primeros activos transferidos a NAMA en el momento de puesta en funcionamiento del plan de saneamiento. Como se puede observar, las autoridades irlandesas aplicaron descuentos de hasta un 58% sobre el valor en libros de los activos transferidos por los bancos.

Gráfico 3. Desglose de los activos tóxicos transferidos a la Agencia Nacional de Gestión de Activos por las entidades en crisis, marzo de 2010 (cifras en miles de millones de euros)

| Entidades | Valor contable de los activos transferidos | Precio de transferencia | Descuento aplicado sobre el valor contable (%) | Capital adicional requerido por la entidad |

| Bank of Ireland | 1,93 | 1,25 | 35 | 2,70 |

| Allied Irish Bank | 3,29 | 1,88 | 43 | 7,40 |

| Anglo Irish Bank | 10,00 | 5,00 | 50 | 18,30 |

| INBS | 0,67 | 0,28 | 58 | 2,60 |

| EBS | 0,14 | 0,09 | 37 | 0,88 |

| Total | 16,03 | 8,50 | 31,88 |

Fuente: Ministerio de Finanzas y Banco Central de Irlanda.

La preparación para la aplicación de esta medida está siendo un proceso largo, de más de un año, debido en parte a la exhaustividad del procedimiento de valoración.

El siguiente paso es el de recapitalizar los bancos para que puedan hacer frente a todas las pérdidas derivadas del proceso de valoración y transferencia de los préstamos. La normativa bancaria vigente determina unas necesidades de capital en función del riesgo de los bancos. Sin embargo, en este caso, las autoridades irlandesas han decidido que el supervisor bancario irlandés y el Banco Central Irlandés determinen conjuntamente unos requerimientos de capital superiores para cada uno de los bancos. El objetivo es asegurar no solo el cumplimiento de los mínimos regulatorios sino generar además un colchón lo suficientemente amplio como para soportar pérdidas futuras inesperadas y además dotar a los bancos de una solvencia holgada para poder financiarse fácilmente en los mercados de capitales internacionales. En el momento de creación de NAMA, el Ministro de Finanzas anunció unos requerimientos de capital de en torno al doble de los mínimos exigidos por la legislación bancaria europea. Para cubrir las nuevas necesidades de capital derivadas no solo de las pérdidas provocadas por la nueva valoración de los préstamos sino también por los requerimientos adicionales impuestos por las autoridades irlandesas, los bancos acudirán en primer término al mercado. Posteriormente, el capital que no sea posible obtener en los mercados de capitales, será proporcionado por el Estado irlandés para alcanzar los niveles deseados.

Por último, las autoridades irlandesas han impuesto a los dos mayores bancos irlandeses que además son los principales beneficiarios del plan, unos objetivos mínimos de préstamo al sector de las PYMES. El Allied Irish Bank y el Bank of Ireland deben poner a disposición de las PYMES al menos 3.000 millones de euros cada uno, en 2010 y 2011, respectivamente.

El resultado de todo ello es que el anuncio de la creación de la Agencia Nacional de Gestión de Activos y de las medidas asociadas a esta ha provocado una reacción muy positiva por parte de las tres principales agencias de rating, Standard & Poors, Moody’s y Fitch de las que depende en gran medida la capacidad tanto del Estado irlandés como de los bancos irlandeses de acudir con éxito a los mercados de capitales. Asimismo, el FMI también ha acogido muy positivamente el plan y lo ha calificado de “vital” para el mantenimiento de la estabilidad financiera en Irlanda.

Análisis de las estrategias aplicadas en Irlanda y Japón

El caso japonés sirve para ilustrar la importancia de poseer un sistema bancario robusto y saneado capaz de canalizar la inversión y facilitar la recuperación económica. La falta de confianza en el sistema bancario japonés que se observó claramente en la aparición de la Japan Premium fue un claro obstáculo para la resolución de la crisis. Esta falta de confianza agravó la incertidumbre que lastró el consumo y la inversión en la segunda economía mundial durante más de 10 años.

En este sentido, el plan irlandés trata de solucionar varios de los problemas que se observaron durante la crisis japonesa. En primer lugar, el planteamiento impulsado por el gobierno irlandés se caracteriza por su rigor y transparencia en la valoración de todas las pérdidas, tanto incurridas como latentes. Con ello se anticipan pérdidas futuras sin esperar a que estas se manifiesten. El objetivo es reforzar la confianza en la economía y el sistema financiero nacionales. Tratar de retrasar el reconocimiento de pérdidas con la esperanza de que el valor de los activos se recupere por sí solo puede crear problemas mayores y una gran incertidumbre que afecta negativamente a la economía del país. En esta crisis las agencias de rating han observado este tipo de prácticas y han advertido de las consecuencias negativas que pueden implicar.

Por otro lado, con la creación de NAMA se trata de acotar de forma inmediata el problema de los activos tóxicos para que no sigan lastrando el rendimiento y la actividad de los bancos afectados. Con ello se pretende evitar situaciones como la vivida en Japón en que distintos bancos japoneses arrastraron problemas durante años hasta quebrar mucho tiempo después del comienzo de la crisis (lo que se conoce como bancos zombies). Una actuación decidida como la adoptada por el plan irlandés tiene por objeto limitar los problemas en el tiempo y favorecer una recuperación pronta.

En cuanto al coste, la experiencia japonesa pone de manifiesto hasta qué punto soluciones parciales a las deficiencias del sistema financiero no reducen el coste de la intervención sino que, por el contrario, pueden provocar que este aumente de forma alarmante. En el caso particular de Irlanda, el coste es compartido con el sector privado ya que se incita a las entidades a cubrir en la medida de lo posible, sus necesidades de capital en el mercado. La correcta capitalización de las entidades puede facilitar el acceso a liquidez en los mercados y reducir la dependencia de fondos públicos. Los fondos públicos inyectados en los bancos se podrán recuperar total o parcialmente a través de la venta de las participaciones en los bancos en un futuro.

Además, un análisis exhaustivo de las pérdidas latentes en el sistema bancario y su posterior publicación permite demostrar un pleno conocimiento del alcance de los problemas. Dicho análisis facilita además un adecuado diseño de las medidas necesarias para la gestión de los problemas detectados. Todo ello refuerza la confianza no solo en el futuro de la economía sino también en el equipo de gobierno del Estado.

El funcionamiento de NAMA ha sido diseñado de manera que se evalúe el valor de los préstamos de forma prudente para minimizar el riesgo de que los activos transferidos generen pérdidas inesperadas para las arcas públicas. Si la valoración de los activos es adecuada, la agencia de gestión de activos recuperará el importe invertido en la compra de los activos a través de su gestión o posterior venta cuando el mercado se haya recuperado. Por otro lado, una prudente valoración de los activos impide subvenciones encubiertas a las entidades financieras. Con ello se preserva además la igualdad competitiva en el mercado no solo nacional sino también europeo.

Por último, cabe señalar que el éxito o fracaso de las medidas impulsadas por Irlanda dependerá en gran medida del rigor que se haya aplicado en el procedimiento de valoración de pérdidas en los activos del sistema bancario. La adecuada capitalización de las entidades está inevitablemente ligada a la correcta estimación de las pérdidas por la exposición a este sector.

Conclusión: En una economía tan fuertemente dependiente del sector bancario y de los mercados de capitales es imprescindible llevar a cabo un profundo saneamiento del sistema financiero cuando se produce una crisis. Las soluciones parciales corren el riesgo de no solventar el problema y dilatarlo en el tiempo aumentando considerablemente el coste de la crisis y con ello irremediablemente la deuda y el déficit públicos.

Un sistema bancario frágil es incapaz de reactivar el flujo de crédito necesario para acometer las inversiones que permiten reactivar la economía.

Por otro lado, recuperar la confianza de los consumidores y de los inversores es un elemento clave para la recuperación económica. En este sentido, mostrar una elevada transparencia en la gestión de la crisis es esencial para demostrar un correcto conocimiento de los problemas y por consiguiente, una adecuada capacidad para gestionar dichos problemas.

El reconocimiento parcial o tardío de pérdidas puede generar una gran desconfianza que termina por lastrar el proceso de recuperación.

No obstante, la implementación de planes de rescate financiero ambiciosos como el irlandés, supone también un riesgo muy elevado desde el punto de vista de las finanzas públicas. Europa vive en estos momentos lo que podría calificarse como la segunda fase de la crisis. El elevado nivel de deuda y déficit público de países como Grecia, Portugal, España, Irlanda, Italia y también el Reino Unido ha aumentado de forma alarmante el riesgo país en la región. Los primeros síntomas de contagio al sistema financiero ya se han hecho notar. La escalada del riesgo país en la UE ha provocado la aprobación urgente de un Fondo de Estabilización por un importe de 750.000 millones de euros para recuperar una cierta tranquilidad en los mercados financieros.

En este contexto, no deja de sorprender que Irlanda, con el déficit público más elevado de la zona euro y un nivel de deuda superior al de España haya conseguido evitar ser considerada la próxima gran amenaza, tras el rescate de Grecia. Grecia, Portugal y España concentran en estos momentos el interés especulativo internacional por delante de Irlanda. Como puede observarse en el Gráfico 4, el diferencial del Credit Default Swap de Irlanda, que refleja la probabilidad de impago del país, es significativamente más bajo que el de Grecia y Portugal y bastante cercano al que se cotiza para España. El Gráfico muestra además que el diferencial entre España e Irlanda se ha recortado de forma muy importante durante la crisis hasta casi converger en los primeros meses de 2010. Esto se debe a la rápida y contundente respuesta de Irlanda tanto en lo que se refiere a su déficit público como en lo relativo a la necesidad de sanear su sistema financiero.

Gráfico 4. Diferencial de CDS a cinco años en la zona euro

Datos a 11/V/2010. Fuente: Bloomberg.

Álvaro Benzo González-Coloma

Experto Nacional Destacado en la Dirección de Estabilidad Financiera de la Comisión Europea

[1] Nota: todas las opiniones y juicios expresados en este artículo constituyen opiniones personales del autor y en ningún caso deben ser tomados como la postura oficial de la Comisión Europea.