Tema

La crisis del mar Rojo afecta a la seguridad del transporte marítimo de hidrocarburos.

Resumen

La inseguridad marítima en el mar Rojo causada por el movimiento huzí seguirá tensionando la logística del transporte marítimo, pero sus efectos sobre los mercados del petróleo y el gas natural parecen limitados, de momento.

Análisis

El conflicto interno de Yemen ha alterado el monopolio que venía ostentando el estrecho de Ormuz como punto de estrangulación y riesgo para el tráfico mercante y energético. A partir de 2014, el movimiento huzí (Ansar Allah o partidarios de Dios) causó un conflicto interno en el que combatieron contra las fuerzas del gobierno central y las de la coalición liderada por Arabia Saudí. Durante ese conflicto, la asistencia militar iraní proporcionó a los rebeldes los medios, el adiestramiento y la inteligencia necesarios para atacar a distancia objetivos navales y terrestres. Irán proporcionó misiles balísticos contra buques, drones, misiles de crucero, minas y lanchas diseñadas para hostigar el tráfico marítimo a los rebeldes huzí que los emplearon ocasionalmente contra buques estadounidenses y saudíes.

A partir de la frágil tregua de 2022, los rebeldes huzí dejaron de combatir a los saudíes para atacar el territorio de Israel, primero, y los mercantes que transitan por el mar Rojo después. Los rebeldes actúan con un gran margen de autonomía. Por un lado, el movimiento huzí no es una creación de Irán y, aunque sus intereses han coincidido a veces, Irán ha ido reduciendo su control y su asistencia a todos los miembros del denominado “eje de resistencia” en los últimos años.[1] Por otro, los rebeldes necesitan un enemigo externo para distraer a su población de las secuelas de su gobierno y, además, su belicosidad con Israel y los países occidentales le ofrece notoriedad frente al resto de movimientos patrocinados por Irán. Como resultado, parece poco probable que los dirigentes huzí pongan fin a sus ataques y que estos se vayan a detener mediante la influencia que pueda ejercerse desde Irán, China o Rusia; aunque sólo sea para no poner en peligro sus buques mercantes.[2]

La inseguridad en el mar Rojo afecta al suministro energético de petróleo y gas natural, siempre dependiente del devenir geopolítico de Oriente Medio. Los ataques de los huzí en el estrecho de Bab el-Mandeb han perturbado sustancialmente el tráfico de hidrocarburos y la logística que lo sustenta, pero sin que parezca haber afectado directamente a la seguridad de suministro global y con un impacto apreciable en los mercados energéticos, pero limitado por el momento.

La logística petrolera, profundamente alterada después de la invasión rusa de Ucrania y las sanciones internacionales, ha ido progresivamente evitando la ruta del mar Rojo, comenzando con los petroleros occidentales y continuando más recientemente, ante la aleatoriedad de los ataques huzí, con aquellos asociados a la flota fantasma y el tráfico de crudo ruso. El tráfico de gas natural licuado (GNL), mucho más averso al riesgo, evitó el mar Rojo desde el comienzo de las hostilidades, generando una importante fragmentación de los mercados gasistas entre la cuenca atlántica y Asia. En términos generales, la logística de los hidrocarburos ha demostrado ser resiliente, adaptándose a la nueva realidad de los mercados del petróleo y el gas pese a sufrir un importante tensionamiento y el incremento de sus emisiones.

1. Inseguridad marítima en el mar Rojo

Desde octubre de 2023 se han multiplicado los ataques de los huzí en torno al estrecho de Bab el-Mandeb. Inicialmente encaminados contra los buques de bandera o destino israelí, se han dirigido después contra aliados de Israel y la multiplicación de ataques junto a los fallos de inteligencia han consolidado el riesgo indiscriminado para la navegación. A los ataques se añaden mensajes de intimidación para que los buques se dirijan a puertos bajo control rebelde y la continuidad de las acciones de piratería en la zona.

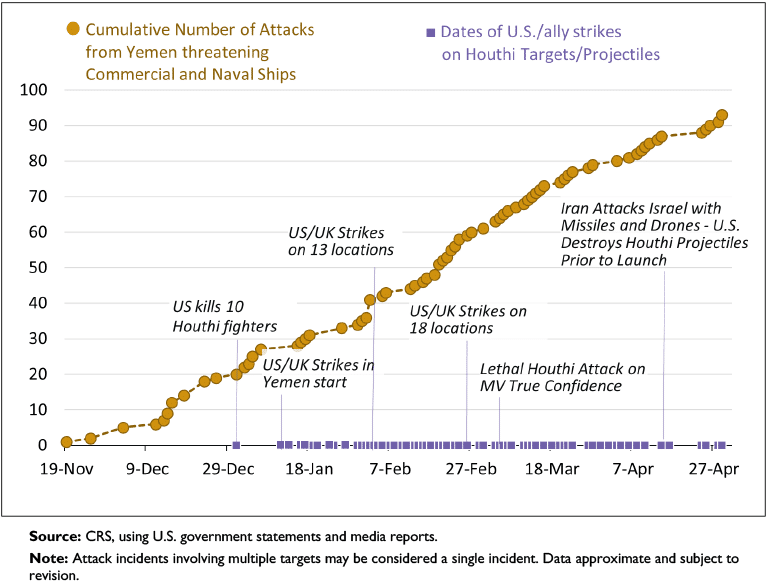

Los países occidentales han desplegado fuerzas en la zona tanto para preservar a Israel de los ataques procedentes de Yemen e Irán como para proteger la navegación, pero no han podido disuadir ni poner fin a los ataques que se prodigan regularmente desde entonces (Figura 1). Las cifras conocidas oscilan entre el casi centenar de incidentes registrados por Estados Unidos (EEUU), los 120 reseñados por la United Kingdom Maritime Trade Operations (UKMTO) y los 43 reconocidos por la Organización Marítima Internacional (IMO, por sus siglas en inglés) desde octubre de 2023 hasta mayo de 2024. Independientemente de la metodología empleada y de oscilaciones puntuales, las cifras confirman tanto la continuidad de los ataques como su multiplicación –casi por cinco[3]– desde octubre de 2023.

Figura 1. Ataques de rebeldes huzí y de las fuerzas británicas y estadounidenses

Los buques estadounidenses y británicos de la operación Prosperity Guardian han llevado los ataques sobre objetivos militares en Yemen, una vez que la resolución 2722 del Consejo de Seguridad de Naciones Unidas aprobara, el 10 de enero de 2024, su derecho a usar la fuerza (Figura 1). Sin embargo, la proliferación de misiles antibuque y drones lanzados desde plataformas terrestres, distantes y móviles facilita la denegación del acceso y operación de las fuerzas navales tradicionales (Anti-access/Area denial), lo que hace difícil y costoso asegurar la seguridad marítima. A diferencia de lo que ocurre con la piratería, los buques que ofrecen protección comparten el mismo riesgo de los buques protegidos y, además, deben emplear medios defensivos sofisticados y caros para interceptar los eficaces y baratos drones y misiles que utilizan los rebeldes. Por ahora, los ataques a tierra (operación Poseidon Archer) han dañado las infraestructuras fijas conocidas, pero los rebeldes están reacondicionando y construyendo refugios subterráneos para su almacenaje y fabricación.[4]

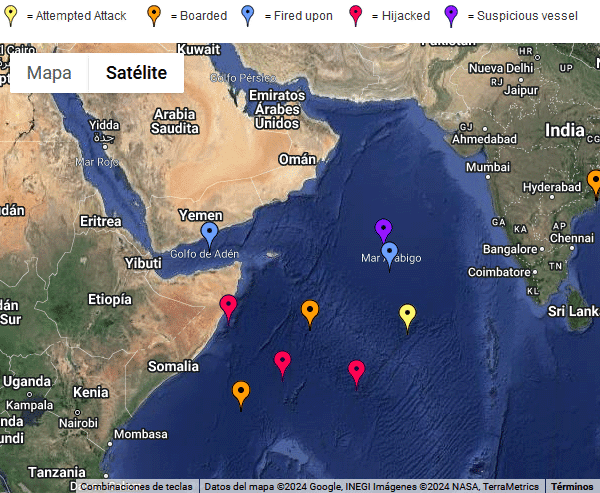

Por su parte, la UE puso en marcha la operación ASPIDES en febrero de 2024 para contribuir a la seguridad marítima de la zona. Desde entonces, han neutralizado ataques sobre buques mercantes mediante drones, lanchas no tripuladas y misiles balísticos de los rebeldes huzí, según fuentes de EUNAVFOR, aunque su mandato no permite ataques sobre territorio yemení. La UE también mantiene en marcha la operación Atalanta contra la piratería, un riesgo para la navegación menor que antaño (cinco incidentes en el mes de marzo de 2024), pero que contribuye a la perturbación de las rutas de navegación.

Figura 2. Incidentes de piratería, 2024

La presencia aeronaval occidental en la zona presenta ventajas e inconvenientes. Los despliegues no han sido lo suficientemente poderosos para hacer desistir a los rebeldes de sus ataques. Se han reducido su frecuencia y sus daños, pero los rebeldes no necesitan tener éxito en todas sus ofensivas y los daños que producen son suficientes para perturbar la navegación. Las operaciones testimonian el apoyo occidental a la seguridad marítima de los países ribereños, pero facilita a los movimientos revolucionarios agitar la bandera antiimperialista para cuestionar su presencia. Desde el punto de vista militar, la limitación de los medios occidentales y los mandatos de las fuerzas desplegadas en las operaciones impiden derrotar o disuadir a los rebeldes que, para tener éxito, no precisan ganar el enfrentamiento sino mantenerlo en el tiempo. En las condiciones actuales, y con el balance de fuerzas existente, la inseguridad marítima no tiene una solución militar porque el movimiento huzí se ha mostrado resiliente frente a fuerzas más numerosas y con mandatos más robustos que los que disponen las fuerzas aeronavales en la zona. Su presencia da tiempo y ayuda a buscar una solución política, pero no son una alternativa a ella.

2. Ataques y perturbaciones en el transporte de petróleo

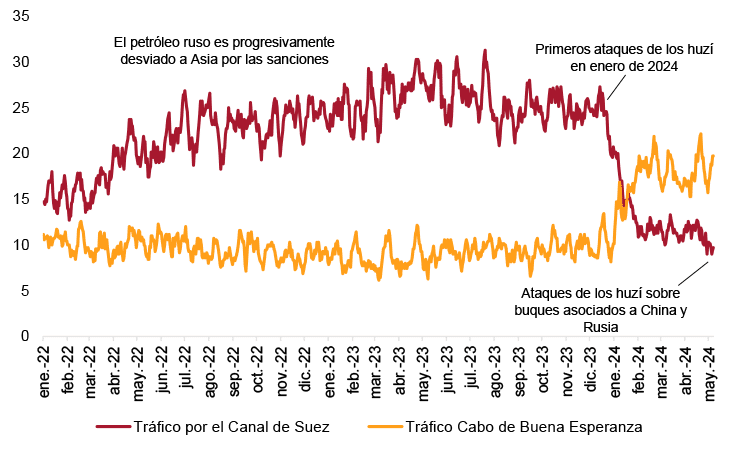

El canal de Suez ha sido un corredor crucial por el que transitaba cerca del 12% del petróleo transportado por mar. En los dos últimos años, y como consecuencia de la guerra geoeconómica asociada a la invasión rusa de Ucrania, el mercado del petróleo ha experimentado una profunda reconfiguración que ha intensificado el tráfico de petroleros a través del mar Rojo y Suez. El petróleo crudo ruso y sus productos derivados (gasolina, keroseno, diésel, fuelóleo, etc.), prohibidos en los puertos europeos desde enero de 2023 como parte de la sexta ronda de sanciones impuestas por la UE, se han desviado principalmente a China y la India, siendo sustituidos por importaciones desde Oriente Medio y EEUU. En cifras, los flujos de petróleo ruso hacia Asia a través del canal de Suez aumentaron desde unos 700.000 barriles diarios en 2020 a casi 3,6 millones en el primer semestre de 2023. Simultáneamente, los flujos de petróleo de Oriente Medio hacia el Mediterráneo por Suez pasaron de dos millones a 3,5 millones de barriles diarios en el mismo periodo.

Figura 3. Número de petroleros en tránsito por el canal de Suez y el cabo de Buena Esperanza (media móvil de siete días)

Desde enero de 2024, los ataques de los huzí han desviado cerca de un 70% de los petroleros que cruzaban por el mar Rojo hacia la ruta más larga del cabo de Buena Esperanza, forzando la optimización de los flujos de petróleo hacia mercados regionales más cercanos y reduciendo el tráfico entre Asia y Europa en casi un 30%, como se aprecia en la Figura 3. La Figura 4 recoge los incidentes registrados de petroleros en la zona hasta la fecha.

Figura 4. Incidentes de petroleros en el mar Rojo desde noviembre de 2023 hasta mayo de 2024

| Fecha | Nombre del buque | Nacionalidad | Ruta | Notas |

|---|---|---|---|---|

| 17 noviembre de 2023 | Central Park | Liberia | Marruecos – India | El buque, operado por una empresa israelí, fue abordado por rebeldes huzí y posteriormente rescatado. |

| 11 diciembre de 2023 | Strinda | Noruega | Malasia – Italia | El barco fue alcanzado por un misil. Su destino final era Italia, pero estaba programado que posteriormente acudiera al puerto de Asdod en Israel. |

| 13 diciembre de 2023 | Ardmore Encounter | Islas Marshall | India – Países Bajos | Las fuerzas huzí intentaron abordar sin éxito el petrolero operado por una empresa irlandesa, posteriormente, dispararon dos misiles. |

| 18 diciembre de 2023 | Swan Atlantic | Noruega | Francia – Isla Reunión | El buque transportaba productos petroquímicos y fue impactado por un misil. |

| 23 diciembre de 2023 | Blaamen | Noruega | – | El buque transportaba productos petroquímicos. No fue impactado. |

| 23 diciembre de 2023 | Sai Baba | Gabón | – | El buque, cuyo propietario es indio, fue impactado por un dron mientras transportaba petróleo crudo. |

| 25 diciembre de 2023 | Navig8 Montiel | Liberia | – | El buque, cuyo propietario es alemán, escapó a un ataque con drones |

| 12 enero de 2024 | Khalissa | Panamá | Rusia – India | El buque, que transportaba crudo ruso, fue atacado por un misil que no llegó a impactar. |

| 18 enero de 2024 | Chem Ranger | Islas Marshall | Arabia Saudí – Kuwait | El buque transportaba productos petroquímicos. No fue impactado. |

| 26 enero de 2024 | Marlin Luanda | Reino Unido | Singapur – Egipto | El petrolero Marlin Luanda, propiedad de Trafigura, fue impactado por un misil. El petrolero transportaba nafta rusa. |

| 16 febrero de 2024 | Pollux | Panamá | Rusia – India | Un misil impactó el buque causando daños leves. El petrolero transportaba crudo grado Urales a la refinería de Paradip en la India. |

| 24 de febrero de 2024 | Torm Thor | EEUU | – | El petrolero Torm Thor fue atacado con misiles en dos ocasiones mientras transitaba por el golfo de Adén. El buque no fue impactado. |

| 15 de marzo de 2024 | Pacific 01 | Panamá | – | El petrolero fue atacado con un misil balístico sin lograr impactarlo. Los huzí atacaron este barco debido a sus vínculos pasados con un hombre de negocios israelí. |

| 15 y 17 marzo de 2024 | Mado | Grecia | Arabia Saudí – Singapur | El buque de GLP fue atacado con dos misiles mientras transitaba el golfo de Adén. El buque no fue impactado. |

| 23 marzo de 2024 | Huang Pu | Hong Kong (previamente Reino Unido) | Rusia – India | El petrolero transportaba crudo ruso al puerto de New Mangalore, India. El petrolero Huang Pu reportó haber sido impactado por un misil que causó un incendio a bordo. |

| 27 abril de 2024 | Andromeda Star | Islas Seychelles | Rusia – India | Un misil impactó en el buque y causó daños menores. El petrolero, registrado en Seychelles y vinculado al comercio con Rusia, estaba en ruta desde Primorsk (Rusia) a Vadinar (India). |

| 18 mayo de 2024 | Wind | Panamá | Rusia – China | El petrolero fue impactado por un misil antibuque que causó daños menores. El buque procedía de Novorossiysk (Rusia) y su historial lo vincula con el tráfico ilícito de petróleo, tanto ruso como venezolano. |

El petróleo saudí y el transportado por navieras rusas, chinas, junto con la denominada “flota fantasma” que permite el contrabando de petróleo ruso han fluido con relativa normalidad a través del canal de Suez. Arabia Saudí cuenta con oleoductos que conectan sus yacimientos orientales con terminales exportadoras en el mar Rojo y permiten evitar los estrechos de Ormuz y de Bab el-Mandeb. Por su parte, China y Rusia mantuvieron conversaciones en Omán con representantes huzí y acordaron garantizar el paso seguro de los buques de ambos países por el mar Rojo a cambio de apoyo diplomático. Los petroleros asociados con China y Rusia han adoptado la práctica habitual de destacar su identidad en las señales del sistema de identificación automática (AIS, por sus siglas en inglés) mientras transitan por Bab el-Mandeb, además de señalar explícitamente su no vinculación con Israel. A pesar de ello, la inseguridad es generalizada y los rebeldes huzí han atacado hasta en seis ocasiones petroleros que transportaban crudo ruso (Figura 4). Estos incidentes podrían deberse al uso de bases de datos obsoletas o a problemas para identificar correctamente la identidad de los buques, a pesar de la relativa facilidad para acceder a esa información en fuentes abiertas.

A la imprevisibilidad generada por los ataques huzí se suma la degradación de los estándares de seguridad de muchos de los petroleros que transportan el crudo ruso evadiendo las sanciones: antigüedad de la flota fantasma, cobertura incierta de los seguros, apagado de los transpondedores que dificulta la localización y maniobras de transbordo barco a barco en alta mar. Si por el impacto de un mísil se produjese el hundimiento de uno de estos petroleros sin seguro, tal y como ocurrió con el carguero Rubymar en marzo, no habría una entidad responsable de asumir los costes de limpiar un posible vertido. La limpieza quedaría en manos del débil gobierno internacionalmente reconocido de Yemen y ubicado provisionalmente en Adén, agravando los riesgos de desastre medioambiental.

3. Reorientación y fragmentación del comercio de GNL

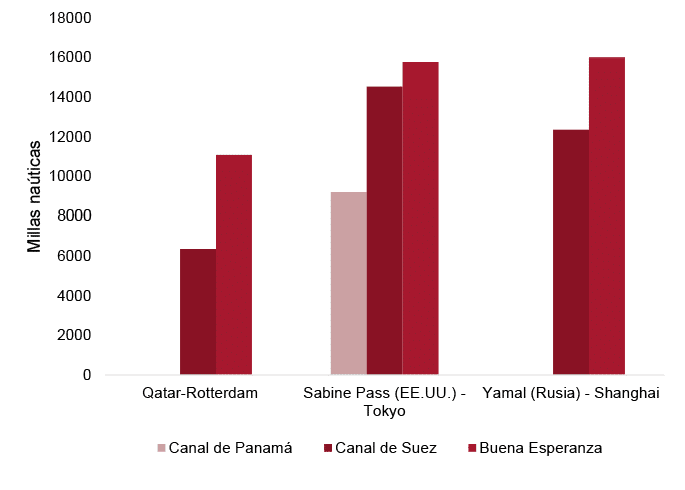

En 2023, el 8% de las exportaciones mundiales de GNL se realizaron a través del canal de Suez. Desde enero de 2024 estas exportaciones se han suspendido, con la excepción de algunos metaneros destinados a la terminal jordana de Aqaba. Los metaneros, más valiosos y vulnerables que los petroleros y operados por reputadas navieras, han preferido evitar los riesgos de un posible ataque. La interrupción del tránsito de metaneros afecta principalmente a las entregas de GNL a Europa desde Qatar en sentido norte y a Asia desde EEUU y Rusia en dirección sur. Como consecuencia, los cargamentos están siendo desviados a través del cabo de Buena Esperanza o redirigidos a otros mercados más cercanos.

Respecto a los flujos destinados a Europa desde el golfo Pérsico, los más afectados son las exportaciones de GNL de Qatar, Emiratos Árabes Unidos y Omán, que en 2023 representaron cerca de un 7% del total de las importaciones de gas natural de la UE. Según la información satelital de SynMax, y durante los tres primeros meses de 2024, Qatar reorientó su exportación hacia destinos más próximos, principalmente la India, Pakistán, China y Kuwait, reduciendo significativamente sus envíos a Europa, que han pasado a representar el 10% de sus exportaciones frente al 20% de 2023. Esta situación se explicaría por una reorientación de los cargamentos hacia Asia, fruto de renegociaciones con las empresas importadoras que habrían intercambiado estos cargamentos por otros de GNL estadounidense para optimizar la flota de metaneros, muy tensionada desde la crisis energética de 2022.

En el caso del GNL ruso, los metaneros que salen durante el invierno de la terminal de Yamal LNG en dirección a China deben realizar transbordos en puertos europeos (principalmente en Zeebrugge y Montoir) para, posteriormente, dirigirse a Asia a través del canal de Suez. En la actualidad, estos cargamentos están tomando la ruta más larga del cabo de Buena Esperanza. En circunstancias normales, a partir de junio el deshielo del Ártico permite la navegación de la Ruta del Norte y las exportaciones se dirigen directamente al mercado asiático a través del estrecho de Bering sin tener que circunnavegar África.

La crisis del mar Rojo también ha afectado a las exportaciones de GNL de EEUU, principalmente desde el golfo de México. La sequía ha reducido sustancialmente la operabilidad del canal de Panamá, cuyo sistema de esclusas necesita del suministro de agua de los lagos que lo rodean y sólo se permitirán 24 tránsitos diarios, frente a los 40 habituales, hasta el inicio de la época de lluvias esperada antes del verano. El envío de GNL desde EEUU hacia Asia a través del canal de Panamá descendió un 50% en los primeros meses de 2024, obligando a los metaneros a circunnavegar África en un viaje sustancialmente más largo (Figura 5) o a redirigirse hacia Europa en sustitución del GNL qatarí. La optimización de los metaneros ha derivado en una relativa fragmentación del mercado del gas natural entre la cuenca atlántica y Asia. La primera tiene los envíos de EEUU hacia la UE como protagonistas, mientras que el mercado asiático es ahora suministrado en mayor medida con GNL de Qatar y Australia. Si se confirman las sanciones sobre el transbordo de GNL ruso en puertos de la UE, esta tendencia se agravaría durante los próximos inviernos al impedir que llegasen los cargamentos reexportados a Asia.

Figura 5. Distancias de las principales rutas de GNL afectadas por los desvíos hacia el cabo de Buena Esperanza

4. Emisiones del transporte marítimo y tensionamiento logístico

Durante más de una década, el transporte marítimo ha apostado por adoptar velocidades reducidas para disminuir los costes de combustible y reducir las emisiones de gases de efecto invernadero asociadas al sector. Sin embargo, las interrupciones en rutas comerciales clave como el mar Rojo y el canal de Suez, unidas a los problemas que afectan al canal de Panamá y al mar Negro, provocan un aumento de la velocidad de los buques para mantener los horarios y no tensionar la logística portuaria, lo que se ha traducido en un mayor consumo de combustible y emisiones de gases de efecto invernadero. La Conferencia de las Naciones Unidas sobre Comercio y Desarrollo (UNCTAD) calcula que el mayor consumo de combustible derivado de distancias más largas y velocidades más elevadas podría suponer un aumento de hasta el 70% de las emisiones de gases de efecto invernadero en un viaje de ida y vuelta Singapur-Rotterdam.

Los últimos datos revelan que, pese al aumento previsto de las emisiones causado por la crisis del mar Rojo, las emisiones de CO2 del transporte marítimo mundial permanecieron estables hasta marzo de 2024. La paradoja se explica por la desaceleración del transporte marítimo, cuyo volumen disminuyó entre diciembre de 2023 y abril de 2024 y, en parte, debido a la propia crisis del mar Rojo, compensando las mayores emisiones causadas por la desviación de la ruta de Suez hacia la del cabo de Buena Esperanza. No obstante, la crisis ha aumentado la huella de carbono de las empresas europeas que se abastecen en Asia, en muchas ocasiones optando por el más contaminante transporte por ferrocarril o carretera, y ha afectado al cumplimiento de sus compromisos de sostenibilidad. Además, desde la entrada en vigor del régimen de comercio de derechos de emisión de la UE (EU ETS) para el sector marítimo, la mayor huella de carbono del transporte marítimo implica un sobrecoste adicional al de los fletes, seguros y combustible.

La reorientación del transporte marítimo mundial ha disparado la demanda de servicios de aprovisionamiento y reabastecimiento en algunos puertos africanos, especialmente los situados estratégicamente en la ruta marítima en torno al cabo de Buena Esperanza. Su capacidad de respuesta se ha visto muy constreñida por la congestión y la indisponibilidad de suministro de combustible, que también debe ser importado ante la insuficiente capacidad regional de refino. En el caso de Sudáfrica, que tiene los puertos de mayor capacidad de África Subsahariana, las llegadas de portacontenedores aumentaron un 328% en los tres primeros meses de 2024. Los problemas generalizados de suministro eléctrico y disputas políticas sobre la fiscalidad de estos servicios en Algoa Bay, uno de los puntos tradicionales de reabastecimiento marítimo, han limitado la capacidad sudafricana para responder efectivamente al incremento de demanda. Los puertos de Mauricio, Mozambique, Namibia, Canarias, Marruecos, Gibraltar y Ceuta han absorbido parte de esta nueva actividad, especialmente para el servicio de repostaje de combustible marítimo barco a barco.

5. Evolución de los precios de la energía

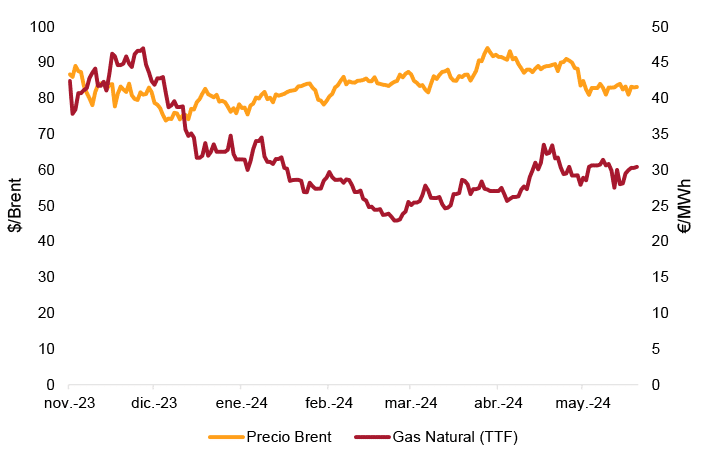

Desde los primeros incidentes con petroleros en noviembre de 2023, el precio del petróleo se ha mantenido en el rango de los 75-95 dólares para el barril de Brent, mientras que el del gas natural ha seguido una tendencia decreciente hacia los 25-30 euros por MWh en el mercado de referencia en Europa, el TTF neerlandés (Figura 6). Dado que es imposible aislar los efectos de los ataques en los mercados, el contrafactual de un escenario de seguridad marítima en el mar Rojo y menor prima de riesgo geopolítico en Oriente Medio habría, previsiblemente, derivado en unos precios menores. En cualquier caso, no se han producido interrupciones en el suministro físico de petróleo ni de GNL, verdaderos vectores de aumento de los precios, gracias a la eficiente respuesta logística del transporte marítimo y la coordinación entre productores e importadores en un mercado suficientemente abastecido.

Figura 6. Precio del petróleo (Brent) y gas natural (TTF) en Europa desde noviembre de 2023 (barril/US$, MWh/€)

El incremento en los costes de flete y seguros causados por viajes más largos y la menor disponibilidad de petroleros y metaneros ha tenido un efecto limitado en el precio final. El transporte representa sólo una pequeña fracción de la estructura general de costes del petróleo y (en menor medida) del GNL, mucho más dependientes de los equilibrios entre oferta y demanda o el riesgo geopolítico. Para el petróleo los mercados parecen seguir las decisiones de la Organización de Países Exportadores de Petróleo plus (OPEP+), mientras que el gas natural sigue la evolución del consumo global después de tres años de precios muy elevados y una importante destrucción de demanda, especialmente en Europa y los países emergentes.

Conclusiones

Los ataques armados contra los buques en tránsito seguirán afectando a la seguridad marítima del mar Rojo a corto y medio plazo porque no existen garantías de que los rebeldes vayan a poner fin a sus ataques, incluso en un escenario de tregua o alto el fuego en la guerra en Gaza. Tampoco parece viable ninguna solución política a corto plazo porque resulta difícil que Irán, China o Rusia puedan interceder ante los rebeldes para detener sus ataques. Incluso después de las conversaciones en Omán y el acuerdo tácito para asegurar el tránsito seguro de sus barcos, los repetidos ataques sobre petroleros transportando crudo ruso revela las dificultades para hacer valer sus intereses e influir en las élites huzí. La presencia aeronaval occidental reduce las capacidades de los rebeldes huzí, pero no elimina el riesgo del tránsito marítimo por el golfo de Adén y el mar Rojo, La presencia aeronaval occidental puede mitigar los daños mientras llega una solución política, pero no es una alternativa a la misma por lo que la inseguridad marítima se prolongará en el tiempo.

Pese al impacto significativo de los ataques en el transporte marítimo de hidrocarburos, los mercados han respondido con moderación, arrastrando la volatilidad generada por la invasión rusa de Ucrania y las sanciones. El suministro de petróleo y gas natural, por tanto, parece garantizado pese a los ataques de los rebeldes huzí en el mar Rojo y las dificultades de las operaciones militares y diplomáticas para detenerlos. La logística petrolera y gasista ha demostrado gran capacidad de respuesta, redirigiendo los envíos de petróleo y gas a través del cabo de Buena Esperanza y regionalizando parte del comercio de hidrocarburos en la cuenca atlántica y Asia.

La crisis ha confirmado la tendencia a la fragmentación en los mercados energéticos que venía manifestándose desde la imposición de sanciones occidentales sobre el petróleo ruso. La incógnita ahora es saber por cuanto tiempo continuará la inseguridad en el mar Rojo y la capacidad de los mercados energéticos para absorber, sin un impacto sustancial en los precios, otro posible evento disruptivo, ya sea de tipo geopolítico, como una nueva escalada entre Israel e Irán; o climático, como el experimentado recientemente en el canal de Panamá.

[1] Jon B. Alterman (2024), “A Strategic Approach to Red Sea Security”, Comparecencia ante el House Foreign Affairs Subcommittee (14/II/2024).

[2] Maritime Executive (2024), “Red Sea Security”, Dryad Global (20/II/2024).

[3] Lee Willet (2024), “Red Sea Shipping Crisis Sees Significant Increase in Incidents”, Naval News (22/III/2024).

[4] Fabian Hinz (2024), “Yemen’s Houthis are going underground”, IISS Military Balance Blog (28/IV/2024).