Tema

Este ARI pone en perspectiva el comportamiento de América Latina en los años de crecimiento desde 2003 hasta la fecha, repasando sus fortalezas y debilidades, planteando la necesidad de un cambio estructural para sostener los avances sociales y evitar crisis macroeconómicas.

Resumen

América Latina se está ajustando a tres shocks externos de dimensiones inciertas. Se plantean cinco observaciones que sirven para enmarcar el crecimiento de los últimos 12 años en América Latina y dar pistas sobre el futuro: (1) el comportamiento del PIB de la región en perspectiva de la dinámica del resto del mundo emergente queda deslucido durante todo el período; (2) la tasa de crecimiento del PIB ha venido perdiendo fuerza, la inversión en bienes y equipos ha mostrado debilidad y la productividad total de los factores relativa ha empeorado; (3) se registraron avances inéditos en materia social que encuentran un techo y el riesgo de retroceso; (4) en esta fase del ciclo preocupa la alta dependencia de los ingresos fiscales de las materias primas y los fuertes déficit en cuenta corriente externos; y (5) las fortalezas construidas en estos años que han disminuido la fragilidad externa de las economías de la región ¿serán suficientes?, ¿y hasta cuándo? La conclusión resalta la necesidad del cambio estructural en términos de diversificación productiva para permitir sostener las mejoras sociales y evitar crisis macroeconómicas.

Análisis

“América Latina está ajustándose a tres shocks externos: dos claramente negativos (China y dólar) (…) y uno mixto (petróleo).”

América Latina muestra 12 años de crecimiento casi ininterrumpidos desde 2003, con la excepción de 2009, por el pánico global que generó la caída de Lehman Brothers y la disrupción mundial del comercio y flujo de capitales.

La región superó la crisis de los países desarrollados gracias a los deberes macroeconómicos realizados y el segundo suelo que China (y la India) le puso al mundo en la demanda de materias primas. Hoy América Latina resiste el entorno global gracias a las fortalezas construidas durante estos años; un entorno caracterizado por la caída de precios de las commodities (el petróleo cayó más de un 50% en los últimos 12 meses), apreciación del dólar, lento y asimétrico crecimiento (con la desaceleración de China) y perspectivas de tasas de interés más elevadas por la Reserva Federal norteamericana.

América Latina está ajustándose a tres shocks externos: dos claramente negativos (China y dólar), aunque de intensidad distinta según los países, y uno mixto (petróleo), cuyo signo depende de la posición externa de cada país en esta materia. La desaceleración de la economía china y el fortalecimiento del dólar afectan negativamente a toda la región, aunque el impacto sobre el precio de las commodities es mayor en las economías del Sur y el fortalecimiento del dólar en los países dolarizados como Ecuador, Panamá y El Salvador. Las economías con sistemas cambiarios flexibles y deudas públicas desdolarizadas, frente a la revaluación del dólar y caída de las commodities, pueden dejar depreciar sus monedas y así recuperar competitividad.

La bajada del precio del petróleo impacta negativamente en los países productores y exportadores (Venezuela, Ecuador, México y Brasil) y positivamente en los importadores (Argentina, Chile, Perú, Colombia, Uruguay y América Central).

Aparece en el horizonte la amenaza del incremento de las tasas de interés por parte de la Reserva Federal de EEUU que se viene postergando pero cuando, finalmente, se realice podría disparar un nuevo shock, esta vez sobre el ingreso de capitales financieros a la región y/o su coste, además de una nueva vuelta de tuerca sobre la fortaleza del dólar. En ese caso habría que ver cuál es la intensidad de la reversión de flujos y/o el incremento del coste, siendo los países más afectados los que muestran mayores déficit en cuenta corriente de las balanzas de pago (en países como Colombia, Perú y Brasil superan el 4% del PIB).

En este escenario, un tema al que prestar atención, sobre el que un trabajo del FMI de principios de año alerta, es la creciente dolarización de la deuda corporativa de sectores no transables en países importantes de la región como Brasil, México y Chile, por el posible impacto de una fuerte desvalorización de la moneda sobre los balances del sector privado (construcción en los dos primeros y retail en Chile). Aun sin llegar a una devaluación de las monedas locales, el impacto de la iliquidez, que puede generar la subida de la tasa de interés por parte de la Fed, sobre la financiación del sector privado en la región puede hacerse sentir, complicando el revolving de la deuda.

Hay incertidumbre sobre el futuro porque se desconoce tanto la dimensión de la desaceleración de China, ya que la fragilidad financiera puede ser mayor de lo estimado, como la magnitud de la subida de la tasa de interés que lleve adelante la Fed y su impacto frente a riesgos subestimados de parte de los inversores. Es cierto que las autoridades chinas tienen capacidad de hacer políticas anticíclicas, como lo mostraron al devaluar recientemente el yuan, y tienen margen para reducir la tasa de interés (4,6%) o los encajes bancarios (18%) o realizar un bail out, con ingentes recursos, de entidades financieras con problemas, si fuera el caso. Por su parte, las autoridades de la Fed de EEUU se han mostrado muy cautas en su gestión de la política monetaria, teniendo en consideración para su toma de decisiones no solo la situación nacional sino el contexto internacional.

Por las cuestiones en curso detalladas y porque grandes países de la región presentan graves problemas de consistencia macroeconómica, el final para las economías latinoamericanas permanece abierto.

Interesa detenerse en cinco observaciones sobre el comportamiento de la región durante estos años que permiten contextualizar la situación actual y plantean ciertas incógnitas para el futuro: (1) el comportamiento del PIB de la región en perspectiva de la dinámica del resto del mundo emergente queda deslucido durante todo el período; (2) la tasa de crecimiento del PIB ha venido perdiendo fuerza, la inversión en bienes y equipos ha mostrado debilidad y la productividad total de los factores relativa ha empeorado; (3) se registraron avances inéditos en materia social que encuentran un techo y el riesgo de retroceso; (4) en esta fase del ciclo preocupa la alta dependencia de los ingresos fiscales de las materias primas y los fuertes déficit en cuenta corriente externos; y (5) las fortalezas construidas en estos años que han disminuido la fragilidad externa de las economías de la región ¿serán suficientes?, ¿y hasta cuándo?

(1) El comportamiento del PIB regional comparado con la dinámica del resto del mundo emergente queda deslucido durante todo el período

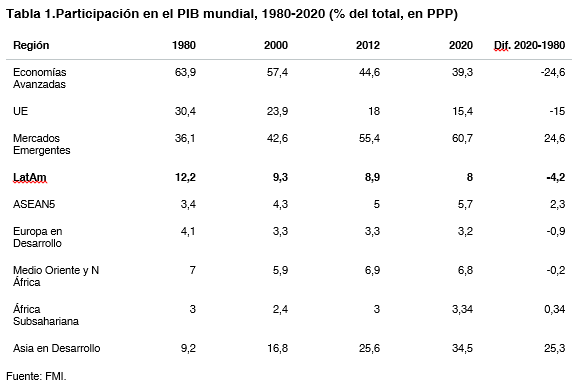

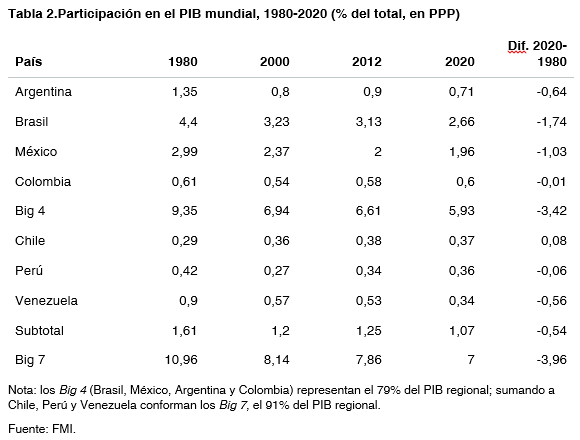

No hay “desplazamiento de la riqueza” hacia las economías emergentes durante estos años sino la simple emergencia de una superpotencia, China, y otra potencia menor, también de Asia emergente, la India. Cuando se miran los números de participación (en paridad de poder adquisitivo) en el PIB mundial de cada uno de los países y las regiones participantes se concluye que entre 1980 y 2020 la pérdida que sufrirán las economías desarrolladas (24 puntos porcentuales) son los que incrementará Asia en desarrollo, de los cuales China explicará 16,6 pp y la India 5,5 pp.

El proceso de ascenso vertiginoso de China y la India comienza con el despertar del siglo, mientras sucedía la zaga de crisis de los emergentes y la formalización del euro en Europa. Con el ascenso de estos dos jugadores en Oriente, que desplazan al declinante Japón, empieza el renovado interés del mundo por el Pacífico. No hay que olvidar que el mundo desarrollado en declive es el Atlántico.

El resto de los emergentes no despierta. Ni África ni Europa en desarrollo incrementarán su participación en la producción mundial entre 1980 y 2020. Tampoco América Latina, que verá disminuir su participación en más del 4%, el mayor retroceso de los emergentes.

Con la excepción de Chile, que mejora apenas 0,08 puntos porcentuales, ningún gran país latinoamericano, entre 1980 y 2020, incrementará su participación en el PIB mundial. Los Big 4 verán disminuida su participación en un 3,42% y los Big 7 en casi un 4%, la mayor caída de los emergentes (Europa en desarrollo -0,9%, y Medio Oriente y Norte de África -0,2%) (véase la Tabla 2).

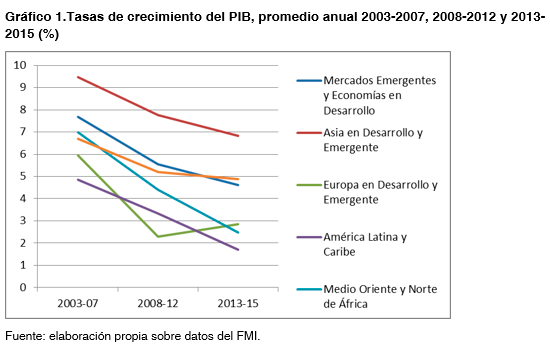

Cuando se compara el comportamiento de América Latina en este siglo con el resto del mundo en desarrollo, es la región cuya tasa de crecimiento cae a niveles más bajos (2013-2015). También se desluce el lustro dorado, puesto que es la que menos creció entre 2003-2007.

(2) La tasa de crecimiento del PIB ha venido perdiendo fuerza, la inversión en bienes y equipos se ha mostrado débil y la productividad relativa ha empeorado

América Latina es una región cuya tasa de crecimiento se viene apagando. En los últimos tres años se redujo a menos de la mitad de los valores mostrados durante el lustro de oro.

Es una tasa de inversión mediocre que se incrementa, apenas, algo más de 2 puntos porcentuales, entre 2003-2007 y 2013-2015, para los Big 7 – Venezuela, lo que implica un crecimiento de la tasa de inversión del 10%, a pesar de la estabilidad de la región y de los años de bonanza internacional.

Mientras la tasa de Formación Bruta de Capital Fijo (FBCF: inversión en construcción + inversión en bienes y equipos) entre 2000 y 2011 en el Sudeste Asiático varió entre el 30% y algo más del 40% del PIB, en América Latina se movió entre el 20% y el 24% del PIB. La tasa de FBCF en la región se ubicó en menos del 20% del PIB promedio para el período 2004-2011 contra casi el 22% en la década de 1970; en Asia en Desarrollo pasó del 26% del PIB en esa misma década a representar más del 35% en 2004-2011.

La persistente baja inversión también ha generado un enorme déficit de infraestructuras. Se estima que la región debe duplicar su esfuerzo inversor para eliminar este déficit, lo que significa pasar de una inversión de algo más del 3% del PIB al 6% durante los próximos ocho años. La inversión pública, que había superado el 3% del PIB a fines de los 80, se ubicaba en 2010 por debajo del 2% y la privada, que había alcanzado el 2% a fines de los 90, en 2010 no alcanzaba el 1%.

El perfil de las inversiones refuerza la escasa diversificación productiva. Cuando se mira la IED surge claramente esta cuestión: en América del Sur, entre 2009 y 2013, del total de los flujos arribados, el 43% se dirigió a recursos naturales, el 42% a servicios y el 15% a manufacturas.

El mercado, por sí sólo, no conduce a los países a especializarse en los sectores con mayor capacidad de crecimiento a largo plazo (eficiencia dinámica), lo que puede verse, en sentido amplio, como un fallo del mercado. En los países mineros o de alta productividad en materias primas, el mercado incentiva la inversión y aplicación de recursos en esos sectores, especialmente en momentos de precios al alza, y no surgen espontáneamente nuevas actividades. Las rentabilidades relativas entre los sectores de recursos naturales y los manufactureros determinan una asignación de los recursos y, en especial, de la inversión muy sesgada hacia estos sectores, conduciendo a una especialización productiva no deseable.

Las tasas de inversión de América Latina en estos años son insuficientes para pegar el salto de productividad que permita empezar a cerrar la brecha del PBI per cápita respecto a los países desarrollados y a las economías del Sudeste Asiático. Un dato paradójico que muestra la gravedad de la situación es que, durante el lustro de oro, 2003-2007, el crecimiento de la productividad de la industria en América Latina fue de sólo el 2% anual, el peor desempeño de los últimos 40 años. Desde mediados de los 90, este indicador en EEUU viene incrementándose al 5% anual, por lo que se amplió la brecha de productividad entre ambas regiones. Igual proceso ocurrió entre la región y Asia en desarrollo, ya que mientras su productividad promedio se multiplicó por tres entre 1980 y 2010, la de América Latina se mantuvo constante .Este comportamiento se refleja, también, en la baja contribución de la productividad total de los factores al crecimiento potencial en América Latina entre 2001 y 2010 (el 15%) frente a otras regiones y países: EEUU (45%) y Asia (30%).

(3) Avances inéditos en materia social que encuentran un techo y riesgo de retroceso

Los indicadores sociales muestran mejoras importantes, no vistas en los 35 últimos años. La población indigente de América Latina, el 22,6% en 1990 (su máximo histórico), se redujo en 2014 al 12%, en tanto los pobres, un 48,4% entonces, se redujeron al 28% en 2014. En el último casi cuarto de siglo hubo una reducción de la indigencia a la mitad y del 43% en el caso de la pobreza. Esta mejora se verificó en términos porcentuales y absolutos, en número de personas. En 2002 los latinoamericanos pobres sumaban 225 millones y los indigentes 99 millones (los máximos históricos), en tanto en 2014 se redujeron a 167 millones los pobres, de los cuales 71 millones son indigentes.

Desde los 90 a estos años, mejoraron sustancialmente las condiciones macroeconómicas de la región, hubo crecimiento económico con generación de empleo y una controlada tasa de inflación, y también mejores políticas sociales y más gasto. El gasto público social como porcentaje del PIB ha crecido desde principio de los 90 a 2013 desde el 12,5% al 19,2%, pasando del 50% al 66% del gasto público del promedio latinoamericano, con algunos programas focalizados de combate a la pobreza (como ayuda condicionada) que han sido muy efectivos.

La tasa de desempleo se comportó de modo notable. A principios de los 90 se ubicaba en el 8% de la PEA, llegó a cerca del 12% a fines de esa década, en 2013 había caído en torno al 6% y se redujo a su mínimo histórico a finales de 2014: al 5,4%. Sin embargo, el camino de mejora creciente de los indicadores sociales desde 2002 se interrumpió a partir de 2011-2012, cuando se estancó la indigencia en torno al 11% (y en 2014 creció al 12%) y la pobreza en torno al 28%, en lo que tiene que ver, sin duda, la caída de la tasa de crecimiento del PIB.

Hacia el futuro, en materia de indicadores sociales, preocupa la caída de la tasa de crecimiento del PIB pero también la sostenibilidad de la financiación del gasto social en un contexto de disminución de los ingresos fiscales dada la reducción de los precios de las materias primas. Si bien la tasa de desempleo se encuentra en su mínimo histórico, la tasa anual de creación de empleo, que viene cayendo desde 2012, se estancó en el primer trimestre de 2015, ubicándose apenas en terreno positivo.

(4) En esta fase del ciclo preocupa especialmente la alta dependencia de los ingresos fiscales de las materias primas y los fuertes déficit en cuenta corriente externos

La región ha perdido los superávit gemelos (fiscal y externo) con los que empezó el siglo. La situación fiscal de los Big 7 – Venezuela sufre la caída del crecimiento (y de las commodities), pasando de un superávit fiscal primario de casi el 3% a un déficit del 0,3% del PIB. El rojo fiscal, a pesar del deterioro, se encuentra en niveles manejables y, en términos de lo que fue la historia, acotado. Por otro lado, la financiación del mismo ha sido realizado con criterios prudenciales, puesto que se ha desdolarizado la deuda del sector público y la inflación se mantuvo en niveles bajos.

Sin embargo, se deben advertir dos cuestiones: (1) en el resultado fiscal global, la situación de los Big 7 – Venezuela empeora sostenidamente, pasando del equilibrio en 2003-2007 a un déficit del 1,3% en 2008-2012, llegando al 2,6% proyectado para 2013-2015; y (2) los ingresos fiscales muestran una importante y preocupante dependencia de los ingresos provenientes de los recursos naturales no renovables en países importantes de la región.

La dinámica fiscal se explica por la expansión del gasto público, que mostró un crecimiento superior al de los ingresos: del 20% frente al 10%, punta a punta. Es cierto que el promedio del gasto público alcanzado en estos países (el 30% del PIB) es, en términos internacionales, razonable.

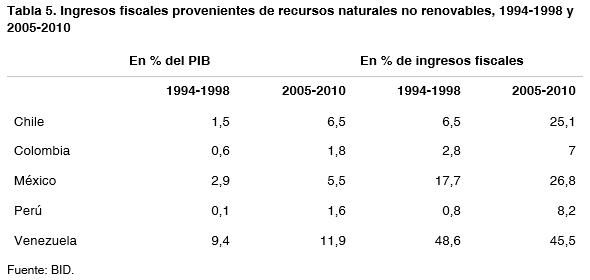

En los países ricos en recursos naturales no renovables de la región, los ingresos fiscales provenientes de esta fuente pasaron de representar el 18,6% de los ingresos totales en 1994-1998 a explicar un cuarto del total entre 2005 y 2010. En la Tabla 5, México y Chile representan un cuarto del total, pero en Venezuela casi la mitad.

Si la caída de precio de las commodities continúa su derrotero y se suma al efecto de la posición del ciclo económico sobre los ingresos fiscales, los países deberán afrontar el dilema de llevar adelante ajustes pro-cíclicos del gasto como el que algunos realizaron en 2014 y lo que va de 2015 o incrementar sus deudas fiscales.

El nivel de la deuda pública de la región es baja para lo que son los estándares internacionales y la historia de América Latina. El proceso de desendeudamiento público alcanzó su máximo en 2011, máximo de precios de materias primas, cuando se redujo a algo más del 30% del PIB regional; a partir de ese punto comenzó un lento rebote que lo ubica en el 35% del PIB en 2014.

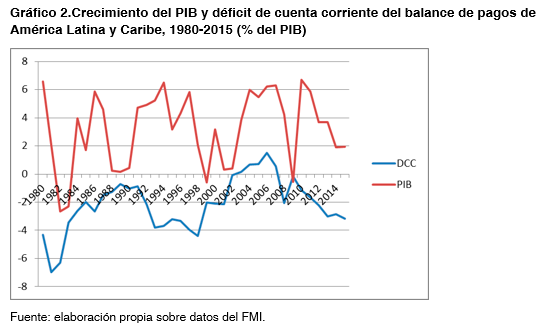

El otro déficit, el de la cuenta corriente de la balanza de pagos, es preocupante puesto que alcanza en 2013-2015 los niveles promedio de la década de 1990, a pesar de los aún altos precios de las materias primas en relación a aquel período y el descenso de la tasa de crecimiento del PIB que se viene verificando. El déficit por cuenta corriente de los Big 7 – Venezuela, que se ubicó en el -3,2% del PIB en promedio en los 80 y en el -2,8% en promedio en los 90, alcanzó el -1,4% en 2008-2012, saltando al -3% en 2013-2015 estimado. Especialmente altos son los valores negativos en Colombia, Perú y Brasil, donde superan el 4% del PIB en los 12 últimos meses.

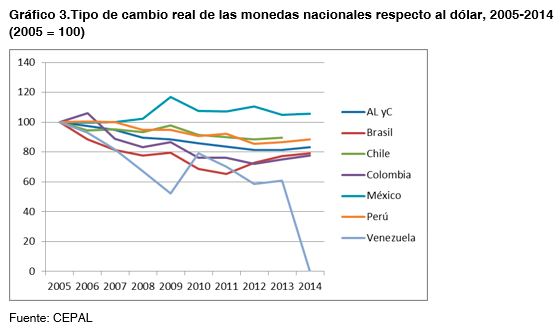

Los déficit crecientes de la cuenta corriente de la balanza son producto de la disminución del precio de las commodities y de la pérdida de competitividad debida a la sobrevaluación de los tipos de cambios en los países de la región. Este último efecto se ha empezado a corregir en muchos países, en el último año con devaluaciones de las monedas locales que han mejorado las cuentas externas a partir de una caída considerable de las importaciones más que por una recuperación de las exportaciones. Este ajuste contractivo del déficit externo puede relacionarse con el desfase entre el momento en que se produce la señal de precios y en el que se pone en marcha la producción y se ganan o recuperan los mercados externos y/o con la retracción inicial de la financiación que sigue a una devaluación.

La falta de respuesta de las ventas externas a la mejora del tipo de cambio real puede estar diciendo algo sobre la enfermedad holandesa que soportó la región en estos años. Si bien, dado los altos precios de las materias primas y la alta demanda de estos productos, los ingresos de dólares comerciales que generaba el sector primario de la economía evitaron problemas de fragilidad financiera externa, el nivel de tipo de cambio, en muchos casos, no se condecía con los niveles de productividad de los sectores industriales. Esta situación de apreciación cambiaria en muchos países determinó la desaparición de varios sectores productivos.

(5) Las fortalezas construidas en estos años que han disminuido la fragilidad externa de las economías de la región ¿serán suficientes?, ¿y hasta cuándo?

En el pasado la región afrontaba procesos de fuertes disrupciones económicas que la llevaban a crisis financieras con profundas caídas del PIB y del empleo por problemas de acumulación de deuda externa, excesos fiscales y monetarios, regímenes cambiarios insostenibles y sudden stops. A diferencia de esa situación, hoy la región se encuentra atravesando la fase bajista de un tradicional business cycle (ciclo de negocios), típico de los países desarrollados, donde la variación de las variables económica es más suave. Esto es así gracias a algunas fortalezas que supo construir en estos años y a la mejor gestión macroeconómica:

- Un régimen de tipos de cambios flexible que, junto a una desdolarización de los pasivos de la economía, permite flotar, corrigiendo, sin las conmociones del pasado, los atrasos cambiarios, tan característicos de la región.

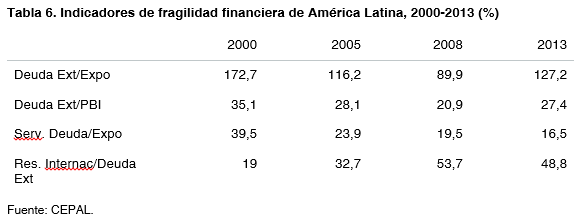

- Unos bajos niveles de exposición financiera externa. Los distintos indicadores de fragilidad financiera externa, en general, muestran una mejora constante desde comienzos de siglo hasta 2008 y un empeoramiento en los años posteriores, que ubica los valores a mitad de camino entre los registrados al comienzo del proceso y los mejores registros alcanzados. Es el caso de los ratios de deuda externa en porcentaje del PIB, de la deuda externa en porcentaje de las exportaciones y de las reservas internacionales como porcentaje de la deuda externa.

- Una acumulación de reservas internacionales en los bancos centrales (730.000 millones de dólares) y una relación IR/deuda externa de casi el 50%. Las reservas internacionales de la región vienen creciendo desde 2000, multiplicándose por más de cinco entre 2000 y 2013 mientras el financiamiento externo total se multiplicó casi por cuatro (contracara del incremento del déficit en cuenta corriente de la balanza de pagos). La ratio entre las reservas internacionales y la deuda externa que hoy se ubica en el 49% llegó a estar en el 53,7% en 2008 pero había estado en el 19% en 2000.

- Una elevada proporción de IED en la financiación externa frente a los flujos de deuda y portafolio (un 43,2% del total en 2013). Este dato importa porque la IED es menos volátil que los flujos de deuda o la inversión en portafolio y, por ende, su alta proporción significa que la región está menos expuesta a la desfinanciación abrupta de su déficit por cuenta corriente de la balanza de pagos por sudden stop. La IED pierde terreno frente a los flujos de deuda en el total de la financiación externa pasando de representar el 74% en 2005 (no se considera el dato de 2000 de un 102% porque es un año de salida de capitales financieros) al 69% en 2008 y al 43% en 2013.

- Una gestión prudencial en materia de calce de monedas entre los activos y los pasivos del sistema financiero y del sector público. Esta novedad significa que el sector público y el sector financiero no ven, como en el pasado, deteriorados sus balances al producirse una desvalorización de las monedas locales por ajustes en sus sectores externos o acomodación de sus tipos de cambio por shocks externos.

Conclusiones

“América Latina requiere encarar el cambio de estructura que le permita (…) sostener una tasa mayor de crecimiento de largo plazo, mantener las mejoras sociales alcanzadas, dar satisfacción a las demandas crecientes de las clases medias y evitar crisis macroeconómicas”.

Entre 2003 y la actualidad, el agregado América Latina (entendido como los Big 7 – Venezuela, que explica casi el 90% del PIB regional) parece haber entrado en la normalidad en el comportamiento de su PIB, que muestra una menor volatilidad, más en línea de lo que son los ciclos de negocios en los países desarrollados.

Se ha realizado una gestión correcta y prudente de la macroeconomía, que ha permitido construir activos a partir de las rentas de las materias primas, con que se afronta un entorno global menos favorable y que deteriora algunos indicadores claves de la macroeconomía (fiscal, externo).

Inéditas son las mejoras en el plano social: el desempleo se encuentra en sus mínimos históricos y la indigencia y la pobreza se ha reducido como nunca pero muestran un techo y riesgo de retroceso. Este temor y el deterioro de la variables macro tiene relación directa con el comportamiento declinante de la tasa de crecimiento del PIB y el decepcionante comportamiento de la productividad. Hay muchos factores detrás de esta deficiencia pero, sin duda, tienen un papel central la baja FBCF y la escasa diversificación productiva.

La diversificación productiva determina el comportamiento de largo plazo de una economía. La historia mundial y una amplia bibliografía muestran la vinculación entre la densidad del tejido industrial y el aprovechamiento de las economías de escala y de aglomeración, y el crecimiento a largo plazo de la economía y de su productividad.

Además, la diversificación productiva es importante en el proceso de desarrollo, porque: (1) disminuye los riesgos del comportamiento de la economía en su conjunto, asociados a la concentración sectorial, por los vaivenes del mercado internacional; (2) ofrece flexibilidad productiva, es decir abre la posibilidad de aprovechar ciertos cambios tecnológicos asociados a la presencia de determinados sectores y las capacidades acumuladas; (3) potencia las externalidades de conocimiento al interactuar un número mayor de actores que participan en redes de aprendizaje; (4) genera empleos de más calidad y en mayor número; y (5) genera rentas extra que, a través de un sistema de impuestos adecuados, permite financiar gastos sociales y de capital.

En los países de América del Sur, el sector productor de materias primas tiene mayor productividad que el sector industrial a nivel nacional (ventaja comparativa) y también una mayor productividad respecto a su similar de los países desarrollados (ventaja absoluta). Para modificar el perfil sectorial de la inversión que determinan estas productividades relativas, se necesitan políticas industriales, de financiación y de I+D+i que permitan promover la inversión en nuevos sectores. La estrategia productiva para este tipo de economía debe plantear una complementariedad, no una exclusión, entre el aliento de los sectores de ventajas comparativas estáticas y el de las dinámicas, con el objetivo último de lograr una estructura productiva diversificada. El desarrollo de los sectores con ventajas comparativas estáticas permitirá la obtención de los recursos necesarios, financiación externa e interna, para atender el desarrollo de los sectores de ventajas comparativas dinámicas. Además, estos últimos permiten la innovación tecnológica y organizativa en los sectores más tradicionales.

Una tarea no fácil de una estrategia de tal naturaleza es asegurar la compatibilidad entre el desarrollo de los sectores tradicionales y los nuevos. La fórmula tiene relación con las condiciones específicas en las que se desenvuelve la economía. Un dilema típico es la tensión que determina el nivel del tipo de cambio entre las cuasi rentas que se generan en los sectores productores de materias primas y el aliento a los sectores productivos complejos e intensivos en conocimiento.

La diversificación se ve dificultada por los procesos de revaluación de las monedas que han sufrido muchos países de la región, agravados en el último tiempo, que generaron impactos negativos sobre el sector productivo transable y crecientes déficit por cuenta corriente.

América Latina requiere encarar el cambio de estructura que le permita, a partir de una diversificación y mayor articulación productiva, sostener una tasa mayor de crecimiento de largo plazo, mantener las mejoras sociales alcanzadas, dar satisfacción a las demandas crecientes de las clases medias y evitar crisis macroeconómicas. Paradójicamente, la dura tarea del cambio estructural debe ser emprendida bajo las condiciones adversas del ciclo porque durante la bonanza los gobiernos no tienen incentivos para involucrarse en cuestiones complejas y conflictivas. En caso de no afirmarse el cambio de la estructura productiva, la brecha generada en los últimos años entre las debilidades estructurales y el sostenimiento de las mejoras sociales y macroeconómicas de la región, se saldará con el inevitable empeoramiento de la situación social y la vuelta de las crisis macroeconómicas.

Federico Ignacio Poli

Consultor independiente | @FIPoli27